Daňovo-právne poradenstvo

Komplexné daňovo-právne poradenstvo pre daňovo efektívne podnikanie a transakcie

V čom radíme?

Daňovo-právne poradenstvo a celkovo téma daní je našou vlajkovou loďou. Daňové poradenstvo je zakompované vo väčšine nášho právneho poradenstva. Práve toto jedinečné prepojenie prináša klientom kvalitatívny komfort a vďaka synergiám (one stop shop) aj šetrí náklady na poradenstvo.

Podstatu daňovo-právneho poradenstva v konkrétnych situáciách pridávame do každej našej podnikateľskej konferencie a to vrátane na Slovensku najväčšej právnej a daňovej konferencie, ktorú sme mali česť organizovať a prednášať na nej. K tejto téme sa vyjadrujeme v médiách, píšeme články a prednášame alebo organizujeme školenia a webináre.

Daňovo-právne poradenstvo tvorí nosnú časť tržieb nášho poradenstva. Radíme od jednoduchších poradenstiev v oblasti zdaňovania nehnuteľností, finančných nástrojov alebo krypto aktív cez nastavovania ESOP plánov, predajov spoločností z daňového ako aj právneho hľadiska až po zložité daňovo-právne poradenstvo napríklad pri sekuritizácií pohľadávok, rozsiahlych úverových transakciách alebo investičných fondoch. V súťaži Právnická firma roka sme sa pre rok 2023 stali víťazmi v kategórii daňové právo. V predošlých rokoch 2020, 2021 a 2022 sme sa v tejto kategórii stali veľmi odporúčanou kanceláriou. Navyše toto poradenstvo prepájame na účtovníctvo, a tak vytvárame na Slovensku unikátny poradenský celok uchovávajúci si butikovú podobu.

Klientom v oblasti daní a daňovo-právneho poradenstva pomáhame napríklad v týchto konkrétnych témach:

- Zdaňovanie nehnuteľností, obchodných podielov, akcií a iných kapitálových príjmov;

- Transakčné poradenstvo (predaje aktív, vstupy investorov alebo emisie cenných papierov);

- ESOP a zamestnanecké akcie;

- Poradenstvo v oblasti vytvárania medzinárodných daňových štruktúr a ochrane vlastníctva (napríklad trust štruktúry a zverenecké fondy);

- Analýza existujúcej medzinárodnej štruktúry s ohľadom na súlad s relevantnými slovenskými a medzinárodnými právnymi predpismi;

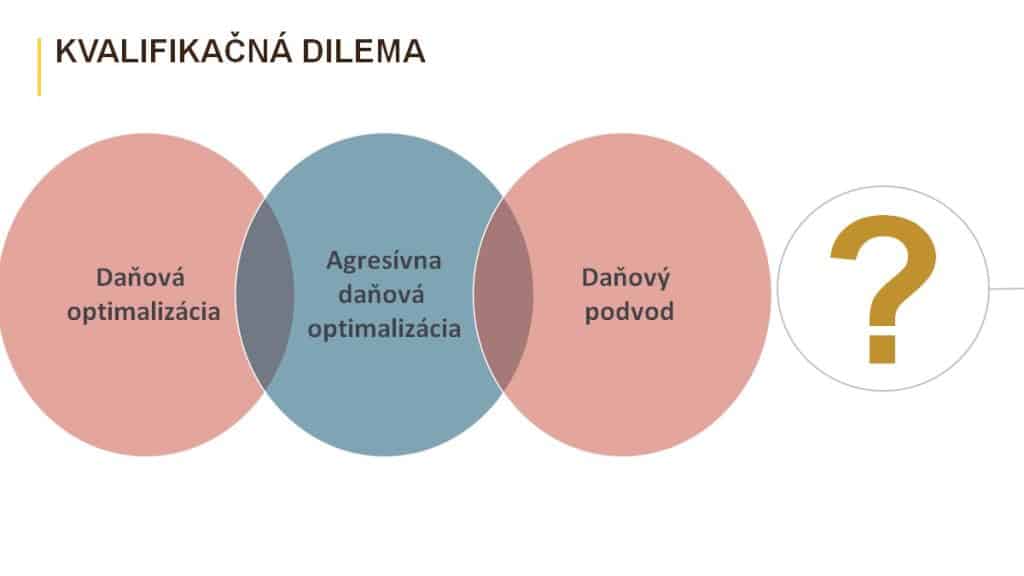

- Posúdenie existujúcej optimalizačnej schémy s ohľadom na potenciálne daňové a trestnoprávne riziká berúc do úvahy súčasnú prax;

Trestnoprávna zodpovednosť pri daniach

V podmienkach slovenského daňového práva platí, že nie každá nelegálna daňová optimalizácia napĺňa znaky skutkovej podstaty niektorého z daňových trestných činov. Obdobne ako pri identifikácií toho, čo je a čo nie je zákonné pri znižovaní daňovej alebo odvodovej povinnosti, ani hranice medzi trestnoprávnou a administratívno právnou dohrou (Daňová optimalizácia – tuzemské a zahraničné možnosti) pri páchaní daňových deliktov nie sú jednoznačne vytýčené.

Slovenské daňové právo žiaľ nepozná veľa prípadov, kedy by sa súdy alebo prokurátora detailnejšie venovali identifikácií presnejších hraníc. Z podnikateľského pohľadu nie je vôbec komfortné nevedieť predvídať sankciu za spáchaný daňový delikt. Trest odňatia slobody (v spojení s trestom prepadnutia majetku) je totiž v tomto kontexte určite najzávažnejším zásahom do ľudskej integrity.

Prípad KTAG Andreja Kisku je prípadom, v ktorom sa môže vidieť kritická časť slovenských podnikateľov. Z pohľadu požiadaviek na právny štát nie je ani tak problematické to, že sa v danom prípadne mohlo jednať o trestný čin skrátenia dane a poistného, ale to, že doterajšia prax správcov dane a orgánov činných v trestnom konaní nijako nenasvedčovala posunutie trestnoprávnej hranice až do tejto úrovne. Tá totiž zasahuje obrovské množstvo podnikateľov, ktorí sú tak v konečnom dôsledku vystavení potenciálnej svojvôli štátu.

Naše služby

Poskytujeme našim klientom komplexné služby v oblasti daňového poradenstva a daňovej optimalizácie (Daňová optimalizácia – tuzemské a zahraničné možnosti). To zahŕňa okrem technického poradenstva aj právne analýzy s dôrazom na analýzy potenciálnych trestnoprávnych rizík.

Tieto služby klienti využívajú štandardne pri týchto obchodno-procesných situáciách:

- pri transakčnom poradenstve, ktorého súčasťou je aj daňové poradenstvo;

- pri posudzovaní už existujúcej daňovo-právnej štruktúry;

- pri nastavovaní podnikania klienta s dôrazom na daňovo – odvodovú efektivitu;

- pri zastupovaní klienta pred správcom dane alebo súdmi.

Príklady z praxe

Príklad 1: Firma dosiahne zisk. Zisk však nevyplatí spoločníkovi ako dividendu, ale daruje mu ho a vyhne sa tak dani z dividend. Právne predpisy takéto konanie formálne nezakazujú. Môžeme to považovať za:

- legálnu daňovú optimalizáciu (vyhnutie sa dani z dividend);

- nelegálnu daňovú optimalizáciu, pričom sankciou je len dodanenie a pokuta;

- nelegálnu daňovú optimalizáciu, pričom sa jedná aj o trestný čin skrátenia dane a poistného.

Príklad 2: Známy športovec sa presťahuje do Monaka a stane sa tak monackým daňovým rezidentom. Veľkú časť roka ale trávi na Slovensku na rôznych marketingových podujatiach, pričom prespáva vo svojom bratislavskom byte alebo v hoteloch. Ak neplatí dane zo svojich celosvetových príjmov na Slovensku, jedná sa o

- legálnu daňovú optimalizáciu (vyhnutie sa slovenským daniam);

- nelegálnu daňovú optimalizáciu, pričom sankciou je len dodanenie a pokuta;

- nelegálnu daňovú optimalizáciu, pričom sa jedná aj o trestný čin skrátenia dane a poistného.

Príklad 3: Podnikateľ si kúpil rodinné auto pri ktorom si odpočítal 100 % DPH a odpisy automobilu považuje 100 % za daňové výdavky. Auto však využíva výlučne na rodinné presuny. Ide o

- legálnu daňovú optimalizáciu;

- nelegálnu daňovú optimalizáciu, pričom sankciou je len dodanenie a pokuta;

- nelegálnu daňovú optimalizáciu, pričom sa jedná aj o trestný čin skrátenia dane a poistného.

Príklad 4: Podnikateľ je vlastníkom dvoch obchodných spoločností. Pred koncom kalendárneho roka vychádzali predbežné výsledky tak, že jedna obchodná spoločnosť mala dosiahnuť zisk 1 000 a druhá stratu 500. Podnikateľ sa preto rozhodol vystaviť faktúru v sume 400 zo stratovej spoločnosti na spoločnosť ziskovú na marketingové služby. Znížil si tak svoju daňovú povinnosť. Ide o

- legálnu daňovú optimalizáciu;

- nelegálnu daňovú optimalizáciu, pričom sankciou je len dodanenie a pokuta;

- nelegálnu daňovú optimalizáciu, pričom sa jedná aj o trestný čin skrátenia dane a poistného.

Príklad 5: Podnikateľ si založil spoločnosť na niektorom z karibských ostrovov s 0 % sadzbou dane a z ktorej fakturuje svoje IT služby slovenským klientom. Podnikateľ sa však pri výkone služieb nachádza najmä na Slovensku. Ide o:

- legálnu daňovú optimalizáciu;

- nelegálnu daňovú optimalizáciu, pričom sankciou je len dodanenie a pokuta;

- nelegálnu daňovú optimalizáciu, pričom sa jedná aj o trestný čin skrátenia dane a poistného.

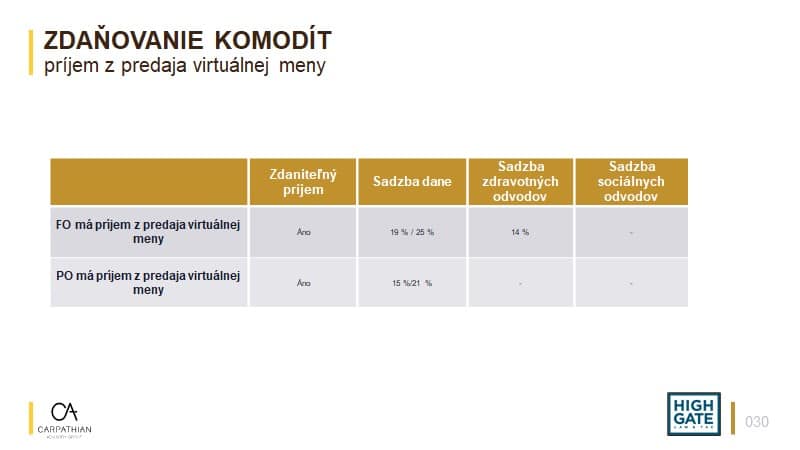

Zdaňovanie kryptomien

So stúpajúcou hodnotou kryptomien prirodzene stúpa aj dopyt po daňovom a právnom poradenstve súvisiace so zdaňovaním kryptomien a prípadne hľadaní zákonných ciest za zníženie daňovej a odvodovej povinnosti.

V základnom nastavení sa u fyzických osôb, ktoré sú daňovým ako aj odvodovým rezidentom Slovenska zdaňuje zisk z predaja kryptomien sadzbou dane 19%, respektíve 25%. Zároveň tento zisk podlieha aj zdravotným odvodom. U právnických osôb sa základ dane zdaňuje 15 % alebo 21 % sadzbou dane. Napriek relatívne jednoznačným pravidlám, je však oblasť kryptomien v praxi veľmi komplexnou nielen daňovou, ale aj účtovnou témou.

S klientmi riešime napríklad:

- čo sa zahrňuje do daňových výdavkov pri obchodovaní s kryptomenami;

- ako sa posudzuje obchodovanie cez rôzne platformy mimo dispozície konkrétneho daňovníka;

- ako sa posudzujú nepeňažné vklady pri fyzických alebo právnických osobách doma alebo v zahraničí;

- využívanie zahraničných spoločností pri obchodovaní s kryptomenami;

- čo v prípade, ak daňovník nevie presne vypočítať základ dane;

- obstarávacia hodnota kryptomien pri daroch, vkladoch, zlúčeniach alebo likvidáciách;

- kryptomeny a DPH (neplatí totiž absolútne, že kryptomeny sú mimo režimu DPH).

Viac o zdaňovaní kryptomien nájdete v našich článkoch a videách. Nájdete ich na stránkach Highgate Group.

V súvislosti so zdańovaním kryptomien poskytujeme tieto služby:

- analýza možností na zákonnú daňovú a/alebo odvodovú optimalizáciu;

- implementácia zahraničných riešení;

- zastupovanie v daňových konaniach;

- analýza hranice trestnoprávnej zodpovednosti v kontexte konkrétnych prípadov.

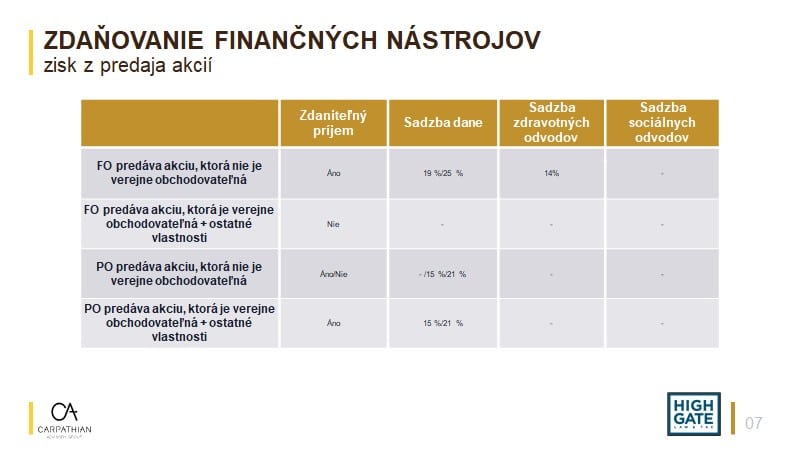

Medzi finančné nástroje zaraďujeme okrem cenných papierov, aj deriváty, majetkové účasti v subjektoch kolektívneho investovania, finančné rozdielové zmluvy, prípadne v niektorých prípadoch kryptomeny. Zdaňovanie a “zodvodňovanie” finančných nástrojov nie je harmonizované, a teda konkrétna miera zdanenia a prípadne povinnosti zaplatiť povinné sociálne alebo zdravotné poistenie závisí od typu finančného nástroja ako aj typu príjmu, ktorý v súvislosti s ním fyzickej osobe plynie.

Pri právnických osobách je tá situácia z hľadiska daní o niečo jednoduchšia. Avšak hlavne pri derivátoch a derivátových kryptomenách je zasa významne náročnejšie účtovanie.

Treba si uvedomiť, že téma účtovania a zdaňovania komplexnejších finančných nástrojov a kryptomien nie je v Európskej únii vo všeobecnosti harmonizovaná a štáty si tak vytvárajú vlastné daňové a účtovné rámce.

A to má svoje dopady hlavne pri menších štátoch ako je Slovensko, ktoré prirodzene nemá vybudované kapacity na komplexné uchopenie týchto tém.

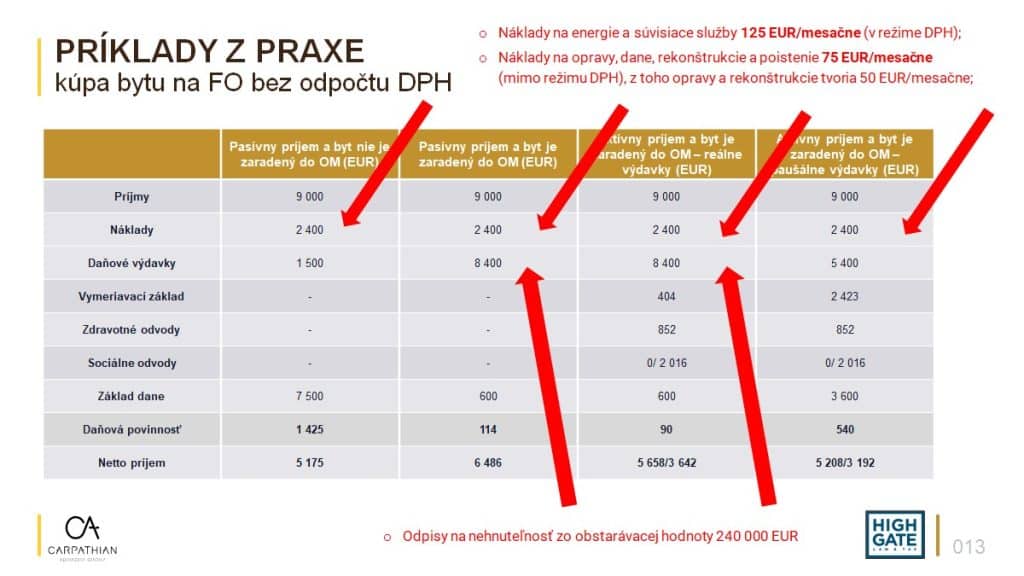

Pri zdaňovaní nehnuteľností okrem dani z príjmov a odvodov zohráva veľkú úlohu aj DPH. Téma štandardne nezaujíma iba podnikateľov s nehnuteľnosťami, ale aj súčasné nepodnikajúce fyzické osoby, ktoré využívajú práve nehnuteľnosti na zhodnocovanie svojich aktív.

Časté sú prípady fyzických osôb, ktoré kupujú investičné nehnuteľnosti. Na základe našich skúseností, klienti sa zaujímajú hlavne o tieto témy:

- pri ktorej kúpe nehnuteľnosti je možný odpočet DPH;

- je lepšie nehnuteľnosť prenajímať cez s.r.o. alebo ako fyzická osoba;

- podnikateľ/nepodnikateľ a zdaniteľná/nezdaniteľná osoba;

- kedy je narábanie s nehnuteľnosťou vnímané ako podnikanie;

- ak sa nehnuteľnosť kúpi bez DPH, je možné získať odpočet DPH pri jej následnom predaji s DPH;

- je možné predať nehnuteľnosť bez DPH, ak bola kúpená s DPH.

Klientom radíme pri štrukturovaní ich podnikania s nehnuteľnosťami.

Netýka sa to tak iba väčších developérskych projektov, ktoré zabezpečujeme ako Highgate Group, ale pridanú hodnotu v tomto poradenenstve zjavne nachádzajú aj fyzické osoby ako individuálni (aj menší) investori.

Zamestnanecké akcie na Slovensku

Zamestnaneckým akciám a celému ESOPui sa venujeme komplexne po právnej stránke (navrhujeme a draftujeme pravidlá pre ESOP) ako po účtovno a daňovo-odvodovej stránke. Klient tak pod jednou strechou môže dostať komplexný servis zahrňujúci:

- drafting tzv. ESOP zmlúv;

- drafting tzv. “šuflíkových zmlúv”;

- daňovo-odvodové posúdenie a návrh konkrétnej ESOP štruktúry;

- návrhy na minimalizáciu rizík pri prípadnej daňovej kontrole;

- samotná exekúcia korporátnych zmien; alebo

- zakladanie ESOP štruktúry s využitím zahraničnej spoločnosti.

Téme sa venujeme dlhodobo, či poskytovaním služieb našim klientom, ale aj organizáciou konferencií a online školení na túto tému. A keďže aj my sme stále ešte mladá spoločnosť, ESOP nás zaujíma aj v praktickej rovine.

Základným problémom, ktorý na Slovensku v súvislosti s ESOP štruktúrami evidujeme, je okamih zdaňovania. Súčasný zákon o dani z príjmov totiž predpokladá vznik nepeňažného príjmu – zdanenie v momente nadobudnutia zamestnaneckých akcií zamestnancom. Pri opčných plánoch sú dokonca názory, že tento moment nastáva ešte o niečo skôr.

V každom prípade tento koncept odporuje základnému princípu zdaňovania, ktorým je postavený na tzv. “ability to pay” daňovníka. Inými slovami, k zdaneniu pri nadobudnutí zamestnaneckých akcií má totiž dôjsť v momente, kedy ani zamestnávateľ, ani zamestnanec nedisponujú peňažným príjmom, z ktorého je možné daň a odvody zaplatiť.

V praxi preto dochádza často k situáciám, kedy podnikateľ hľadá cesty ako sa vyhnúť tomuto momentu zdanenia. Našou úlohou v daných prípadoch je hľadať zákonné spôsoby ako nastaviť ESOP štruktúru v danom konkrétnom prípade s cieľom odkloniť moment zdanenia do momentu reálne získaného peňažného príjmu, eventuálne znížiť sadzbu daní a odvodov a taktiež aj minimalizovať riziká pri prípadnej daňovej kontrole. Nájdenie zákonnej a daňovo efektívnej štruktúry sa javí z nášho pohľadu kľúčové pre využívanie ESOP štruktúr.

Na základe našich skúsenosti sa javí, že v opačnom prípade sa podnikateľ rozhoduje iba medzi dvoma možnosťami:

- do ESOP štruktúry neísť; alebo

- vytvoriť ESOP štruktúru daňovo kontaminovaným spôsobom (t.j. protiprávne).

U startupov je veľmi častým javom práve “zamestnávanie” kontraktorov. Odhliadnuc od toho, že sa môže jednať o zneužívajúce konanie na základe tzv. švarc systému (Pracovné právo vrátane problematiky tzv. švarcsystému), môže to mať negatívne daňovo a odvodové implikácie aj z hľadiska “ESOP zdaňovania”. Vychádza to z filozofickej premisy, že príjem daňovníka je potrebné subsumovať do tej kategórie aktivít, ktorej sa tento príjem dotýka. V kritických situáciách tak nadobudnutie akcií spoločnosti kontraktorom môže vyústiť do vyrubenia dane z príjmov a nedoplatku na zdravotnom a sociálnom poistení v ročnom zúčtovaní.

Konečný daňovo odvodový dopad predmetnej ESOP štruktúry bude závisieť od viacerých skutočností ako napríklad:

- forma spolupráce medzi kontraktorom a spoločnosťou poskytujúca/sprostredkujúca podiel v spoločnosti;

- miera angažovanosti kontraktora na dianie v spoločnosti;

- pracovná pozícia kontraktora mimo spoločnosť;

- reálna hodnota spoločnosti, respektíve jej aktuálne vývojové štádium.

V praxi sa relatívne často stretávame s vydaním tokenov ako “stake” reprezentujúci určitú hodnotu platformy alebo spoločnosti na ktorej sa zamestnanec alebo kontraktor pracovne angažuje. Nemusí nevyhnutne ísť iba o tzv. security tokeny, ale aj o tzv. utility tokeny alebo nejaký ich derivát, ktorý na seba atrahuje potenciál kapitálových príjmov v budúcnosti.

Daňovo odvodové implikácie týchto režimov budú závisieť od konkrétneho nastavenia ESOP štruktúry. Napríklad vydanie tokenov a ich ďalší osud (napr.: disponovanie na sekundárnom trhu) môže byť kopírované aj nadväzujúcim právnym “offline” režimom. V takom prípade daňovo odvodový režim kopíruje ten, ktorý sa aplikuje v tom paralelnom právnom “offline” svete.

Môže ísť napríklad o štruktúru, kedy spoločnosť vydá tokeny, ktoré sú kryté tzv. “fantómovými” zmluvami a príjem z držania tokenov tak sleduje rovnaký daňový a odvodový režim ako predpokladá príslušné zmluvy. Nič na tom nemusí meniť ani likvidita týchto tokenov na sekundárnom trhu.

Kryptomeny nám priniesli do právneho a daňového sveta novú rozmanitosť a našou úlohou ako právnych, daňových a účtovných poradcov je vedieť pripísať tomuto fenoménu relevantné a primerané právne, daňové a odvodové účinky.

Často sa stretávame s tým, že spoločnosť najprv udelí alebo predá svojim zamestnancom opcie. Následne, po splnení určitých podmienok, môže zamestnanec opciu “premeniť” na reálny podiel na spoločnosti. V praxi sa vyskytujú aj rôzne deriváty týchto možností ako napríklad:

- predaj opcie zamestnancovi za symbolickú cenu;

- poskytnutie opcie zamestnancovi zadarmo;

- predaj/poskytnutie opcie zamestnancovi zahraničnou firmou zo skupín;

- predaj/poskytnutie opcie zamestnancovej firme slovenskou alebo zahraničnou firmou;

- predaj/poskytnutie opcie kontraktorovi – fyzickej osobe slovenskou alebo zahraničnou firmou;

- predaj/poskytnutie opcie kontraktorovi – právnickej osobe slovenskou alebo zahraničnou firmou;

- predaj/poskytnutie opcie ESOP spoločnosti združujúcej zamestnancov a/alebo kontraktorov slovenskou alebo zahraničnou firmou;

- zahraniční zamestnanci/kontraktori;

- moment (možnosti) nadobudnutia podielu.

Keďže náš zákon o dani z príjmov neposkytuje adresné pravidlá pri identifikovaní daňových a odvodových rámcov týchto typov ESOP štruktúr, pri analyzovaní daňových dopadov musíme hľadať analógie v zahraničných právnych úpravách a vychádzať z príbuznej judikatúry a zo základných filozofických konceptov v daňovom práve.

Rozmanitosť daňovej a odvodovej úpravy zamestnaneckých akcií dotvára aj právna komplexnosť. Vo viacerých ESOP štruktúrach riešime rôzne “bad leaver” situácie, ktoré si vyžadujú sofistikovanejší prístup z právneho a praktického hľadiska. Tomuto elementu je potrebné “pod jednou strechou” prisúdiť aj relevantné daňové a odvodové implikácie. V tejto súvislosti je treba mať na zreteli stále pokrivenú rozhodovaciu prax na Slovensku. Na jednej strane je to akási ochranárska rola sudcov v zamestnaneckých sporoch, ktorá znevýhodňuje zamestnávateľov, na strane druhej je to časový a nákladový element.

Preto na “bad leaver” situácie je potrebné sa pripravovať preventívne jasným, priamočiarym a prakticky exekuovateľným jazykom a spôsobom.

Príklady zamestnaneckých akcií z praxe

Viac informácií o zamestnaneckých akciách a príkladoch z praxe nájdete na našej stránke Highgate Group.

Naše služby v oblasti zamestnávania “kontraktorov”

V oblasti zamestnávania “kontraktorov” pre klientov zabezpečujeme:

- finančnú analýzu dopadov zamestnávania “kontraktorov”;

- porovnanie s.r.o. so živnosťou pre kontraktorov klienta;

- analýza dopadov na dávky zo sociálneho poistenia u konkrétnych fyzických osôb;

- analýza limitov a možností zamestnávania “kontraktorov” vo svetle aktuálnej judikatúry s ohľadom na tzv. švarc systém;

- drafting zmlúv o spolupráci s ohľadom na:

- elimináciu rizík spojených so “švarcsystém”;

- ochranu spoločnosti pred “bad leaver” situáciami;

- ochranu IP a iných aktív spoločnosti.

Pracovné právo v Highgate Group

Highgate Group je daňovo-účtovná spoločnosť a advokátská kancelária. Na jednom mieste tak náš klient môže stretnúť mzdového účtovníka ako aj právnika, ktorý sa venuje pracovnému právu. Na základe dopytov zo strany našich klientov evidujeme, že takýto koncept predstavuje nespochybniteľnú pridanú hodnotu nielen pre klientov, ale aj našich kolegov. Tí tak môžu hľadať odbornú oporu v rámci kancelárie.

Aj pre klientov musí bezpochyby takýto koncept znamenať komfortnejšiu pozíciu ako adresáta služieb mzdového účtovníctva. V praxi sme totiž svedkami situácií, kedy si účtovník právne informácie a povedomie buduje vyhľadávaním informácií na internete. Tieto informácie si môže nesprávne interpretovať a zároveň nemusia ani súhlasiť s aktuálnou rozhodovacou praxou súdov.

Vzory právnych dokumentov pre našich klientov

Naši klienti majú možnosť využiť viaceré vzory právnych dokumentov pripravených našou advokátskou kanceláriou Highgate Group a to bezplatne. Klienti tak môžu využiť vzory pracovných zmlúv, výpovedí, dohôd, zmlúv o spolupráci a podobne.

Vzhľadom na významné rozdiely medzi štandardným zamestnávaním a zamestnávaním na “živnosť” je táto téma aktuálna takmer u každého klienta. Venujeme sa jej nielen z daňovo odvodového hľadiska, ale aj z právneho hľadiska ako aj s ohľadom na dávky sociálneho poistenia.

Predpokladajme, že:

- zamestnanec má jedno dieťa do 6 rokov na ktoré si uplatňuje daňový bonus;

- zamestnanec si neuplatňuje iný daňový bonus;

- zamestnanec si neuplatňuje nezdaniteľnú časť základu dane na manžela/manželku ani inú nezdaniteľnú časť okrem tej podľa § 11 ods. 2 zákona o dani z príjmov;

- zamestnanec si ako živnostník uplatňuje paušálne výdavky;

- zamestnanec ako živnostník podlieha ročnému zúčtovaniu sociálneho poistenia;

- zamestnanec si ako živnostník neplatí poistenie v nezamestnanosti;

- zamestnávateľ má kladný základ dane;

- zamestnávateľ podlieha 21 % sadzby dane.

Aké sú daňové a odvodové dopady na obe právne formy? Tabuľka vychádza z platného daňového a odvodového stavu platného v druhom polroku 2021.

| Zamestnanec | Živnostník | |

|---|---|---|

| Hrubá mzda | 2 000 EUR | – |

| Náklady zamestnávateľa | 2 704 EUR | 2 000 EUR |

| Zdravotné odvody | 268 EUR | 76 EUR |

| Sociálne odvody | 704 EUR | 181 EUR |

| Daň z príjmov | 211 EUR | 15 EUR |

| Netto suma | 1 521 EUR | 1 728 EUR |

| Daňový štít zamestnávateľa | 568 EUR | 420 EUR |

| Náklady zamestnávateľa | 2 136 EUR | 1 580 EUR |

Finančné rozdiely medzi oboma formami “zamestnávania” sú tak významné nielen z pohľadu zamestnávateľa, ale aj z pohľadu “zamestnanca”. Pokiaľ by sa však zamestnanec ako živnostník nachádzal v režime tzv. odvodových prázdnin, ten finančný rozdiel by bol ešte významnejší:

| Zamestnanec | Živnostník | |

|---|---|---|

| Hrubá mzda | 2 000 EUR | – |

| Náklady zamestnávateľa | 2 704 EUR | 2 000 EUR |

| Zdravotné odvody | 268 EUR | 76 EUR |

| Sociálne odvody | 704 EUR | 0 EUR |

| Daň z príjmov | 211 EUR | 52 EUR |

| Netto suma | 1 521 EUR | 1 872 EUR |

| Daňový štít zamestnávateľa | 568 EUR | 420 EUR |

| Náklady zamestnávateľa | 2 136 EUR | 1 580 EUR |

Úplne iná daňovo-odvodová situácia však nastáva v prípade, ak kontraktor spolupracuje so spoločnosťou prostredníctvom svojej právnickej osoby. V takom prípade do úvahy prichádzajú aj ďalšie aspekty, ktoré výsledné číslo úspory môžu významne upraviť.

Na výhodnosť zamestnávania na “živnosť” nie je možné nazerať izolovane iba cez optiku vyššie uvedených tabuliek. Komplexný obraz totiž dotvára aj efekt dopadov na dávky zo sociálneho poistenia, ktorých výška je rôzna v závislosti od viacerých okolností vrátane právnej formy na základe ktorej fyzická osoba vykonáva zárobkovú činnosť.

Aj pri dávkach zo sociálne poistenia je iná situáciá u kontraktorov, ktorí poskytujú svoje služby prostredníctvom právnickej osoby.

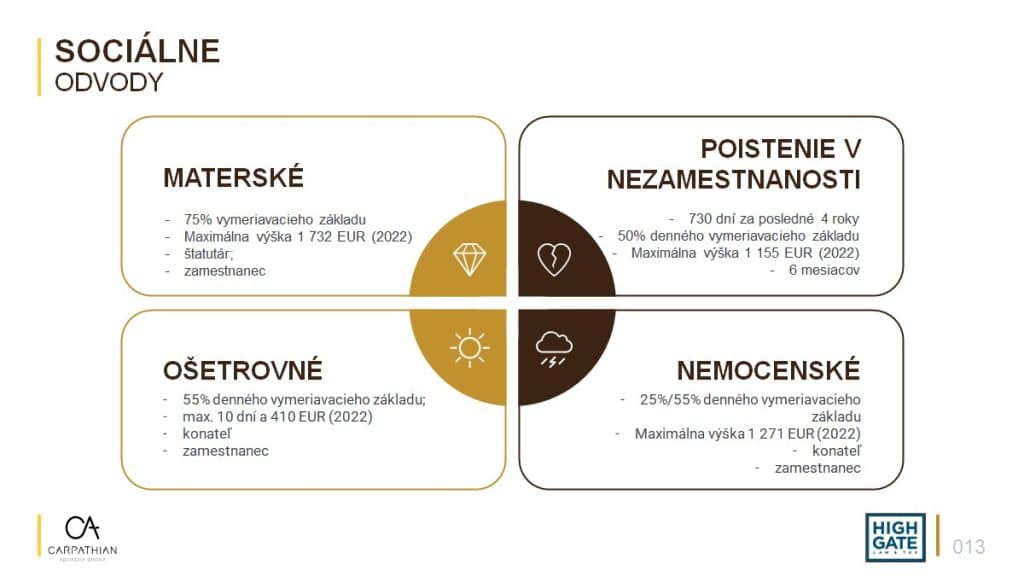

Živnosť a materská

Základným predpokladom pre nárok na materské je, aby fyzická osoba bola nemocensky poistená v posledných dvoch rokoch pred pôrodom najmenej 270 dní. Pokiaľ sa živnostník nachádza v režime tzv. odvodových prázdnin a neplatí si sociálne odvody ako dobrovoľný poistenec, nemusí mu vzniknúť nárok na materské. Výška materského je štandardne 75 % tzv. denného vymeriavacieho základu. Pričom denný vymeriavací základ sa odvodzuje od priemeru vymeriavacích základov v tzv. rozhodujúcom období. Rozhodujúce obdobie je rôzne v závislosti od okolností daného prípadu. Ak by sme to mali zjednodušiť, výška materskej u živnostníka sa odvíja od toho, koľko a kedy prispieval živnostník do sociálneho poistenia. Avšak práve pri materskej pre živnostníkov zákon o sociálnom poistení umožňuje flexibilne dosiahnuť stav, kedy živnostník dostáva maximálnu materskú. Výška maximálnej materskej pri 31 dňových mesiacoch sa pozvoľna každým rokom približuje k sume 2 000 EUR. Pre viac informácií si dohodnite osobnú konzultáciu s Petrom Vargom. Naši klienti na účtovníctvo majú 50 % zľavu.

Živnosť a práceneschopnosť

Vo všeobecnosti platí, že živnostník môže byť uznaný za práceneschopného v prípade choroby, úrazu alebo izolácie/karantény. Štandardná výška nemocenskej dávku sa odvíja od príspevkov živnostníka do sociálneho poistenia ako aj od typu PN (iná suma môže živnostníkovi vyjsť pri pandemickej PN).

Pokiaľ živnostník spĺňa podmienky na nemocenskú dávku (napríklad je platiteľom sociálnych odvodov alebo sa nachádza v tzv. ochrannej lehote), výška nemocenskej dávky je podobná ako pri zamestnancoch, a síce:

- 25 % denného vymeriavacieho základu v období od 1. do 3. dňa PN;

- 55 % denného vymeriavacieho základu od 4. dňa PN.

Výška denného vymeriavacieho základu sa odvíja od viacerých faktorov. Vo všeobecnosti však platí, že živnostníci využívajúci paušálne výdavky platia sociálne odvody z nižších vymeriavacích základov. A to má dopad aj na výpočet denného vymeriavacieho základu. Treba tiež brať do úvahy, že živnostník si nevie vopred odhadnúť výšku nemocenskej dávky v takej miere ako to vie urobiť pri materskej.

Živnosť a ošetrovné

Ošetrovné sa stalo významným sociálnym doplnkom počas pandémie a zavretých škôl. Pomáhalo nielen zamestnancom/živnostníkom, ale aj samotným zamestnávateľom z hľadiska cash-flow prekonať náročné pandemické obdobie pozastavenej ekonomiky.

Živnostník má štandardne nárok na ošetrovné pokiaľ si sociálne odvody platí, alebo sa nachádza v tzv. ochrannej lehote. Výška ošetrovného rovnako závisí od denného vymeriavacieho základu, ktorého výška sa odvíja od príspevkov živnostníka do sociálneho systému v tzv. rozhodujúcom období. Výška ošetrovného je 55 % takto vypočítaného denného vymeriavacieho základu. Obdobne teda ako pri nemocenskej dávke, výška ošetrovného u živnostníka je ovplyvnená nižšou odvodovou povinnosťou živnostníkov oproti zamestnancom.

Živnosť a dôchodok

Aj keď dôchodky sú pre viacerých kontraktorov našich klientov abstraktnou témou, u niektorých predsa evidujeme záujem o analýzu efektov konverzie na živnosť aj z hľadiska budúcich dôchodkových príjmov. Pri dôchodkoch sa štandardne uplatňuje zásluhový princíp – čím viac poistenec prispeje do sociálneho systému, tým vyšší bude mať dôchodok. Tento zásluhový systém je však ovplyvnený sociálnym elementom, ktorý prezentujú hlavne dôchodkové stropy, koeficient pri vyšších dôchodkoch ako aj inštitút minimálneho dôchodku.

Ak má napríklad konverzia zo zamestnanca na živnostníka znamenať nižší dôchodok napríklad o 200 EUR, tak pri 15 ročnom poberaní dôchodku celková suma predstavuje 36 000 EUR. A to je relevantná suma. Pri konverziách zo zamestnania na “kontraktorov” tak pre klientov analyzujeme na požiadanie aj tento aspekt.

Živnosť a dávka v nezamestnanosti

Živnostník má nárok na dávku v nezamestnanosti iba vtedy, ak si platil dobrovoľné poistenie v nezamestnanosti najmenej dva roky v posledných štyroch rokoch pred zaradením do evidencie uchádzačov o zamestnanie. Živnostník si tak musí platiť dobrovoľné poistenie v nezamestnanosti, aby nárok na túto dávku mal.

Výška dávky je 50 % denného vymeriavacieho základu, ktorý sa odvíja od priemeru vymeriavacích základov v rozhodujúcom období. Rozhodujúce obdobie je pritom pri dávke v nezamestnanosti iné ako napríklad pri materskej alebo nemocenskej dávke. Rozhodujúce obdobie na zistenie denného vymeriavacieho základu je obdobie dvoch rokov predchádzajúcich dňu, v ktorom vznikol nárok na dávku v nezamestnanosti.

Švarc systém nie je legálny. Okrem administratívnej sankcie je možné pri švarc systéme naplniť aj skutkovú podstatu niektorého z daňových trestných činov (najmä skrátenie dane a poistného). Je tak dôležité pri nastavovaní vzťahov s kontraktormi alebo pri konverzii zamestnancov na kontraktorov pochopiť tieto kroky ako projekt, ktorý si zaslúži posúdenie aj z právneho hľadiska. Cieľom však nie je len minimalizovať riziká spojené so sankciami zo strany štátu, ale aj nastaviť zmluvné vzťahy s kontraktormi tak, aby bola spoločnosť chránená (napríklad v súvislosti s IP právami).

Judikatúra je relatívne rôznorodá. Veľkú inšpiráciu je potrebné hľadať v českej súdnej praxi, ktorá vyprodukovala nielen pojem “švarcsystém”, ale aj relatívne rozsiahly systém súdnych rozhodnutí, ktoré pomáhajú aj nám pri nastavovaní obhájiteľných právnych a daňovo odvodových rámcoch pri zamestnávaní “na živnosť”. Čiastočne iná daňovo-odvodová situácia nastáva v prípade, ak kontraktor spolupracuje so spoločnosťou prostredníctvom svojej právnickej osoby.

NAŠE KURZY A ŠKOLENIA

- Ako zdaňovať (efektívne) príjem z cenných papierov, derivátov alebo kryptomien? Môžem sa zdaneniu úplne vyhnúť?

- Ako sa právne a daňovo efektívne vyplácať z firmy ako spoločník? Možností je viacero.

- Je lepšie kúpiť byt /chatu/ cenné papiere ako fyzická alebo právnická osoba?

- Je pre mňa lepšia živnosť alebo s.r.o.? Čo so sociálnymi odvodmi? Môžem fakturovať ako živnostník do vlastnej firmy?

- Škálovanie podnikania do zahraničia, využívanie offshore firiem. Môžem len tak v zahraničí platiť 0 % daň?

- Aké sú dostupné a efektívne možnosti externého financovania spoločnosti?

- Ako pripraviť firmu na predaj, alebo vstup investora?

- Ako vyrokovať dobrý term sheet s investorom?

- Na čo si dať pozor pri nastavení akcionárskej zmluvy medzi spoločníkmi?

- Aké sú možnosti riešenia sporov medzi spoločníkmi?

- Aké sú možnosti a výhody jednotlivých foriem zamestnaneckých podielov a akcií (ESOP)?

Law & Tax

Tomáš Demo

tomas.demo@hgold.amcef.com

Accounting

Peter Šopinec

peter.sopinec@hgold.amcef.com

Crypto

Peter Varga

peter.varga@hgold.amcef.com