Pohľad Petra Vargu na tému: Auto (na súkromné účely) v nákladoch firmy, odpočet DPH, daňové kontroly a worst case scenario

Peter Varga

- Publikované

- May 18, 2023

Čo je dnešná prax?

Prax podnikateľov pri kúpe áut na spoločnosť aj (iba) pre súkromné účely pripomína prax obyvateľstva pri (ne)dodržiavaní protipandemických opatrení. Spoločnosť kúpi auto aj (iba) na súkromné účely, uplatňuje si na kúpu, ako aj na PHM plný odpočet DPH a cenu auta (cez odpisy) a PHM si zahrnie v plnom rozsahu do daňových výdavkov. A aj keď sa auto používa aj (iba) na súkromné účely, spoločnosť nič za zamestnanca/konateľa/spoločníka („Konateľ“) nezdaňuje a neodvádza ani odvody.

Pravidlá hry sú však úplne iné. Na rozdiel od protipandemických opatrení, worst case scenario pri ich nedodržiavaní môže byť dramatické, a to aj s trestnoprávnymi dôsledkami (ako píšem nižšie). Pozrime sa preto, ako sa právo a daňové úrady stavajú k využívaniu auta vo firme aj na súkromné účely, t.j. k štandardnému slovenskému use case.

Aké sú základné pravidlá hry?

Ak sa má auto využívať sčasti aj na súkromné účely, pravidlá vedenia evidencie sú (zjednodušene) takéto:

| Daň z príjmov | DPH | |

|---|---|---|

| Kúpna cena auta | (i) reálne preukazovanie (kniha jázd alebo GPS) alebo (ii) 100 % uplatnenie, žiadna evidencia, ale zdanenie a „zodvodnenie“ Konateľa* | reálne preukazovanie |

| PHM | reálne preukazovanie** | reálne preukazovanie** |

| Ostatné náklady (poistné, opravy, ...) | žiadna špeciálna evidencia | reálne preukazovanie |

* Aj keď je auto využívané na firemné účely iba napr. na 20 %, spoločnosť si môže uplatniť 100 % jeho ceny (cez odpisy) do daňových výdavkov;;

** Pri PHM síce existuje paušál do výšky 80 % nákladov, ale v kontexte využívania auta aj na súkromné účely nemá významne zjednodušujúci účinok na administratívu (ako vysvetľujem nižšie)

Zmysluplné by bolo mať iba jedno pravidlo. V skutočnosti však pravá ruka (daň z príjmov) nevie, čo robí ľavá (DPH). A navyše, ani v prípade dane z príjmov to nie je konzistentné. Oslobodenie od povinnosti detailnej evidencie využívania automobilu sa totiž míňa praktickému účinku, lebo tento pomer je aj tak potrebné preukazovať pre účely PHM ako aj DPH. A navyše do toho vstupuje aj fenomén nepeňažného príjmu Konateľa (ako vysvetľujem nižšie).

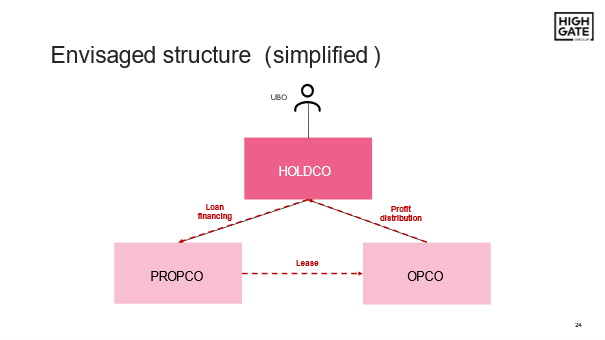

Obrázok 1: Jednoduchá štruktúra (vysvetlené nižšie):

Aké sú tie komplikovanejšie pravidlá hry? (môžete preskočiť)

Vyššie uvedené základné pravidlá sa síce zdajú byť pre podnikateľov nepriaznivé (z finančného a administratívneho hľadiska), ale aspoň sa javia byť jednoduchšie na pochopenie. Žiaľ, nie je tomu tak – nie sú ani jednoduchšie na pochopenie.

Totiž, okrem základnej komplikácie v podobe povinnosti viesť presnú evidenciu využívania auta na firemné (respektíve súkromné) účely pre PHM a aj celkovo DPH účely, vznikajú aj ďalšie administratívne a daňové nepríjemnosti, napríklad:

Prvú interpretačnú komplikáciu predstavuje zmena názoru finančnej správy v roku 2022. Podľa nového názoru už finančná správa totiž považuje využívanie majetku Konateľom za nepeňažný príjem aj v prípade, ak spoločnosť využíva paušál 80 %. Dovtedy prezentovaný názor finančnej správy totiž v takejto súvislosti nepeňažný príjem nevidel. Aj keď na obstaranie firemného auta využívané Konateľom aj na súkromné účely by sa nemal aplikovať paušál 80 %, prax niektorých daňovo-účtovných kancelárií bola/je iná – nesprávna. V nadväznosti na názorovú zmenu finančnej správy však využitie paušálu 80 % už ani nedáva zmysel.

Druhým rébusom sú samotné PHM pre účely dane z príjmov. Ak sa aj spoločnosť rozhodne aplikovať paušál 80 %, lebo auto je využívané aj na súkromné účely, a chce si zjednodušiť administratívu, pomer využívania auta na firemné (respektíve súkromné) účely musí aj tak kvôli zákonnému zneniu „do 80 % výšky“ vedieť preukázať. O rôznych spôsoboch skúmania využívania auta a spotreby a jej akceptovania pre daňové účely pri rôznych spôsoboch zahrňovania nákladov na PHM do daňových výdavkov už v tomto blogu nie je priestor.

Tretiu komplikáciu predstavuje situácia, keď si spoločnosť uplatňuje 100 % nákladov na auto do daňových výdavkov napriek tomu, že auto sa Konateľom využíva aj na súkromné účely. Spoločnosť na to má právo, ak zdaňuje a „zodvodňuje“ Konateľa zákonom predpísaným spôsobom (1 % z ceny auta, ktorá sa postupne znižuje). Takéto administratívne zjednodušenie sa však nedá uplatniť na PHM, kde spoločnosť opäť musí evidovať jednotlivé jazdy a Konateľovi zdaňovať a „zodvodňovať“ reálnu spotrebu PHM (alternatívne dať spotrebu PHM Konateľovi k náhrade).

Štvrtým problémom sa javí povinnosť sledovať pomer využívania auta na firemné a súkromné účely a povinnosť upravovať pravidelne po dobu 5 rokov výšku odpočítanej DPH (smerom hore ako aj dole), a to vždy k poslednému zdaňovaciemu obdobiu príslušného kalendárneho roka. Alternatívou je odvod DPH na výstupe vo výške zodpovedajúcej súkromnému použitiu. Aj v tomto prípade je potrebné takýto pomer vedieť preukázať.

Piata komplikácia nastáva pri aplikácii oslobodenia 500 EUR podľa § 5 ods. 7 písm. o) zákona o dani z príjmov. Napríklad spoločnosť, ktorá poskytne Konateľovi auto len na súkromné účely, na takéto nepeňažné plnenie nemôže aplikovať § 5 ods. 7 písm. o) zákona o dani z príjmov, nakoľko výdavky (náklady) súvisiace s prevádzkou auta poskytnutého na súkromné účely nie sú daňovým výdavkom. Daňovým výdavkom by mohli byť v prípade, ak by súkromné použitie bolo dohodnuté s Konateľom ako zamestnanecký benefit. V takom prípade by sa spoločnosť mohla rozhodnúť, či zamestnanecký benefit uplatní v daňových výdavkoch podľa § 19 ods. 1 zákona o dani z príjmov a jeho hodnotu Konateľovi zdaní a „zodvodní“ alebo vynaložené prostriedky na súkromné účely vylúči z daňových výdavkov a hodnotu nepeňažného plnenia poskytnutého Konateľovi oslobodí od dane v súlade s § 5 ods. 7 písm. o) zákona o dani z príjmov. Jednoduché.

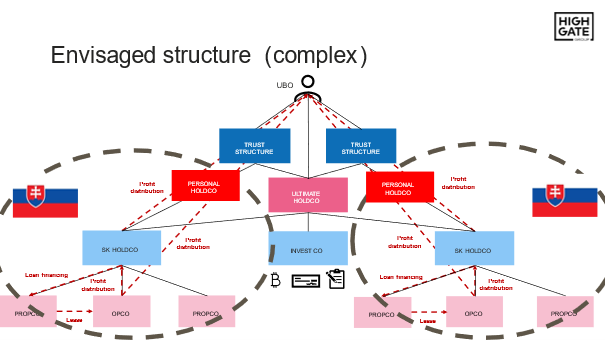

Obrázok 2: Komplexná štruktúra (vysvetlené nižšie):

Čo na to daňové úrady?

Daňové úrady môžu chcieť vidieť, okrem knihy jázd, aj ďalšie dôkazy o jazde ako napríklad zápisnicu zo stretnutia, na ktoré ste cestovali, a to aj s podpisom obchodného partnera. Problém.

Tento problém však nie je nevyhnutne v exekutíve (t.j. v daňových úradoch). Problém je v zákonodarcovi. Zákonodarca musí pri tvorbe zákonov postupovať v medziach požiadavky na tzv. materiálny právny štát (článok 1 ods. 1 Ústavy SR). Princíp materiálneho právneho štátu totiž nastavuje latku na právny štát ešte vyššie ako je len povinnosť dodržiavať platné a účinné právne normy. Vyžaduje, aby právne normy (t.j. zákon o dani z príjmov a zákon o DPH) mali relevantnú obsahovú a hodnotovú kvalitu. Zákonodarca musí vedieť písať zákony tak, aby boli jasné, transparentné, a (v kontexte tohto blogu) aby ich bolo možné dodržiavať. Ale obávam sa, že dodržiavať pravidlá hry pri firemných autách využívaných aj na súkromné účely asi objektívne nevie ani korporácia s najväčším citom a snahou pre compliance.

A tak sa dostávame do prostredia, kde si daňové úrady robia len svoju prácu. Dôkazné bremeno totiž je primárne na strane daňového subjektu a kniha jázd nemusí pôsobiť dôveryhodne. Ale ani od daňovníka nemožno rozumne očakávať, že si zo stretnutí bude nosiť podpísané zápisnice. Zákonodarca tak nielenže vytvoril komplikované a nezmyselné pravidlá, ale vytvoril podhubie pre vznik procesne neriešiteľných situácií v medziach spravodlivosti.

Musia sa takéto pravidlá dodržiavať?

Áno, ale niekedy možno aj nie. Je totiž otázne ako by tieto pravidlá obstáli pri ústavnoprávnom exkurze. Ústavný súd SR (napr.: PL ÚS 9/2014) už viackrát naznačil, kam siaha sloboda (a eventuálna nekompetentnosť) zákonodarcu pri tvorbe daňovej legislatívy. Ak pravidlá predstavujú pre podnikateľov zjavne neprimeranú záťaž, ktorá je v porovnaní so sledovaným verejným záujmom extrémne disproporčná, takéto pravidlá sú protiústavné.

Európsky súd pre ľudské práva (SWENSKA MANAGEMENTGRUPPEN AB v/SWEDEN) hovorí pri daniach o neznesiteľnom bremene, ktoré ak existuje, je v rozpore s Európskym dohovorom o ľudských právach. Obdobne sa k tomu vyjadruje aj český ústavný súd. Ten hovorí o protiústavnom pravidle v oblasti daní, ako o pravidle, ktoré neobstojí v teste legitimity a racionality. Legitimita daně se nevyčerpává způsobem jejího přijetí a důvodem spočívajícím v naplnění státního rozpočtu (Pl. ÚS 29/08).

Z procesného hľadiska by cesta k úspechu pripomínala Odyseovu cestu, ktorá navyše vďaka derogačným účinkom nálezov Ústavného súdu SR v správnych (daňových) konaniach môže byť na konci dňa úspešná aj tak len sčasti. Akokoľvek, vie to byť sprievodný argument podporujúci legitimitu konania daňovníka konajúceho v medziach, ktoré je možné od neho spravodlivo očakávať.

Priznám sa, že pri firemných autách s touto argumentáciou ešte nemám procesnú skúsenosť. A samozrejme ide len o moju skromnú odbočku do tejto komplexnej právnej roviny, ktorá vzhľadom na rozsah tohto blogu nemôže mať ani ambíciu byť vyčerpávajúca. Minimálne však umožňuje nazrieť na problematiku aj z inej argumentačnej perspektívy. V každom prípade sa v rámci našej praxe zastupovania klientov v daňových kontrolách teším na jej otestovanie.

Aké sú sankcie a prečo o tom píšem?

Tvorba zákonov je teda zjavne umenie. A ak sa nezvládne, v pokrivenejšom právnom štáte vytvára nekomfort nepredvídateľnosti.

Pri gramatickom výklade práva a bez uplatnenia tzv. materiálnych korektívov môže jedno auto vo firme využívané aj na súkromné účely, a pri ktorom sa uplatnil plný odpočet DPH a 100 % daňových výdavkov, a ak sa Konateľovi nezdaňuje a „nezodvodňuje“ nepeňažný príjem, spôsobiť toto:

Keďže daňová reforma v dohľadnej dobe pravdepodobne nebude a výsledky septembrových volieb sú nepredvídateľné, diverzifikovať okrem investícií treba aj právne nastavenie podnikania a vlastnenia aktív.

Na hrubé vrece, hrubá záplata. Jednoduchšie ako aj komplexnejšie príklady nastavenia právno-daňových štruktúr nájdete v obrázkoch vyššie v texte. Cieľom je minimalizovať dopady najväčších rizík nepredvídateľného štátu (nielen v oblasti pravidiel využívania firemných áut).

Ak by ste preto k tejto téme alebo k právnemu štruktúrovaniu mali otázky, kľudne sa mi ozvite. Pre viac podobných zaujímavých informácií odoberajte náš newsletter.

Ak vás táto téma zaujíma, neváhajte nás kontaktovať.

Ďalšie články

-

- Posted by Highgate Group

Law & Tax

Tomáš Demo

tomas.demo@hgold.amcef.com

Accounting

Peter Šopinec

peter.sopinec@hgold.amcef.com

Crypto

Peter Varga

peter.varga@hgold.amcef.com