Zdaňovanie Bitcoinov a iných kryptomien (virtuálnych mien) po zrušení krypto novely – možnosti daňovej optimalizácie

Peter Varga

- Publikované

- January 24, 2024

Zdaňovanie predaja krypto aktív, vrátane virtuálnych mien (t. j. kryptomien), ostáva u fyzických osôb aj po 1. 1. 2024 v princípe rovnaké ako tomu bolo doteraz. Keďže zrušenie „krypto novely“ vyvolalo veľkú vlnu nevôle medzi investormi do krypto aktív, v tomto článku sa pozrieme na niektoré možnosti ako sa v praxi dá eventuálne toto daňovo-odvodové zaťaženie znížiť, eventuálne eliminovať aj pri absencii zmien predpokladaných „krypto novelou“.

„Krypto novela“ 2023

V lete 2023 schválený zákon novelizujúci Zákon o dani z príjmov („Novela“) predpokladal, že od roku 2024 budú môcť fyzické osoby zdaňovať dlhodobo držané virtuálne meny (pozor iba virtuálne meny, nie všetky krypto aktíva) pri sadzbe 7 % a bez zdravotných odvodov. Celkovo však táto Novela obsahovala viac atraktívnych zmien pre investorov. Keďže bola však zrušená, nebudem sa jej v tomto článku detailnejšie venovať. Koho by to však predsa zaujímalo, pripájam:

- svoj Linkedin blog, kde som rozoberal problematiku výmeny virtuálnej meny za inú a zdôvodňoval som prečo sa to aj tak malo zdaňovať (zle napísaná Novela);

- moju odbornú publikáciu s kolegyňou pre Ministerstvo financií SR, v ktorej adresujeme, prečo by zdaňovanie stakingu malo byť odložené (je to sčasti aplikovateľné aj v dnešnej situácii)

- video podcast k zdaňovaniu krypto aktív:

Zdaňovanie Bitcoinov a iných kryptomien od roku 2024

Od roku 2024 sa predsa niečo mení. Kým dovtedy bola výška zdravotných odvodov 14 %, od roku 2024 je to už 15 %. Takže sprofanovaných „25 + 14“ sa zmenilo na „25 + 15“. Na druhej strane za pozitívnu správu s marginálnym efektom je možné považovať zvýšenie úrovne, od ktorej sa aplikuje progresívna 25 % sadzba dane. Kým v roku 2023 to bolo každé EUR nad základ dane vo výške 41 445,46 EUR, od roku 2024 je to 47 537,98 EUR.

Táto hranica predstavuje 176,8 násobok platného životného minima (spoločensky uznanú minimálnu hranicu príjmov fyzickej osoby, pod ktorou nastáva stav jej hmotnej núdze). Takže so zvyšovaním životného minima sa zvyšuje aj hranica progresívnej sadzby dane. Sumu životného minima určuje opatrením Ministerstvo práce, sociálnych vecí a rodiny SR.

Pozor na to, že prekročiť túto hranicu nestačí len príjmami z predaja kryptomien (v tomto článku používam pojem kryptomeny, lebo toto zdanenie sa netýka všetkých krypto aktív). Do rovnakého základu dane sa zahrňujú napríklad aj príjmy zo zamestnania, príjmy z predaja cenných papierov (ak nie sú oslobodené), nehnuteľností (ak nie sú oslobodené) alebo rôzne pasívne príjmy (napríklad príjem z prenájmu nehnuteľnosti dosiahnutý bez toho, aby ste vykonávali nejakú aktívnu správu).

Zmeny v zdaňovaní kryptomien na Slovensku v roku 2024

Plánované zmeny v zdaňovaní kryptomien na Slovensku, ktoré mali nadobudnúť účinnosť 1. januára 2024, boli zrušené novelou zákona č. 530/2023 Z. z. (konsolidačný balíček).

Znamená to, že v roku 2024 sa kryptomeny na Slovensku zdaňujú podľa doterajších pravidiel:

- Príjem z predaja kryptomeny dosiahnutý po jednom roku od jej nadobudnutia sa zdaňuje 19% alebo 25% sadzbou dane z príjmov + 15 % zdravotné poistné.

- Príjem z predaja kryptomeny dosiahnutý do jedného roka od jej nadobudnutia sa zdaňuje 19% alebo 25% sadzbou dane z príjmov + 15 % zdravotné poistné.

- Daňový výdavok na kryptomenu je možné uplatniť len vtedy, ak bol použitý na jej nadobudnutie.

- Zisk z ťažby kryptomien sa zdaňuje rovnako ako “ostatný príjem” 19% alebo 25% sadzbou dane z príjmov + 15 % zdravotné poistné.

Pozor, zákon stále hovorí len o virtuálnych menách. Nehovorí o krypto aktívach. Môžu teda existovať krypto aktíva, ktorých podkladovým aktívum je aktívum, ktoré sa na Slovensko po splnení určitých podmienok nezdaňuje. Avšak v súvislosti s príchodom MiCA nariadenia bude pravdepodobne táto rozmanitosť odstránená a všetky krypto aktíva budú podliehať rovnakému daňovému režimu (aj účtovnému) bez ohľadu na podkladové aktívum.

Zdaňovanie Bitcoinov a iných kryptomien v právnych, daňových a účtovných súvislostiach

Kým kryptomena štandardne zahŕňa iba také krypto aktíva, ktoré sú ekvivalentom k štandardným FIAT menám (t. j. peňažným prostriedkom), pojem krypto aktívum je pojmom širším, pokrývajúcim aj rôzne iné druhy aktív slúžiacich iným účelom ako na vykonávanie štandardných platobných operácií.

Správna klasifikácia má významnú relevanciu nielen v oblasti regulácie krypto aktív, ale aj z hľadiska daní. Preto napríklad neplatí tvrdenie, že predaj akéhokoľvek krypto aktíva je oslobodený od DPH, respektíve ani do pôsobnosti DPH nespadá. Existuje totiž viacero typov krypto aktív (napríklad niektoré NFT alebo úžitkové tokeny), ktoré DPH regulácii podliehajú.

Rovnako neplatí tvrdenie, že každý predaj krypto aktíva sa zdaňuje sadzbou „25+15“, pretože niektoré typy krypto aktív môžu byť dokonca od dane z príjmov oslobodené aj podľa súčasnej právnej úpravy.

Z pohľadu finančnej regulácie existujú krypto aktíva, ktoré podliehajú regulácií MICA alebo také krypto aktíva, ktoré MICA nepodliehajú a podliehajú napríklad regulácií MIFID II alebo, v niektorých prípadoch, dokonca nepodliehajú žiadnej regulácii. Akokoľvek, právna klasifikácia je v niektorých ohľadoch dôležitá pri nachádzaní možností na daňovú optimalizáciu v zložitejších súvislostiach.

Koho by zaujímala všeobecne táto téma, viac sme sa tomu venovali napríklad tu:

- naše články k tejto téme;

- záznam z prednášky na našej konferencii pre IT a digitálne spoločnosti z novembra 2022, kde sme sa venovali aj témam ohľadom daňovej optimalizácie pre IT a digitálne spoločnosti;

- manuál k účtovaniu krypto aktív pre účtovné jednotky obchodujúce s krypto aktívami; alebo

- problematika dvojitého zdanenia pri nakupovaní tovarov a služieb prostredníctvom krypto aktív (mimochodom toto by konečne malo byť, aj po našich tlakoch, upravené v novele zákona o dani z príjmov 2024).

Trestný čin neplatenia daní z predaja kryptomien?

Je veľmi odvážne sa domnievať, že takto nastavené zdaňovanie predaja kryptomien (t. j. 25+15) prinesie do verejných rozpočtov viac príjmov ako zdaňovanie predpokladané Novelou. Jeden z dôvodov je apatia z priznávania príjmov z kryptomien zo strany fyzických osôb, napríklad z dôvodu vysokého daňovo-odvodového zaťaženia a/alebo averzii k aktuálnej politickej reprezentácii. Takéto konanie je však v pomyselnej klasifikácii daňových deliktov považované za prekračujúce Rubikon a spadajúce tak do trestnoprávnej roviny.

A teda nepriznávanie príjmov alebo fabulovanie daňových výdavkov u fyzických osôb predstavuje štandardný spôsob konania napĺňajúci znaky trestného činu skrátenia dane a poistného. V rámci tohto konania tak fyzická osoba jednak bude musieť doplatiť daň z príjmov a eventuálne aj zdravotné poistné, ale zároveň jej hrozí aj trest odňatia slobody, prípadne iný trest predpokladaný Trestným zákonom. V niektorých prípadoch je však možné sa trestu odňatia slobody vyhnúť, a to napriek tomu, že predmetný daňový delikt orgány činné v trestnom konaní klasifikujú ako tak spoločensky nebezpečný, že napĺňa objektívnu stránku príslušného trestného činu.

Rozpoznať hranicu medzi agresívnou daňovou optimalizáciou (pokuta a dodatočné zaplatenie dane) a daňovým podvodom (trestný čin – potenciálne trest odňatia slobody) je v mnohých situáciách náročnejšie. Preto je dôležité mať v súvislosti s rôznymi optimalizačnými štruktúrami (sčasti o niektorých hovoríme nižšie) posudok advokáta, ktorý sa venuje aj daňovému právu. Štandardne by takýto posudok mal chrániť daňovníka pred trestnoprávnou zodpovednosťou. Štandardne však je potrebné takýto posudok získať od renomovaných kancelárií, ktoré sa danej problematike aj preukázateľne venujú.

Ako teda znížiť daňové zaťaženie pri predaji Bitcoinov a iných kryptomien?

Nielen v praxi, ale aj v teórii zdaňovania, sa objavujú viaceré štruktúry a nastavenia, pri ktorých nie je úplne jasné, či sú alebo nie sú zákonnými mechanizmami. Vo všeobecnosti platí, že nie každá daňová optimalizácia je nelegálna a nemorálna. Napríklad rozhodovanie sa o tom, či budete podnikať ako SRO alebo SZČO môže byť plnohodnotne rozhodovaním iba na základe daňovo-odvodového porovnania oboch režimov. Aj keď subjektívny motív je jasný (t. j. optimalizovať dane a odvody), takéto konanie neodporuje účelu právnych predpisov. A preto daňový úrad nemôže po nejakom čase od vás žiadať, aby ste zmenili právnu formu podnikania na, z vášho pohľadu, menej výhodnú.

V súvislosti so zdaňovaním kryptomien platí obdobná logika. Pri nachádzaní legitímnych štruktúr na zníženie/elimináciu zdanenia sa však stretávame v praxi s tým, že návrhy od klientov sú často v rozpore s účelom právnych predpisov. A teda, nejedná sa úplne o paralelu s SRO a SZČO. Ako príklad uvediem zdaňovanie na úrovni fyzickej, respektíve právnickej osoby.

Zdaňovanie predaja Bitcoinov a iných kryptomien cez fyzickú osobu alebo cez právnickú osobu?

Ak sa rozhodujete, či kúpite kryptomenu na fyzickú alebo právnickú osobu, takéto rozhodovanie aj na základe iba daňovo-odvodovej pohnútky nie je v rozpore s účelom právnych predpisov. Ak však kryptomenu vlastníte ako fyzická osoba a pred jej predajom ju prevediete za nominálnu hodnotu na právnickú osobu s cieľom vyhnúť sa „25+15“, už je to problematickejšie. V takom prípade je potrebné sa pohrať so subjektívnou stránkou konania tak, aby zodpovedala požiadavkám pre autentické (po anglicky: genuine) konanie.

Pre porovnanie, na slovenskej právnickej osobe dosiahne fyzická osoba štandardne efektívne zdanenie 28,9 % (21 % sadzba dane pre právnické osoby + 10 % daň z dividend). Samozrejme to platí v prípade, ak sa platí aj daň z dividend, ktorej je možné sa ale v niektorých prípadoch a štruktúrach vyhnúť. Z hľadiska sociálnych a zdravotných odvodov je to relatívne neutrálna situácia. Takáto štruktúra vo všeobecnosti platenie odvodov nevyžaduje, s výnimkou marginálnych povinností v súvislosti s:

- minimálnymi zdravotnými odvodmi (pozri môj Linkedin status k tejto téme); a

- povinnosťami pre minimálne odmeny konateľa a fakturáciou do vlastnej firmy (pozri moje online školenie).

Nepriznanie príjmov z kryptomien

Nepriznanie príjmov z kryptomien je možné považovať za trestný čin. Naproti tomu agresívna daňová optimalizácia (konanie v súlade s textom zákona, ale v rozpore s jeho účelom) je v teórií postihnuteľná mimo trestnoprávnej roviny. Daňový úrad má postupne, aj keď zatiaľ relatívne pomaly, k dispozícii nejaké nástroje na odhaľovanie daňových únikov. Aj v súvislosti s postupným prijímaním legislatívnych iniciatív zo strany EÚ a OECD je možné rozumne predpokladať, že tieto nástroje budú postupne invazívnejšie. Štát sa prirodzene ale musí naučiť s nimi pracovať.

Čo získa štát zrušením novely o zdaňovaní kryptomien?

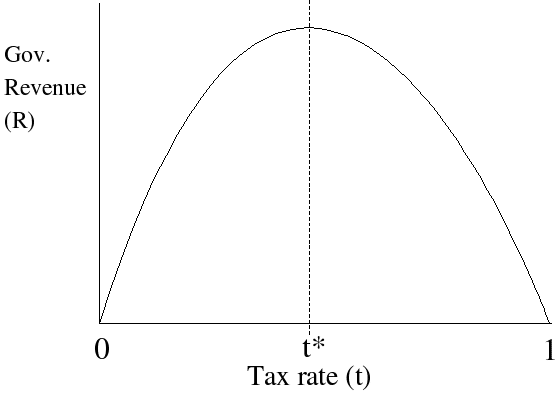

To ukáže až čas. V rámci prijímania konsolidačného balíčka som mal možnosť zúčastniť sa rokovania na príslušnom výbore NR SR. Práve v komunikácii so štátnou tajomníčkou MF SR bol zdôraznený fenomén tzv. Lafferovej krivky.

Tá, zjednodušene, prezentuje, že vyššia sadzba dane automaticky neznamená vyššie daňové príjmy pre štát. A to práve vďaka väčšej motivácií daňovníkov sa dani vyhnúť. A to buď nejakou legitímnou daňovou optimalizáciou (ak poznajú spôsob a majú zdroje), cez agresívnu daňovú optimalizáciu až po flagrantné porušovanie daňových predpisov nepriznávaním príjmov.

Navyše, práve lepšou sadzbou na zdaňovanie krypta získalo Slovensko jednoduchú prestíž a na jeseň 2023 sme dokonca mali ako Highgate niekoľko dopytov zo zahraničia so žiadosťou o prenesenie daňovej rezidencie na Slovensko.

Daňová optimalizácia cez offshore spoločnosť alebo daňový raj?

Relatívne obdobne ako pri slovenskej právnickej osobe to z filozofickej roviny funguje aj pri zahraničnej spoločnosti. Predsa tam však existuje viacero dôležitých odlišností. Totiž pri zakladaní, ako aj pri samotnej existencii zahraničnej spoločnosti v jurisdikcii s nižším zdaňovaním, je potrebné pamätať na zdôvodnenie jej založenia a ďalšej existencie. Táto požiadavka vyplýva zo slovenského práva, keďže právo EÚ nie je v tomto smere harmonizované (prípadné smernice EÚ sú na konci dňa aj tak implementované do slovenského práva a podľa takéhoto znenia sa primárne postupuje pri aplikácii). Napriek tomu však je právo EÚ akýmsi garantom, že vôľa slovenských daňových úradov nie je absolútne svojvoľná a napríklad pri potrebe zdaniť Vašu spoločnosť napríklad v Maďarsku, na Cypre alebo na Malte musí byť takýto zásah slovenského daňového úradu v súlade so základným právom EÚ – právom usadzovania sa.

Vo všeobecnosti je z pohľadu obhájiteľnosti takejto zahraničnej štruktúry, kde slovenská fyzická osoba chce dosiahnuť minimálne zdanenie cez predaj kryptomien prostredníctvom zahraničnej spoločnosti, potrebné pamätať na tieto okolnosti:

- výber jurisdikcie s ohľadom nielen na výšku sadzby dane, ale aj:

- celkový daňový systém (samotná sadzba dane totiž nemusí byť finálnym daňovým zaťažením);

- náklady na založenie a udržiavanie;

- schopnosti vybudovať tzv. substance pre lokálne ako aj slovenské účely;

- rozsah požadovanej administratívy;

- predvídateľnosť jurisdikcie z hľadiska zmeny podmienok; alebo

- vnímania z pohľadu slovenskej legislatívy a praxe;

- problematiku tzv. miesta skutočného vedenia z pohľadu slovenských daňových úradov;

- problematiku vzniku tzv. stálej prevádzkarne z pohľadu slovenských daňových úradov;

- aplikáciu 35 % sadzby dane;

- všeobecné pravidlá proti nelegitímnej daňovej optimalizácii;

- CFC pravidlá pre právnické osoby;

- možnosti založenia a prevádzky bankového účtu; a

- chystanej európskej legislatívy (najmä tzv. Unshelling alebo DAC 6 smernica).

Využívanie tzv. offshore spoločností vie, za určitých okolností, byť relevantným a aj obhájiteľným nástrojom na zníženie daňového zaťaženia. Nastavenie však musí byť kvalitné, s cieľom znížiť nielen riziko prehry v prípadnom daňovom spore, ale aj praktické riziko pre nejaký daňový spor. Fiktívne faktúry zo zahraničia sú trestným činom.

V ktorých krajinách sa oplatí predávať kryptomeny aby ste neplatili dane?

Neexistuje univerzálna odpoveď. Daňové pravidlá pre kryptomeny sa v jednotlivých krajinách značne líšia a neustále sa vyvíjajú.

Niektoré faktory, ktoré je potrebné zvážiť pri výbere krajiny na predaj kryptomien:

- Daňové sadzby: niektoré krajiny zdaňujú kryptomeny ako príjem z kapitálového výnosu, iné ako príjem z podnikania. Sadzby dane sa môžu značne líšiť.

- Oslobodenia od dane: niektoré krajiny ponúkajú oslobodenia od dane pre kryptomeny držané dlhšie ako určitý čas.

- Daňové úľavy: pre investorov do kryptomien.

- Regulácia trhu s kryptomenami: rôzna úroveň regulačných požiadaviek na obchodovanie s kryptomenami.

Sú krajiny, ktoré sú mediálne známe svojimi priaznivými daňovými podmienkami pre kryptomeny:

- Portugalsko: ponúka 10-ročné oslobodenie od dane z príjmu pre kryptomeny držané dlhšie ako jeden rok.

- Malta: zdaňuje kryptomeny ako kapitálový výnos s 5% sadzbou dane.

- Nemecko: zdaňuje kryptomeny ako príjem z kapitálového výnosu, ale ponúka oslobodenie od dane pre kryptomeny držané dlhšie ako jeden rok.

- Švajčiarsko: zdaňuje kryptomeny ako príjem z kapitálového výnosu, ale sadzba dane sa líši v závislosti od kantónu.

Je dôležité zdôrazniť, že výber krajiny na predaj kryptomien by sa nemal robiť len na základe daňových úľav. Je potrebné zvážiť aj iné faktory, ako napríklad reguláciu trhu s kryptomenami, dostupnosť kryptoburz, možnosti založenia bankovej infraštruktúry, obhájiteľnosť z pohľadu slovenských daňových úradov ako aj stabilitu politického a ekonomického prostredia.

Známe formy daňovej optimalizácie pri zdaňovaní predaja Bitcoinov a iných kryptomien

Ďalšie formy daňovej optimalizácie je možné rozdeliť na tie, ktoré sú už na prvý pohľad protizákonné a tie, ktoré pri správnom nastavení môžu byť legálne a dokonca aj legitímne z morálno-etického hľadiska (aj keď tento rozmer je plne subjektívny). Zároveň, techniky daňovej optimalizácie môžeme rozdeliť aj na tie, ktoré sú všeobecne známe a tie ostatné.

Rôzne formy praktického zahmlievania a znetransparentňovania sú zjavne protizákonné. Praktické riziko je v dnešných reáliách síce nízke, ale problematické ostáva dôkazné bremeno. To znáša daňovník. Štátu by v princípe stačilo byť o niečo inteligentnejší a dôslednejší v aplikácii práva a mohol by relatívne represívne adresovať aj takéto praktiky (napríklad cez tzv. pomôcky v Daňovom poriadku).

Medzi všeobecne známe techniky zaraďujem napríklad zmenu daňovej rezidencie. Tá má síce z technického hľadiska svoje špecifiká, ale verejnosť o tejto možnosti v princípoch vie. Často je však tento nástroj zjednodušovaný (napríklad rôzne unilaterálne povolenia v krajinách ako Panama alebo Paraguaj) a daňovníkom sú podsúvané rôzne zázračné riešenia. Boris Becker, bývalý úspešný nemecký tenista, tiež zjednodušoval komplexnosť zmeny daňovej rezidencie (tvrdil, že je rezidentom Monaka, ale v Nemecku sa zdržiaval relatívne často). Nakoniec bol za toto konanie trestnoprávne postihnutý.

Rovnako za všeobecne známe považujem rôzne darovania priateľom „do Čiech“, platobné karty za zabezpečené kryptomeny alebo rôzne formy výpožičiek.

Neznáme formy daňovej optimalizácie pri zdaňovaní predaja Bitcoinov a iných kryptomien

Existujú však aj pre verejnosť neznáme techniky. Pri niektorých netreba vôbec využívať komplikované zahraničné štruktúry. Ich existencia je spôsobená rozmanitosťou slovenských daňových predpisov, ktoré vďaka svojmu rastu (čo do počtu slov) automaticky vytvárajú rôzne nekonzistentnosti a vytvárajú tak možnosti pre daňovú optimalizáciu. A pokiaľ je predmetná štruktúra autentická z hľadiska „businessovej“ racionalizácie, nielenže sa nemôže jednať o trestný čin, ale daňový úrad ani nemá právny mandát vás za využitie danej „diery“ v zákone sankcionovať.

Podklad k tomuto tvrdeniu poskytuje relatívne rozsiahla slovenská (ale aj česká) judikatúra. Je totiž vecou a zodpovednosťou štátu (zákonodarcu), aby v prípade, že chce určitú daň zaviesť a vyberať, určil podmienky stanovenia a výberu tejto dane jednoznačne a určito. Ak sa mu to nepodarí, musí počítať s tým, že pri výklade príslušného ustanovenia daňového predpisu súd uprednostní tú alternatívu, ktorá nezasahuje, resp. čo najmenej zasahuje do vlastníckeho práva daňovníka (t. j. fyzickej osoby, ktorá predáva kryptomenu), a to dokonca aj v prípade, že taký výklad bude v rozpore so základnými (štrukturálnymi či inými) princípmi príslušnej dane (t. j. dôjde k daňovej výhode, ktorú daňový úrad bude považovať za nelegitímnu – bude v rozpore s princípom spravodlivého výberu daní).

Ak sa chcete dozvedieť bližšie o možnostiach daňovej optimalizácie pri krypto aktívach, k dispozícii máte možnosť dohodnúť si platenú osobnú konzultáciu (viac o konzultáciách so mnou preklikom nižšie) alebo komplexnejšie poradenstvo (po individuálnej dohode).

Ak vás téma zdaňovania kryptomien zaujíma, neváhajte nás kontaktovať.

Ďalšie články

-

- Posted by Highgate Group

Law & Tax

Tomáš Demo

tomas.demo@hgold.amcef.com

Accounting

Peter Šopinec

peter.sopinec@hgold.amcef.com

Crypto

Peter Varga

peter.varga@hgold.amcef.com