Daňová optimalizácia a offshore spoločnosti

Highgate Group

- Publikované

- January 1, 2022

Naše služby v oblasti offshore poradenstva

Našim klientom poskytujeme najmä nasledujúce služby:

- analýza existujúcich štruktúr klienta s ohľadom na aktuálnu daňovú reguláciu a očakávané zmeny;

- analýza existujúcich štruktúr klienta s ohľadom na trestnoprávne riziká;

- možnosti využitia zahraničnej offshore spoločnosti v konkrétnych obchodných situáciách klienta;

- praktické poradenstvo spojené so založením a využívaním offshore spoločnosti.

Čo je to offshore spoločnosť?

Pod offshore spoločnosťou nie je možné chápať iba spoločnosť, ktorá bola založená a existuje v jurisdikcii niektorého z karibských ostrovov. Napríklad kritickú časť českých holdingových spoločností, ktoré donedávna často zakladali slovenskí daňoví poradcovia s cieľom vyhnúť sa zdaneniu kapitálových ziskov na Slovensku v prípade úspešného EXITu, je možné považovať za offshore spoločnosti. Dokonca aj nedávny predaj jednej známej slovenskej IT firmy bol realizovaný prostredníctvom offshore spoločnosti. Tou bola v danom prípade rakúska holdingová spoločnosť. Offshore spoločnosť tak nezahŕňa iba spoločnosti z tzv. daňových rajov, ktoré boli založené pre účely zníženia daňovej povinnosti podnikateľa.

Pod offshore spoločnosť je možno hľadať akúkoľvek spoločnosť, ktorá nie je umiestnená v krajine zakladateľa alebo v krajine v ktorej sa reálne vykonávajú funkcie a znášajú riziká spojené s príjmami, ktoré generuje táto offshore spoločnosť. Offshore spoločnosť tak môže byť umiestnená aj v Českej republike, ako aj na Britských panenských ostrovoch. Offshore spoločnosti sa zakladajú aj za účelom dosiahnutia určitej miery anonymity. V nedávnej minulosti bolo bežné skrývať majetok prostredníctvom offshore spoločností s legitímnym cieľom ochrany pred rôznymi záujmovými, prípadne násilným štruktúrami. V Južnej Amerike, ale aj v Rusku alebo na Ukrajine je aj dnes relatívne často v záujme viacerých podnikateľov zatajovať svoje vlastníctvo z dôvodov ochrany svojho života a životov svojich rodinných príslušníkov. Nevýhody majetkovej transparentnosti zažívajú vďaka prístupu verejnosti k účtovným závierkam spoločností aj viacerí podnikatelia na Slovensku.

Je relatívne mnoho prípadov, kedy súčasťou zadania od nášho klienta bolo tiež dosiahnuť väčšiu anonymitu jeho majetkovej dispozície. Dôvody môžu byť rôzne. Od tých nelegitímnych pohnútok súvisiacich hlavne s kriminálnymi aktivitami, je to aj potreba chrániť podnikateľa a jeho rodinu od pozornosti alebo neprimeraných požiadaviek jeho obchodných partnerov alebo zamestnancov. Offshore spoločnosti sa zakladajú aj s úmyslom vyhnúť sa administratívnym alebo regulačným obmedzeniam.

Na Slovensku sa napríklad relatívne často stáva, že obchodný register nefunguje tak, ako mu to prikazuje zákon. Vybavenie podaní mešká aj neprimerane dlhú dobu, a tak vzniká legitímny dopyt po zakladaní spoločností v iných krajinách. Legalizuje to však využitie zvýhodneného daňového režimu v zahraničí? Obdobne je to aj v prípade regulácie. Pokiaľ slovenská alebo európska legislatíva umožňuje podnikateľom podnikať v určitých oblastiach (napr.: obchodník s cennými papiermi alebo fond kolektívneho investovania) iba s regulačnými ťažkosťami, podnikatelia hľadajú flexibilnejšie riešenia offshore.

Kryptomeny a offshore spoločnosť

Slovensko je malá krajina, ktorá prirodzene nemá odbornú infraštruktúru a ani ambíciu vytvárať kryptomenám a súvisiacemu podnikaniu plnohodnotný legislatívny rámec.

Výsledkom tak je právne neisté prostredie, ktoré je nekomfortné hlavne pre väčšie projekty. Je to hlavne kvôli nedostatku predvídateľnosti rozhodovacej činnosti príslušných slovenských orgánov. Aj preto viaceré slovenské projekty v oblasti kryptomien a blockchain uvažujú o presunutie svojej právnej prítomnosti do zahraničia. V takom prípade tak vytvárajú offshore spoločnosti.

Je to legálne?

Môže štát zasahovať do tejto slobody a prinútiť podnikateľov zdaňovať zisky zo zahraničia na Slovensku?

Je založenie a využívanie offshore spoločnosti legálne?

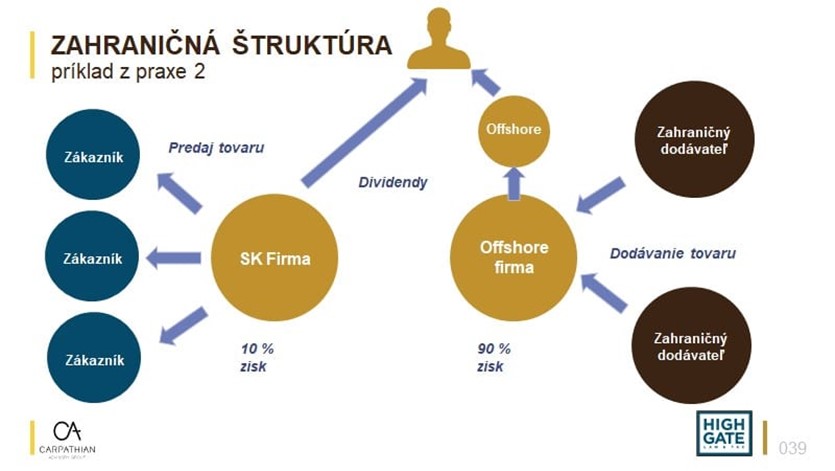

Samo o sebe založenie offshore spoločnosti v akomkoľvek daňovom raji nie je nelegálne. Nelegálnym sa však môže stať jej následné využívanie. V praxi sú stále relatívne časté fiktívne dodania služieb z daňových rajov “back-to-back” cez Holandsko alebo Spojené kráľovstvo slovenskej spoločnosti. Podnikateľ tak vie presunúť zisk z pásma 21 % sadzby dane (Slovensko) do pásma 0 % (daňový raj).

Na druhej strane existujú situácie, kedy využitie spoločnosti sídliacej v krajine s 0 % zdanením môže byť plne zákonné a legitímne. Samo o sebe to, že nejaká krajina nezdaňuje zisky spoločností nemôže byť problematické.

Ako je možné vidieť napríklad pri podslužbách Patent Box a optimalizácie pre IT a vývojové firmy alebo Superodpočet na výskum a vývoj, 0 % efektívnu sadzbu vie daňovník dosiahnuť relatívne jednoducho aj na Slovensku.

V danom prípade je však potrebné takúto offshore spoločnosť využívať z legitímnych dôvodov (napr.: PR, požiadavka investora, lepšie právne prostredie a podobne).

Opatrenia Slovenska voči offshore spoločnostiam

Slovensko postupne prijalo množstvo zákonných úprav, ktoré majú odradiť slovenských podnikateľov od nelegitímneho využívania zahraničných offshore spoločnosti predovšetkým pre účely vyhnutiu sa plateniu daní. Ide napríklad o:

CFC pravidlá pre fyzické osoby

Zmyslom pravidiel je dosiahnuť to, aby fyzická osoba stojaca v pozadí zahraničnej offshore spoločnosti zdaňovala zisky tejto zahraničnej offshore spoločnosti. Viac o tejto téme si môžete pozrieť napríklad vo videu “Oplatí sa vôbec mať dnes offshore firmu? Ak áno, komu a kedy?”. Kritiku Petra Vargu k týmto pravidlám nájdete v článku Moje pripomienky adresované MF SR (CFC pravidlá pre fyzické osoby).

CFC pravidlá pre právnické osoby

Pravdepodobne mnoho daňovníkov nemá úplne vedomosť o existencii tohto inštitútu. Zmyslom týchto pravidiel je docieliť, aby zisk zahraničných offshore spoločností zdaňovala spriaznená slovenská spoločnosť za predpokladu, že zapojenie takejto zahraničnej offshore spoločnosti plynulo z opatrenia alebo viacerých opatrení, ktoré nie sú skutočné alebo boli vykonané za účelom získania daňovej výhody.

35 % daň

Niektoré platby uskutočnené slovenskou spoločnosťou do zahraničia podliehajú 35 % zrážke dane na Slovensku. Na druhej strane, niektoré dividendy, príjmy z likvidačného zostatku alebo vyrovnacieho podielu sú predmetom 35 % dane u slovenského príjemcu na Slovensku. Aj preto je napríklad dnes už problematické “len tak” využívať napríklad firmu založenú v Spojených arabských emirátov.

Miesto skutočného vedenia

Správca dane vie na základe analýzy miesta skutočného vedenia spoločnosti prisúdiť zahraničnej spoločnosti slovenskú daňovú rezidenciu a to napriek tomu, že táto spoločnosť je z právneho hľadiska založená a existujúca podľa iného právneho poriadku.

Konečný príjemca

Pri uplatnení zrážkových daní môže správca dane kontrolovať slovenského daňovníka, či skúmal, kto je konečný príjemca vyplácaného príjmu. Cieľom je zabrániť využívaniu nastrčených holdingových spoločností alebo iných prostredníkov.

Transferové oceňovanie

Na Slovensku je vnímanie transferového oceňovania poddimenzované. Smernica OECD o transferovom oceňovaní totiž predpokladá jeho využívanie aj v situáciách, v ktorých by to štandardne daňovník vôbec neočakával. Ide napríklad o rôzne interné reorganizácie a presúvanie aktivít z jednej firmy do druhej. Takéto aktivity by sa totiž mali zdaňovať.

Mnohé ďalšie

Okrem ďalších technických ustanovení, zákony ako aj súdnu prax, pozná aj materiálne nástroje. Ide o rôzne koncepty materiálnej spravodlivosti alebo zneužitia práva na základe ktorých môže správca dane, za určitých okolností, zasiahnuť proti štruktúre, ktorá nijako formálne neodporuje jazykovému výkladu daňových predpisov.

Offshore spoločnosti a praktické poradenstvo

Analýza možnosti využívania offshore spoločnosti v konkrétnom prostredí u konkrétneho klienta nemá obsahovať iba daňové a účtovné elementy. Je potrebné sa na štruktúru pozrieť aj z právneho a praktického hľadiska.

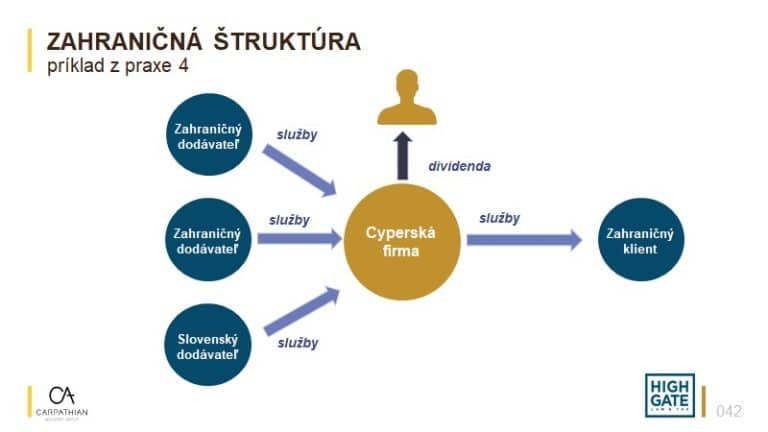

Predstavme si, že podnikateľ chce využiť oslobodenie od dane pri zisku z predaja akcií alebo obchodných podielov na Cypre. Pokiaľ podnikateľ nechce investovať do relevantného poradcu, vystačí si s internetom a svojim slovenským účtovníkom. Na internete si zistí, že Cyprus tieto zisky štandardne nezdaňuje, nájde si spoločnosť, ktorá mu cyperskú spoločnosť založí a poskytne sídlo a slovenský účtovník mu to odobrí.

Ak do tejto štruktúry zapojí aj relevantného daňového poradcu, zistí, že tento typ daňovej optimalizácie však má širší rozmer. Vyvstávajú totiž napríklad nasledujúce otázky:

- Nemôže slovenský daňový úrad cyperskú firmu považovať za slovenskú firmu? Ako to riziko eliminovať?

- Nevzťahujú sa na cyperskú spoločnosť CFC pravidlá pre fyzické alebo právnické osoby?

- Naozaj sa nezdaňujú zisky cyperskej spoločnosti z akejkoľvek dispozície s obchodnými podielmi alebo akciami? Nie sú tam výnimky?

Advokát do celého kontextu prináša nevyhnutný právny rozmer v situáciách, kde písané právo nedáva jasnú odpoveď. Pri interpretácií využíva súdnu judikatúru, rozbor rôznych výkladov práva (teleologický, gramatický, historický, atď.) ako aj filozofiu a teóriu práva po ktorých je potrebných siahnuť v nejasných situáciách. Môže ísť napríklad o nasledujúce témy:

- Ak bude mať daňový úrad na celú štruktúru iný názor, spáchal touto štruktúrou podnikateľ trestný čin skrátenia dane a poistného?

- Ak si cyperská spoločnosť prenajme nejaké priestory, bude to dostatočný “substance” pre účely slovenského daňového práva? Aký je pohľad práva EÚ v kontexte práva na usadenie sa v iných EÚ krajinách?

- Je možné predaj obchodného podielu cez cyperskú spoločnosť považovať za zneužitie práva?

Navyše, s daňovou optimalizáciou treba mať aj relevantné praktické skúsenosti. Môže ísť napríklad aj o tieto aspekty:

- Koľko stojí založenie takej spoločnosti a údržba?

- Aký je trend a čo môžeme v budúcnosti očakávať?

- Je povinný audit spoločnosti (čo značne predraží náklady na administratívu dokladov)?

- Kde je možné si založiť bankový účet?

- Budú mať banky problém s príjmami, ktoré majú svoj zdroj na Slovensku? Ak áno, aké môžu byť konzekvencie?

- Koľko stojí likvidácia takej spoločnosti?

Ak vás táto téma zaujíma, neváhajte nás kontaktovať.

Ďalšie články

-

- Posted by Highgate Group

Law & Tax

Tomáš Demo

tomas.demo@hgold.amcef.com

Accounting

Peter Šopinec

peter.sopinec@hgold.amcef.com

Crypto

Peter Varga

peter.varga@hgold.amcef.com