Minimálne zdravotné odvody 2023

Peter Varga

- Publikované

- April 13, 2023

Ako už býva zvykom, s novým rokom prichádza aj účinnosť mnohých noviel zákonov. Výnimkou nie je ani rok 2023, ktorý so sebou prináša účinnosť novely zákona č. 580/2004 Z. z. o zdravotnom poistení a o zmene a doplnení zákona, ktorá bola prijatá 22.12.2022 a následne publikovaná v Zbierke zákonov Slovenskej republiky dňa 30.12.2022, pričom účinnosť nadobudla dňom 01.01.2023. Okrem iného, uvedené znamená, že sa bude vzťahovať na príjem za mesiac január 2023 vyplatený vo februári 2023 a nie na príjem za mesiac december 2022 vyplatený v januári 2023.

Novela zavádza tzv. minimálne zdravotné odvody zamestnanca. Doterajšia právna úprava takéto niečo nepoznala. Do účinnosti tejto novely platilo, že zamestnanec platil poistné z hrubej mzdy, či odmeny, ktorú v príslušnom mesiaci dosiahol. Na základe toho mal zabezpečené všeobecné zdravotné poistenie, častokrát doslova „za pár eur“. Napríklad, ak podľa starej úpravy zamestnanec dosiahol za určitý mesiac hrubú mzdu vo výške 100 EUR, z tejto sumy platil aj poistné v celkovej výške 14,00 EUR, a to 4 EUR za zamestnanca a 10 EUR za zamestnávateľa.

To isté platilo pre konateľov, ak mal konateľ mesačnú odmenu 10 EUR, do zdravotnej poisťovne zaňho putovalo mesačne 1,40 EUR, pričom mal zabezpečené verejné zdravotné poistenie v plnom rozsahu. Práve táto skutočnosť častokrát v praxi viedla k uzatváraniu mnohých špekulatívnych pracovných úväzkov. A to z dôvodu, že ak by osoba bola vedená ako dobrovoľne nezamestnaná, mala by povinnosť platiť poistné na úrovni minimálnej výšky odvodu, čo bola pre rok 2022 suma 79,31 EUR (v súčasnosti pre rok 2023 už 84,77 EUR). Koniec-koncov práve snaha zabrániť špekulatívnym odmenám, špekulatívnym pracovným úväzkom a vyhýbaniu sa odvodovým povinnostiam, viedla zákonodarcu k prijatiu tejto, už spomínanej, novely.

Koho novela najviac zasiahne?

Na prvý pohľad sa môže javiť, že novela zasiahne výlučne zamestnancov, či osoby, ktoré poberajú odmeny zo závislej činnosti, s príjmom nižším ako je životné minimum, ktoré je od 01.01.2023 vo výške 234,42 EUR. Dotkne sa to však aj zamestnancov s vyšším mesačným príjmom ako je suma 234,42 EUR, a to do výšky 328,00 EUR mesačne v prípade, ak si uplatňujú odpočítateľnú položku v zdravotnom poistení. Ako už sme nepriamo načrtli, dotkne sa to aj členov štatutárnych orgánov (napr. konateľov, ktorí sú zároveň aj vlastníkmi spoločnosti), ktorých odmeny sú nižšie ako je výška aktuálneho životného minima, t. j. nižšie ako 234,42 EUR.

Výška minimálnych zdravotných odvodov

V zmysle novely, poistné spolu s preddavkom na poistné musia byť najmenej v takej výške, akú by platil zamestnanec spolu so zamestnávateľom v prípade, ak by zamestnancova mzda bola vo výške životného minima určeného pre jednu fyzickú osobu, t. j. už spomínaných 234,42 EUR.

Zákon o zdravotnom poistení zasa stanovuje, že sadzba poistného je pre zamestnanca 4% z vymeriavacieho základu a pre zamestnávateľa 10% z vymeriavacieho základu zamestnanca.

S prihliadnutím na podmienku, že minimálne zdravotné odvody, ako sme uviedli vyššie, sa vypočítavajú minimálne zo sumy 234,42 EUR, tak jednoduchým výpočtom dospejeme k záveru, že výška minimálneho zdravotného odvodu je 32,81 EUR za mesiac.

Minimálny preddavok zamestnanca sa však znižuje o pomernú časť prislúchajúcu k počtu kalendárnych dní, počas ktorých bol zamestnanec:

- súčasne SZČO;

- súčasne poistencom štátu (napr. študent, dôchodca, osoba poberajúca nemocenské, materské,..);

- osobou so zdravotným postihnutím;

- vyhlásený za nezvestnú osobu;

- sa poistenec nepovažoval za zamestnanca.

Príklad:

Osoba bola počas januára 2023 prihlásená v zdravotnej poisťovni ako zamestnanec, zároveň však v období od 01.01.2023 do 25.01.2023 bola táto osoba práceneschopná a poberala náhradu príjmu od zamestnávateľa a nemocenské zo Sociálnej poisťovne. V dôsledku uvedeného osoba nebola zároveň poistencom štátu 5 dní. A teda výpočet bude vyzerať nasledovne:

- 32,81 EUR x (5/31) = 5,29 EUR

Minimálny preddavok zamestnanca bude v tomto prípade za mesiac január vo výške 5,29 EUR.

Čo ak je mesačná mzda/odmena osoby nižšia ako životné minimum?

Ide o prípady, kedy by vypočítaný zdravotný odvod nedosiahol požadovanú minimálnu výšku, a teda tento rozdiel by bolo potrebné doplatiť. Akonáhle zdravotný odvod zamestnanca vychádza nižší ako je suma 32,81 EUR, vzniká zamestnancovi povinnosť doplatiť odvod do tejto sumy. Z čoho zároveň vyplýva, že odvodové zaťaženie zamestnávateľa sa nemení a prípadný doplatok do výšky minimálneho preddavku dopláca v plnej výške zamestnanec.

Pre lepšiu predstavivosť si dovolíme uviesť nasledovné príklady (pre účely výpočtov predpokladáme, že zamestnanci nevyužívajú žiadnu odvodovú odpočítateľnú položku):

- Zamestnanec s mesačnou mzdou 200,00 EUR bol povinný zaplatiť zdravotné poistné vo výške 30,00 EUR (8,00 EUR za zamestnanca a 22,00 EUR za zamestnávateľa), čo je menej ako minimálny zdravotný odvod v zmysle novely, a teda tento rozdiel v sume 2,81 EUR bude musieť doplatiť zamestnanec, čiže od 2023 to je 32,81 EUR (10,81 EUR za zamestnanca a 22,00 EUR za zamestnávateľa).

- Zamestnanec s mesačnou mzdou 10,00 EUR bol povinný zaplatiť zdravotné poistné vo výške 1,40 EUR (0,40 EUR za zamestnanca a 1,00 EUR za zamestnávateľa), po novom to je 32,81 EUR (31,81 EUR za zamestnanca a 1,00 EUR za zamestnávateľa).

Minimálne zdravotné odvody konateľa

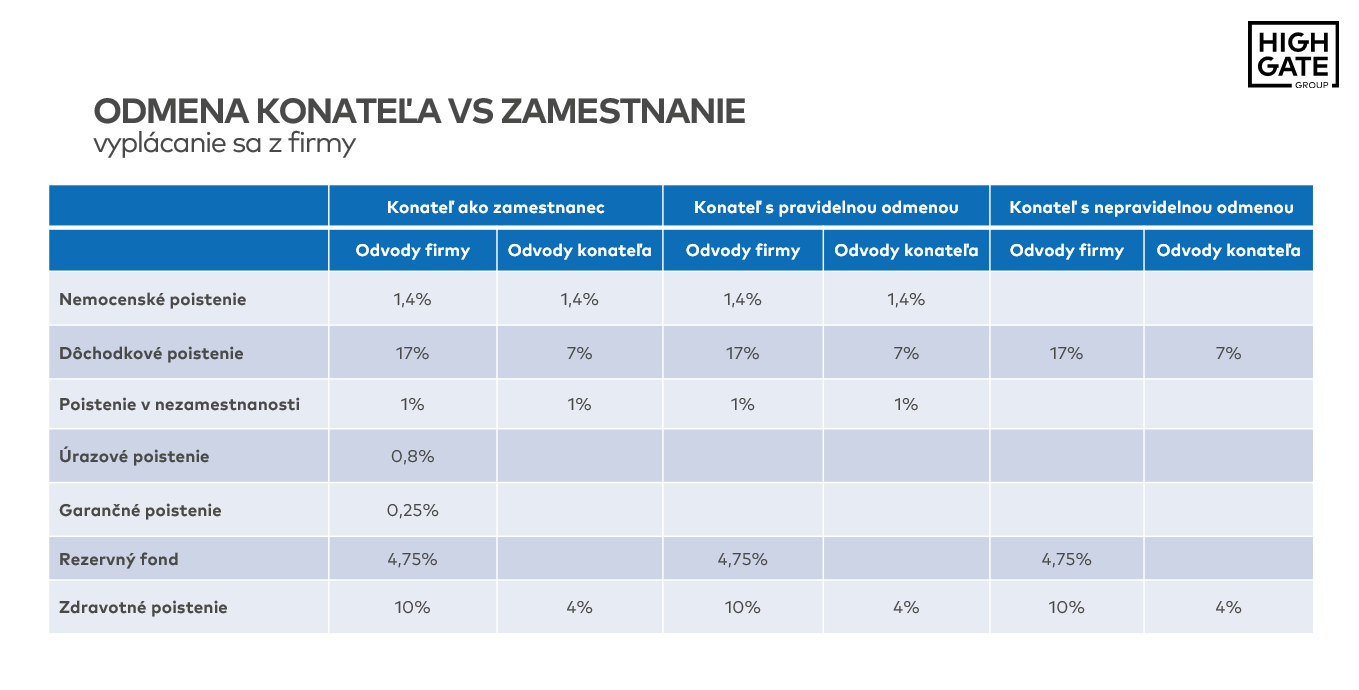

Ako už sme uvádzali, novela sa dotkne aj konateľov so symbolickou odmenou, nižšou ako je životné minimum. Je to najmä z dôvodu, že konateľ spoločnosti, ktorý si vypláca odmenu, sa považuje tiež za zamestnanca, nakoľko ide o závislú činnosť.

Aj napriek zavedeniu minimálnych zdravotných odvodov bude takáto optimalizácia príjmu pre štatutárov stále do istej miery výhodná. Nemusí byť však aj najefektívnejším riešením, a to z dôvodu rôznych daňovo poistných benefitov, kde zaraďujeme aj dávky zo sociálneho poistenia alebo daňové bonusy. V prípade, ak by si konatelia naďalej aj napriek legislatívnym zmenám vyplácali odmenu nižšiu ako je životné minimum, na preddavkoch na zdravotné poistenie by mohli „preplácať“.

Aby sa konateľ vyhol iba „doplácaniu“ zdravotných odvodov, jedným z riešení by mohlo byť navýšenie svojej odmeny na úroveň životného minima, či dokonca o niečo vyššie. V dôsledku uvedeného, by konateľom síce plynuli vyššie daňovo odvodové povinnosti, avšak z dlhodobého hľadiska aj výhody zo sociálneho systému.

Konatelia, ktorí sa rozhodnú si navýšiť svoju odmenu na úroveň životného minima, vedia týmto krokom ušetriť pri pravidelnej odmene približne 40,00 EUR ročne.

Ak by konatelia zvýšili svoju odmenu napríklad na 400,00 EUR mesačne, do zdravotnej poisťovne by odviedli navyše zhruba 200,00 EUR ročne. Výška ich príjmu by síce mala vplyv aj na výšku preddavkov na sociálne poistenie, na druhej strane by však mali po splnení ďalších podmienok nárok aj na minimálny dôchodok. Výška sociálnych odvodov vypočítaná z výšky príjmu sa okrem iného podpisuje napríklad aj pod vyšší daňový bonus, ovplyvňuje nemocenské dávky a ďalšie dávky vyplácané na základe sociálneho poistenia.

Ďalšou možnou alternatívou pre konateľov je zvážiť prejdenie na pracovný pomer s mesačnou mzdou vo výške 329,00 EUR. V takom prípade by vedeli ušetriť približne 36,00 EUR ročne.

Viac našich vyjadrení k danej problematike nájdete aj v rozhovoroch pre Trend (Od nového roka musia zdravotné odvody platiť aj štatutári so symbolickou mzdou), Hospodárske noviny (Od nového roka musia aj štatutári so symbolickou mzdou platiť zdravotné odvody. Najmenej približne 30 eur), či .týždeň (Aj štatutári s.r.o. a nízkopríjmových zamestnanci už musia platiť minimálne zdravotné odvody).

Na koho sa minimálne zdravotné odvody nevzťahujú?

Minimálny preddavok zamestnanca sa nevzťahuje na zamestnanca, ktorý je:

- súčasne SZČO;

- súčasne poistencom štátu (napr. študent, dôchodca, osoba poberajúca nemocenské, materské,..);

- osobou so zdravotným postihnutím;

- vyhlásený za nezvestnú osobu.

V skratke to znamená, že ak bol zamestnanec súčasne poistencom štátu počas celého mesiaca, tak sa naňho minimálny zdravotný preddavok zamestnanca nevzťahuje.

Ak bol však zamestnanec súčasne poistencom štátu len časť mesiaca, tak ako sme už uvádzali vyššie v tomto článku, suma minimálneho preddavku sa alikvótne zníži.

Okrem uvedeného sa minimálne zdravotné odvody nevzťahujú ani na osoby, ktoré nepoberajú žiadne mzdy alebo odmeny, ako napríklad dohodár, ktorý nemá mzdu v konkrétny mesiac.

Ak vás táto téma zaujíma, neváhajte nás kontaktovať.

Ďalšie články

-

- Posted by Highgate Group

Law & Tax

Tomáš Demo

tomas.demo@hgold.amcef.com

Accounting

Peter Šopinec

peter.sopinec@hgold.amcef.com

Crypto

Peter Varga

peter.varga@hgold.amcef.com