Daňová optimalizácia

Na mieru šité poradenstvo pre tuzemskú aj cezhraničnú daňovú optimalizáciu.

Daňová optimalizácia

Efektívne daňovo optimalizovať dokážu aj dnes nielen veľké nadnárodné giganty ako Google, Facebook alebo Apple, ale aj malé slovenské spoločnosti. Tie dokonca, aby ušetrili aj desiatky percent ročne na daniach alebo odvodoch, v kritickom množstve prípadov nepotrebujú žiadne offshore spoločnosti.

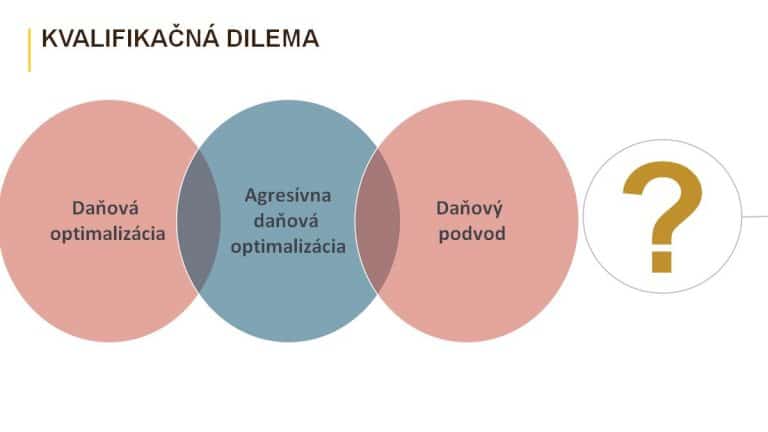

Nie každá daňová optimalizácia je však legálna. Rozmanitosť ekonomického života ako aj komplexnosť právnych predpisov vytvárajú priestor, v ktorom je pre laika náročné vedieť, kedy sa pri daňovej optimalizácií ocitol na trestnoprávnom území. Práve preto je dôležité, aby daňová optimalizácia bola analyzovaná a prípadne navrhovaná nielen z hľadiska daní a účtovníctva, ale aj z právneho a praktického hľadiska.

Pre našich klientov analyzujeme ich podnikanie s cieľom nastaviť ho tak, aby bolo daňovo a odvodov efektívnejšie. V spolupráci s našimi právnikmi a daňovými poradcami vypracúvame pre našich klientov high-level a komplexnejšie daňové analýzy a stanoviská pre účely legálnej daňovej optimalizácie ich podnikania. V oblasti daňovej optimalizácie zabezpečujeme napríklad tieto služby:

- analýza tuzemských (slovenských) možností na daňovú alebo odvodovú optimalizáciu podnikateľov;

- transakčné daňovo-právne poradenstvo;

- poradenstvo v oblasti výberu ideálnej formy podnikania (od úrovne s.r.o. alebo živnosť);

- poradenstvo v oblasti vytvárania lokálnych aj cezhraničných daňových štruktúr;

- analýza existujúcej tuzemskej alebo medzinárodnej štruktúry s ohľadom na súlad s relevantnými slovenskými a medzinárodnými právnymi predpismi;

- praktické poradenstvo pri offshore spoločnostiach;

- poradenstvo pri anonymite vlastníctva;

- poradenstvo v oblasti transferového oceňovania.

Príklady daňovej optimalizácie

Príklad 1: Firma dosiahne zisk. Zisk však nevyplatí spoločníkovi ako dividendu, ale daruje mu ho a vyhne sa tak dani z dividend. Právne predpisy takéto konanie formálne nezakazujú. Môžeme to považovať za:

- legálnu daňovú optimalizáciu (vyhnutie sa dani z dividend);

- nelegálnu daňovú optimalizáciu, pričom sankciou je len dodanenie a pokuta;

- nelegálnu daňovú optimalizáciu, pričom sa jedná aj o trestný čin skrátenia dane; a poistného.

Príklad 2: Slovák žijúci na Slovensku si založí v Spojených arabských emirátoch spoločnosť, odkiaľ fakturuje služby svojim klientom. Daň v Spojených arabských emirátoch je 0 % a tento Slovák sa združuje viac ako 183 dní roka na Slovensku. Opäť, žiadny právny predpis založenie a využívanie tejto spoločnosti nezakazuje. Môžeme to teda považovať za:

- legálnu daňovú optimalizáciu (vyhnutie sa dani z dividend);

- nelegálnu daňovú optimalizáciu, pričom sankciou je len dodanenie a pokuta;

- nelegálnu daňovú optimalizáciu, pričom sa jedná aj o trestný čin skrátenia dane; a poistného.

Príklad 3: Podnikateľ podniká prostredníctvom svojej malej obchodnej spoločnosti, ktorá sa venuje IT službám. S cieľom využiť zvýhodnený daňovo-odvodový režim pre živnostníkov si založí živnosť, prostredníctvom ktorej fakturuje marketingové služby svojej spoločnosti. Presúva si tak zisk zo spoločnosti na živnosť. Predpokladajme, že cena za služby je trhová. Môžeme to teda považovať za:

- legálnu daňovú optimalizáciu (vyhnutie sa dani z dividend);

- nelegálnu daňovú optimalizáciu, pričom sankciou je len dodanenie a pokuta;

- nelegálnu daňovú optimalizáciu, pričom sa jedná aj o trestný čin skrátenia dane; a poistného.

Príklad 4: IT firma má vo svojom tíme 10 ľudí, ktorí pracujú z domu alebo v priestoroch spoločnosti na full time. Z týchto 10 ľudí sú dvaja na trvalý pracovný pomer a 8 sa rozhodli pracovať ako živnostníci, aby mali vyšší čistý príje. Môžeme takúto optimalizáciu považovať za

- legálnu daňovú optimalizáciu (vyhnutie sa dani z dividend);

- nelegálnu daňovú optimalizáciu, pričom sankciou je len dodanenie a pokuta;

- nelegálnu daňovú optimalizáciu, pričom sa jedná aj o trestný čin skrátenia dane; a poistného.

Príklad 5: Tehotná žena pracuje v spoločnosti svojho známeho. Ten vlastní aj iné spoločnosti. S cieľom zvýšiť si svoju materskú sa dohodnú. že posledné tri mesiace sa zamestná v jeho druhej spoločnosti, kde bude mať aj vyššiu mzdu. Môžeme takúto odvodovú optimalizáciu považovať za

- legálnu daňovú optimalizáciu (vyhnutie sa dani z dividend);

- nelegálnu daňovú optimalizáciu, pričom sankciou je len dodanenie a pokuta;

- nelegálnu daňovú optimalizáciu, pričom sa jedná aj o trestný čin skrátenia dane; a poistného.

Nie každá daňová optimalizácia je prirodzene nelegálna. Žiaľ, hranica medzi tým, čo je možné považovať za legálnu a nelegálnu optimalizáciu, je často nejasná. Na Slovensku nie je veľa prípadov, ktoré by boli analyzované v tomto kontexte aj z teoretického hľadiska.

Jednou z výnimiek je kauza KTAG Andreja Kisku. Podstatou tohto daňového sporu bolo zahrnutie si nákladov na prezidentské voľby do daňových výdavkov firmy. Tento prípad nie je až tak zaujímavý z hľadiska toho, či dané náklady je možné považovať za daňové výdavky.

Jej pridaná hodnota totiž spočíva hlavne v tom, že daňovú optimalizáciu v danom kontexte vkladá do trestnoprávnej roviny. Ide o relatívne precedentnú vec v podmienkach slovenského daňového práva. Aké komplexné, komplikované a aj nepredvídateľné vie byť daňové právo nám tak táto kauza ukazuje dôsledne.

Kým agresívna daňová optimalizácia predstavuje daňový delikt, pri ktorom podnikateľovi hrozí dodanenie a pokuta, daňový podvod k tomu pridáva navyše aj trestnoprávny rozmer. Ekonomický a právny život je, žiaľ, tak rozmanitý, že nie vždy je jednoznačne možné ku každej ekonomickej kauze prisúdiť miesto iba v jednej z vyššie uvedených množín. A preto sa tieto množiny nepretínajú v jednom bode = podnikateľ (a teda aj jeho trestnoprávna pozícia) je v nejakej miere vystavený svojvoľnosti rozhodovacieho orgánu.

Predstavme si, že podnikateľ chce využiť nižšiu sadzbu dane v Maďarsku. Založí si tam firmu odkiaľ fakturuje svojej slovenskej spoločnosti. Presúva zisk z vyššieho daňového pásma do nižšieho. Pokiaľ podnikateľ nechce investovať do relevantného poradcu, vystačí si s internetom a svojim slovenským účtovníkom. Na internete si zistí, že maďarská sadzba dane je 9 % + lokálna daň (údaj z roku 2021), nájde si spoločnosť, ktorá mu maďarskú spoločnosť založí a poskytne sídlo a slovenský účtovník mu faktúry zaúčtuje. Ak do tejto štruktúry zapojí aj relevantného daňového poradcu, zistí, že tento typ prvoplánovej daňovej optimalizácie však má širší rozmer. Vyvstávajú totiž napríklad nasledujúce otázky:

- Nemôže slovenský daňový úrad maďarskú firmu považovať za slovenskú firmu? Ako to riziko eliminovať?

- Vyplatenie dividend z Maďarska podlieha v Maďarsku 15 % zrážkovej dani ? Ako to eliminovať?

- Pravdepodobne sa na podnikateľovu slovenskú spoločnosť vzťahujú pravidlá pre kontrolované zahraničné spoločnosti (§ 17h zákona o dani z príjmov) Ako to riziko eliminovať?

Advokát do celého kontextu prináša nevyhnutný právny rozmer v situáciách, kde písané právo nedáva jasnú odpoveď. Pri interpretácií využíva súdnu judikatúru, rozbor rôznych výkladov práva (teleologický, gramatický, historický, atď.) ako aj filozofiu a teóriu práva, po ktorých je potrebných siahnuť v nejasných situáciách. Môže ísť napríklad o nasledujúce témy:

- Ak bude mať daňový úrad na celú štruktúru iný názor, spáchal touto štruktúrou podnikateľ trestný čin skrátenia dane a poistného?

- Keďže tzv. CFC pravidlá (§ 51h zákona o dani z príjmov) sa vzťahujú na zahraničné spoločnosti, ktorých efektívne zdanenie je menšie ako 10 % (jedna z podmienok), spadajú do tohto rámca aj maďarské spoločnosti, respektíve je možné maďarské lokálne dane považovať za relevantné pre účely CFC pravidiel?

- Ak daňový úrad vyžaduje od podnikateľa mať v Maďarsku relevantnú prítomnosť (t.j. priestory, zamestnancov, …), je to v súlade so základným právom EÚ – právom usadzovania sa v inej krajine? Môžem sa o toto právo pri štrukturovaní oprieť? V akej miere ma chráni? Naozaj v Maďarsku potrebujem mať prenajaté priestory?

Navyše, s daňovou optimalizáciou treba mať aj relevantné praktické skúsenosti.

Hlavne pri využívaní zahraničných spoločností podnikateľ potrebuje vedieť vopred, aká je napríklad prax bánk, do akej miery funguje výmena informácií, alebo koľko je možné očakávať administratívnych a finančných úskalí (t.j. povinný audit, AML procedúry, onboarding na zahraničných kryptoburzách, atď.).

V Highgate Group preto spájame všetky elementy do jednej ucelenej služby. To je podstata prepojenia práva, daní a účtovníctva pod jednou strechou.

Našou úlohou je však aj kultivovať slovenské podnikateľské prostredie. Stále je totiž v ňom badať prvky ranokapitalistického obdobia, ktoré sa prejavujú napríklad vo veľmi agresívnom vnímaní možností pre daňovú optimalizáciu. Ak máme pestovať v spoločnosti zmysel pre právny štát a spoločenskú zodpovednosť, našou úlohou, ako lídra v oblasti daňového práva na Slovensku, jednoducho musí byť poukazovanie na zákonné limity.

Daňová optimalizácia musí byť zákonná, musí vychádzať z relevantných ekonomicko-právnych motívoch a musí byť autentická.

Zákon o dani z príjmov dnes obsahuje približne 100 000 slov. To je približne trikrát viac ako v roku 2004, keď nadobudla účinnosť veľká “Miklošova” daňová reforma. Počet slov v zákone síce na prvý pohľad pôsobí ako bezvýznamná štatistika, avšak čím komplikovanejší je zákon o dani z príjmov, tým viac možností na daňovú optimalizáciu môže poskytovať. A práve preto vedia optimalizovať aj “jednoosobé sročky”.

Rovnako ako pri indexovaní vyhľadávania na Googli, tak aj daňová optimalizácia dnes musí byť poctivá, reálna a dostatočne uveriteľná na to, aby bola úspešná. Ak aj dosiahne agentúra dočasný úspech aplikovaním nového, neprirodzeného spôsobu zlepšenia vyhľadávania internetovej stránky, je pravdepodobné, že je to len dočasné a Google si s tým poradí.

Rovnako aj v daniach. Nie je možné sa spoliehať na súčasnú prax finančnej správy napríklad pri analyzovaní zložitejších operácií a štruktúr. Premlčacia doba je totiž v niektorých prípadoch až 10 rokov. To sa týka aj kryptomien. Spoločnosť postupne limituje k absolútnej transparentnosti, a preto musí dnes byť daňová optimalizácia postavená na pevných základoch, aby sa tak kvalifikovala do množiny legálnej a legitímnej daňovej optimalizácii.

Ak bude teda tento trend vyzbrojovania finančnej správy pokračovať, daňovníka to môže dobehnúť o niekoľko rokov.

V prípade, ak podnikáte cezhranične, možnosti na optimalizáciu sa rozširujú. Nikdy v histórii nebolo fyzické presúvanie sa osôb a tovarov tak jednoduché ako v súčasnosti. Rovnako nikdy predtým nebolo tak jednoduché poskytovať služby z jedného konca sveta zákazníkovi nachádzajúcemu sa na druhom konci sveta. Vo svete sa stierajú hranice, vzdialenosti sa stávajú relatívnymi a viaceré podnikateľské možnosti stále viac reálnymi. Otvorený svet tak prináša možnosti využívať daňové výhody jednotlivých krajín za účelom optimalizácie daní, toku financií a ochrany majetku.

Medzinárodné daňové predpisy a regulácia sa však neustále menia, pričom narastajúca globalizácia komplikuje zdaňovanie cezhraničných, ale aj vnútroštátnych operácií. Podrobná znalosť tejto regulácie nám umožňuje pre našich klientov v spolupráci s našimi zahraničnými partnermi navrhovať a implementovať účinné a efektívne daňové štruktúry, ktoré spĺňajú aktuálne regulačné požiadavky.

Daňová optimalizácia – cezhraničná

V prípade, ak podnikáte cezhranične, možnosti na optimalizáciu sa rozširujú. Nikdy v histórii nebolo fyzické presúvanie sa osôb a tovarov tak jednoduché ako v súčasnosti. Rovnako nikdy predtým nebolo tak jednoduché poskytovať služby z jedného konca sveta zákazníkovi nachádzajúcemu sa na druhom konci sveta. Vo svete sa stierajú hranice, vzdialenosti sa stávajú relatívnymi a viaceré podnikateľské možnosti stále viac reálnymi. Otvorený svet tak prináša možnosti využívať daňové výhody jednotlivých krajín za účelom optimalizácie daní, toku financií a ochrany majetku.

Medzinárodné daňové predpisy a regulácia sa však neustále menia, pričom narastajúca globalizácia komplikuje zdaňovanie cezhraničných, ale aj vnútroštátnych operácií. Podrobná znalosť tejto regulácie nám umožňuje pre našich klientov v spolupráci s našimi zahraničnými partnermi navrhovať a implementovať účinné a efektívne daňové štruktúry, ktoré spĺňajú aktuálne regulačné požiadavky.

Našim klientom poskytujeme najmä nasledujúce služby v oblasti cezhraničnej daňovej optimalizácie:

- analýza existujúcich štruktúr klienta s ohľadom na aktuálnu daňovú reguláciu a očakávané zmeny;

- analýza existujúcich štruktúr klienta s ohľadom na trestnoprávne riziká;

- možnosti využitia zahraničnej offshore spoločnosti v konkrétnych obchodných situáciách klienta;

- praktické poradenstvo spojené so založením a využívaním offshore spoločnosti.

Pod offshore spoločnosťou nie je možné chápať iba spoločnosť, ktorá bola založená a existuje v jurisdikcii niektorého z karibských ostrovov. Napríklad kritickú časť českých holdingových spoločností, ktoré donedávna často zakladali slovenskí daňoví poradcovia s cieľom vyhnúť sa zdaneniu kapitálových ziskov na Slovensku v prípade úspešného EXITu, je možné považovať za offshore spoločnosti. Dokonca aj nedávny predaj jednej známej slovenskej IT firmy bol realizovaný prostredníctvom offshore spoločnosti. Tou bola v danom prípade rakúska holdingová spoločnosť. Offshore spoločnosť tak nezahŕňa iba spoločnosti z tzv. daňových rajov, ktoré boli založené pre účely zníženia daňovej povinnosti podnikateľa.

Pod offshore spoločnosť je možno hľadať akúkoľvek spoločnosť, ktorá nie je umiestnená v krajine zakladateľa alebo v krajine v ktorej sa reálne vykonávajú funkcie a znášajú riziká spojené s príjmami, ktoré generuje táto offshore spoločnosť. Offshore spoločnosť tak môže byť umiestnená aj v Českej republike, ako aj na Britských panenských ostrovoch. Offshore spoločnosti sa zakladajú aj za účelom dosiahnutia určitej miery anonymity. V nedávnej minulosti bolo bežné skrývať majetok prostredníctvom offshore spoločností s legitímnym cieľom ochrany pred rôznymi záujmovými, prípadne násilným štruktúrami. V Južnej Amerike, ale aj v Rusku alebo na Ukrajine je aj dnes relatívne často v záujme viacerých podnikateľov zatajovať svoje vlastníctvo z dôvodov ochrany svojho života a životov svojich rodinných príslušníkov. Nevýhody majetkovej transparentnosti zažívajú vďaka prístupu verejnosti k účtovným závierkam spoločností aj viacerí podnikatelia na Slovensku.

Je relatívne mnoho prípadov, kedy súčasťou zadania od nášho klienta bolo tiež dosiahnuť väčšiu anonymitu jeho majetkovej dispozície. Dôvody môžu byť rôzne. Od tých nelegitímnych pohnútok súvisiacich hlavne s kriminálnymi aktivitami, je to aj potreba chrániť podnikateľa a jeho rodinu od pozornosti alebo neprimeraných požiadaviek jeho obchodných partnerov alebo zamestnancov. Offshore spoločnosti sa zakladajú aj s úmyslom vyhnúť sa administratívnym alebo regulačným obmedzeniam.

Na Slovensku sa napríklad relatívne často stáva, že obchodný register nefunguje tak, ako mu to prikazuje zákon. Vybavenie podaní mešká aj neprimerane dlhú dobu, a tak vzniká legitímny dopyt po zakladaní spoločností v iných krajinách. Legalizuje to však využitie zvýhodneného daňového režimu v zahraničí? Obdobne je to aj v prípade regulácie. Pokiaľ slovenská alebo európska legislatíva umožňuje podnikateľom podnikať v určitých oblastiach (napr.: obchodník s cennými papiermi alebo fond kolektívneho investovania) iba s regulačnými ťažkosťami, podnikatelia hľadajú flexibilnejšie riešenia offshore.

Slovensko je malá krajina, ktorá prirodzene nemá odbornú infraštruktúru a ani ambíciu vytvárať kryptomenám a súvisiacemu podnikaniu plnohodnotný legislatívny rámec.

Výsledkom tak je právne neisté prostredie, ktoré je nekomfortné hlavne pre väčšie projekty. Je to hlavne kvôli nedostatku predvídateľnosti rozhodovacej činnosti príslušných slovenských orgánov. Aj preto viaceré slovenské projekty v oblasti kryptomien a blockchain uvažujú o presunutie svojej právnej prítomnosti do zahraničia. V takom prípade tak vytvárajú offshore spoločnosti.

Je to legálne?

Môže štát zasahovať do tejto slobody a prinútiť podnikateľov zdaňovať zisky zo zahraničia na Slovensku?

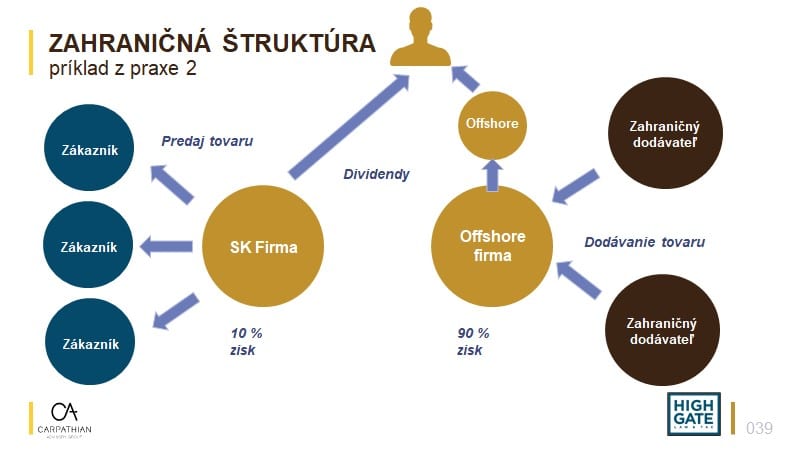

Samo o sebe založenie offshore spoločnosti v akomkoľvek daňovom raji nie je nelegálne. Nelegálnym sa však môže stať jej následné využívanie. V praxi sú stále relatívne časté fiktívne dodania služieb z daňových rajov “back-to-back” cez Holandsko alebo Spojené kráľovstvo slovenskej spoločnosti. Podnikateľ tak vie presunúť zisk z pásma 21 % sadzby dane (Slovensko) do pásma 0 % (daňový raj).

Na druhej strane existujú situácie, kedy využitie spoločnosti sídliacej v krajine s 0 % zdanením môže byť plne zákonné a legitímne. Samo o sebe to, že nejaká krajina nezdaňuje zisky spoločností nemôže byť problematické.

Ako je možné vidieť napríklad pri podslužbách Patent Box a optimalizácie pre IT a vývojové firmy alebo Superodpočet na výskum a vývoj, 0 % efektívnu sadzbu vie daňovník dosiahnuť relatívne jednoducho aj na Slovensku.

V danom prípade je však potrebné takúto offshore spoločnosť využívať z legitímnych dôvodov (napr.: PR, požiadavka investora, lepšie právne prostredie a podobne).

Slovensko postupne prijalo množstvo zákonných úprav, ktoré majú odradiť slovenských podnikateľov od nelegitímneho využívania zahraničných offshore spoločnosti predovšetkým pre účely vyhnutiu sa plateniu daní. Ide napríklad o :

CFC pravidlá pre fyzické osoby

Zmyslom pravidiel je dosiahnuť to, aby fyzická osoba stojaca v pozadí zahraničnej offshore spoločnosti zdaňovala zisky tejto zahraničnej offshore spoločnosti. Viac o tejto téme si môžete pozrieť napríklad vo videu “Oplatí sa vôbec mať dnes offshore firmu? Ak áno, komu a kedy?”. Kritiku Petra Vargu k týmto pravidlám nájdete v článku Moje pripomienky adresované MF SR (CFC pravidlá pre fyzické osoby).

CFC pravidlá pre právnické osoby

Pravdepodobne mnoho daňovníkov nemá úplne vedomosť o existencii tohto inštitútu. Zmyslom týchto pravidiel je docieliť, aby zisk zahraničných offshore spoločností zdaňovala spriaznená slovenská spoločnosť za predpokladu, že zapojenie takejto zahraničnej offshore spoločnosti plynulo z opatrenia alebo viacerých opatrení, ktoré nie sú skutočné alebo boli vykonané za účelom získania daňovej výhody.

35 % daň

Niektoré platby uskutočnené slovenskou spoločnosťou do zahraničia podliehajú 35 % zrážke dane na Slovensku. Na druhej strane, niektoré dividendy, príjmy z likvidačného zostatku alebo vyrovnacieho podielu sú predmetom 35 % dane u slovenského príjemcu na Slovensku. Aj preto je napríklad dnes už problematické “len tak” využívať napríklad firmu založenú v Spojených arabských emirátov.

Miesto skutočného vedenia

Správca dane vie na základe analýzy miesta skutočného vedenia spoločnosti prisúdiť zahraničnej spoločnosti slovenskú daňovú rezidenciu a to napriek tomu, že táto spoločnosť je z právneho hľadiska založená a existujúca podľa iného právneho poriadku.

Konečný príjemca

Pri uplatnení zrážkových daní môže správca dane kontrolovať slovenského daňovníka, či skúmal, kto je konečný príjemca vyplácaného príjmu. Cieľom je zabrániť využívaniu nastrčených holdingových spoločností alebo iných prostredníkov.

Transferové oceňovanie

Na Slovensku je vnímanie transferového oceňovania poddimenzované. Smernica OECD o transferovom oceňovaní totiž predpokladá jeho využívanie aj v situáciách, v ktorých by to štandardne daňovník vôbec neočakával. Ide napríklad o rôzne interné reorganizácie a presúvanie aktivít z jednej firmy do druhej. Takéto aktivity by sa totiž mali zdaňovať.

Mnohé ďalšie

Okrem ďalších technických ustanovení, zákony ako aj súdnu prax, pozná aj materiálne nástroje. Ide o rôzne koncepty materiálnej spravodlivosti alebo zneužitia práva na základe ktorých môže správca dane, za určitých okolností, zasiahnuť proti štruktúre, ktorá nijako formálne neodporuje jazykovému výkladu daňových predpisov.

Analýza možnosti využívania offshore spoločnosti v konkrétnom prostredí u konkrétneho klienta nemá obsahovať iba daňové a účtovné elementy. Je potrebné sa na štruktúru pozrieť aj z právneho a praktického hľadiska.

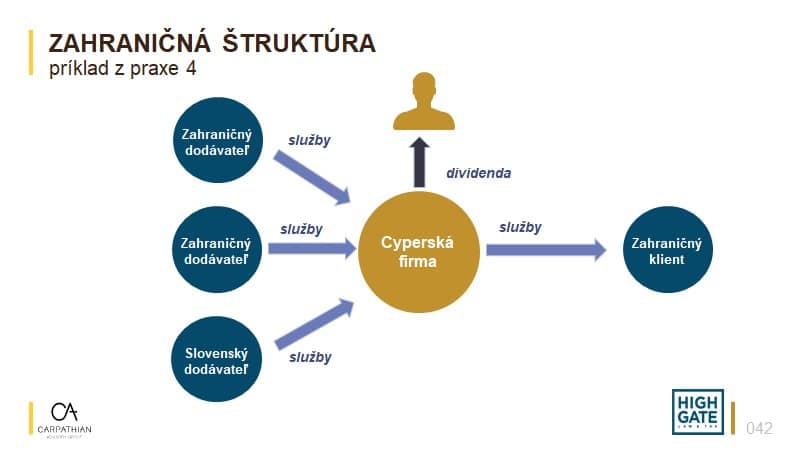

Predstavme si, že podnikateľ chce využiť oslobodenie od dane pri zisku z predaja akcií alebo obchodných podielov na Cypre. Pokiaľ podnikateľ nechce investovať do relevantného poradcu, vystačí si s internetom a svojim slovenským účtovníkom. Na internete si zistí, že Cyprus tieto zisky štandardne nezdaňuje, nájde si spoločnosť, ktorá mu cyperskú spoločnosť založí a poskytne sídlo a slovenský účtovník mu to odobrí.

Ak do tejto štruktúry zapojí aj relevantného daňového poradcu, zistí, že tento typ daňovej optimalizácie však má širší rozmer. Vyvstávajú totiž napríklad nasledujúce otázky:

- Nemôže slovenský daňový úrad cyperskú firmu považovať za slovenskú firmu? Ako to riziko eliminovať?

- Nevzťahujú sa na cyperskú spoločnosť CFC pravidlá pre fyzické alebo právnické osoby?

- Naozaj sa nezdaňujú zisky cyperskej spoločnosti z akejkoľvek dispozície s obchodnými podielmi alebo akciami? Nie sú tam výnimky?

Advokát do celého kontextu prináša nevyhnutný právny rozmer v situáciách, kde písané právo nedáva jasnú odpoveď. Pri interpretácií využíva súdnu judikatúru, rozbor rôznych výkladov práva (teleologický, gramatický, historický, atď.) ako aj filozofiu a teóriu práva po ktorých je potrebných siahnuť v nejasných situáciách. Môže ísť napríklad o nasledujúce témy:

- Ak bude mať daňový úrad na celú štruktúru iný názor, spáchal touto štruktúrou podnikateľ trestný čin skrátenia dane a poistného?

- Ak si cyperská spoločnosť prenajme nejaké priestory, bude to dostatočný “substance” pre účely slovenského daňového práva? Aký je pohľad práva EÚ v kontexte práva na usadenie sa v iných EÚ krajinách?

- Je možné predaj obchodného podielu cez cyperskú spoločnosť považovať za zneužitie práva?

Navyše, s daňovou optimalizáciou treba mať aj relevantné praktické skúsenosti. Môže ísť napríklad aj o tieto aspekty:

- Koľko stojí založenie takej spoločnosti a údržba?

- Aký je trend a čo môžeme v budúcnosti očakávať?

- Je povinný audit spoločnosti (čo značne predraží náklady na administratívu dokladov)?

- Kde je možné si založiť bankový účet?

- Budú mať banky problém s príjmami, ktoré majú svoj zdroj na Slovensku? Ak áno, aké môžu byť konzekvencie?

- Koľko stojí likvidácia takej spoločnosti?

Čo je to superodpočet a ako funguje?

Predpokladajme, že daňovník vynaloží na výskumno vývojové aktivity nasledujúce sumy:

- 10 000 EUR v roku 2019

- 50 000 EUR v roku 2020

- 100 000 EUR v roku 2021

Zákon o dani z príjmov daňovníkovi umožňuje si v daňovom priznaní za rok 2021 znížiť základ dane o:

- 200 % sumy vynaloženej na výskumno vývojové aktivity v roku 2021

- 100 % “nárastu” nákladov na výskumno vývojové aktivity v rokoch 2019 – 2021

Celková suma superodpočtu, ktorá ponižuje základ dane daňovníka je 245 000 EUR.

Na dani z príjmov takto daňovník môže ušetriť v danom roku 51 450 EUR.

Daňovník môže prostredníctvom Superodpočtu dosiahnuť efektívnu sadzbu dane na úrovni 0 %. Keďže Superodpočet často pre klientov kombinujeme s tzv. Patent Boxom, efektívne zdanenie tak môže byť pod 5 %.

Predstavme si situáciu, že IT firmy uskutočňuje experimentálny vývoj po dokončení ktorého má príjmy z licencií. Predpokladajme, že firma bude evidovať výnosy a náklady, ako je uvedené v tabuľke (sumy sú v EUR):

| ROK | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | 2027 |

|---|---|---|---|---|---|---|---|

| Výnosy z predaja licencií | 0 | 0 | 200 000 | 500 000 | 750 000 | 1 000 000 | 1 200 000 |

| Relevantné náklady na R&D | 250 000 | 250 000 | 0 | 0 | 0 | 0 | 0 |

| Odpisy | 0 | 0 | 100 000 | 100 000 | 100 000 | 100 000 | 100 000 |

| Ostatné náklady | 25 000 | 50 000 | 75 000 | 100 000 | 125 000 | 150 000 | 175 000 |

| Zisk | 25 000 (strata) | 50 000 (strata) | 25 000 | 300 000 | 525 000 | 850 000 | 925 000 |

| Superodpočet | 625 000 | 625 000 | 12 500 | 150 000 | 262 500 | 425 000 | 400 000 |

| Daň | 0 | 0 | 0 | 0 | 0 | 0 | 13 125 |

| Efektívna sadzba | 0 % | 0 % | 0 % | 0 % | 0 % | 0 % | 1,4 % |

Aby daňovník mohol uplatniť superodpočet, musí vykonávať jednu z nasledujúcich výskumno vývojových aktivít:

- Základný výskum: Ide o teoretické alebo experimentálne skúmanie vykonávané najmä za účelom získania nových znalostí o základných princípoch alebo fenoménoch pozorovaných skutočností, ktoré nie je primárne zamerané na aplikáciu výsledkov v praxi. Ide o skúmanie, bez cieleného účelu pre finálny produkt.

- Aplikovaný výskum: Ide rovnako o teoretické alebo experimentálne skúmanie zamerané ale na získanie nových znalostí. Toto skúmanie je primárne zamerané na dosiahnutie konkrétneho výsledku. Ide tak o skúmanie vykonávané za účelom potvrdenia hypotézy (napr.: vlastnosti produktu).

- Experimentálny vývoj: Predstavuje systematické skúmanie kombinujúce, formujúce a využívajúce existujúce vedomosti z výskumu a podnikovej praxe za účelom navrhnutia nového alebo udržateľne vylepšeného produktu, procesu alebo služby. Ide o veľmi častý príklad hlavne pri softvérových spoločnostiach.

Aby určitá výskumno vývojová aktivita daňovníka napĺňala potrebné znaky, je dôležité, aby mala nasledujúce prvky:

- Novosť – Hľadanie neodhalených štruktúr alebo vzťahov, aplikácia poznatkov alebo techniky novým spôsobom, prvok novosti nebo novátorstvo (v rámci možných informácií, ktoré môžu byť k dispozícii v danej dobe).

- Tvorivosť – Nové koncepty, nie bežné úlohy, resp. zmeny a rutinná činnosť. Nové metódy vyvinuté na vykonávanie bežných úloh sú zahrnuté v projekte.

- Neistota – Neistota v dosiahnutí výsledkov, neistota v oblasti nákladov alebo časovej realizácie. Ciele projektu stanovené pred začatím realizácie (z pohľadu dosiahnuteľnosti cieľov, spôsob merania výstupov). Samotné dosiahnutie cieľov.

- Systematickosť – Skúmať javy a procesy podľa určitého, teoreticky i prakticky odôvodneného plánu, zámerne, cieľavedome a nie náhodne a improvizovane. Fázovanie projektu, míľniky, rozhodovací proces, personálna matica R&D aktivít, kvalifikácia a pozície zamestnancov.

- Prenosnosť – Možnosti prevodu nových znalostí, nové, hlbšie chápanie javov, vzťahov, princípov so širším významom, očakávaný prínos, t.j. patent, licencia, chránený vzor apod., súvislosť s väčším celkom (napr. s inými činnosťami podniku).

Ako právni a ekonomickí poradcovia prirodzene nevieme posúdiť, či klientova aktivita napĺňa znaky výskumno vývojovej aktivity. Rovnako by to nemalo spadať ani do klientskej pôsobnosti kvôli konfliktu záujmov.

Spolupracujeme preto s českou spoločnosťou RESEA, ktorá sa špecializuje iba na výskumno vývojové aktivity. Jej úlohou je posúdiť, či sa v danom prípade naozaj jedná o výskumno vývojovú aktivitu a pripraviť k tomu všetku potrebnú technickú dokumentáciu.

Daňové úrady majú v súčasnosti minimálnu skúsenosť so superodpočtom. Inšpiráciu preto hľadajú v spolupráci s českou finančnou správou, ktorá, po toľkých rokoch, má relatívne bohaté skúsenosti z daňových kontrol a vedením sporov s daňovníkmi pred súdmi.

V rámci prípravy daňovníka na potenciálnu daňovú kontrolu je preto už v procese implementácie superodpočtu dôležité predvídať a nastavovať dokumentáciu a procesy s ohľadom na existujúcu prax z Českej republiky. Aj preto spolupracujeme s českou spoločnosťou RESEA, ktorá sa tejto problematike venuje takmer 15 rokov.

Treba si uvedomiť, že procesná pozícia daňovníka podľa Daňového poriadku je v prvej fáze v neprospech daňovníka. Ak správca dane totiž vznesie pochybnosť o zákonnosti uplatnenia superodpočtu, daňovník má dôkazné bremeno preukázať svoje tvrdenia v daňovom priznaní. Pokiaľ dôkazné bremeno unesie, je na daňovom úrade, aby preukázal opak.

V spolupráci s našimi právnikmi zastupujeme klientov v množstve daňových konaní od zastupovania pri daňovej kontrole až po konania pred súdom, kde klient musí byť zastúpený advokátom.

Klient tak v spolupráci s nami na superodpočte získa absolútne komplexnú službu od analýzy, cez nastavenie, výpočet dane, až po prípadné zastupovanie po Európsky súd pre ľudské práva.

Komplexnosť:

- Klient v spolupráci s nami na superodpočte získa absolútne komplexnú službu od analýzy, cez nastavenie, výpočet dane, až po prípadné zastupovanie pred súdmi, kde klient musí byť zastúpený iba advokátom.

Technická dokumentácia:

- Technická dokumentácia: Superodpočet je aj o množstve formálnej ako aj technickej dokumentácie, ktorú komplexne pre klienta zabezpečujeme. Hlavne technická dokumentácia musí byť transparentná a zároveň technický robustná. Dokumentáciu treba totiž písať s vidinou toho, že ju raz bude čítať daňový úrad. Keďže s našimi partnermi máme skúsenosti z českých daňových kontrol, snažíme sa, aby bola na konci dňa aj obhájiteľná.

Široký tím:

- Široký tím: V spolupráci s našim českým partnerom RESEA tak máme viac ako 10 ročné skúsenosti so superodpočtom. Nazbierali sme množstvo skúseností v rôznych technických, prírodovedných a IT odboroch. Klient tak má k dispozícií široký tím technických odborníkov, s ktorými vie prechádzať obhájiteľnosť výskumno vývojových aktivít.

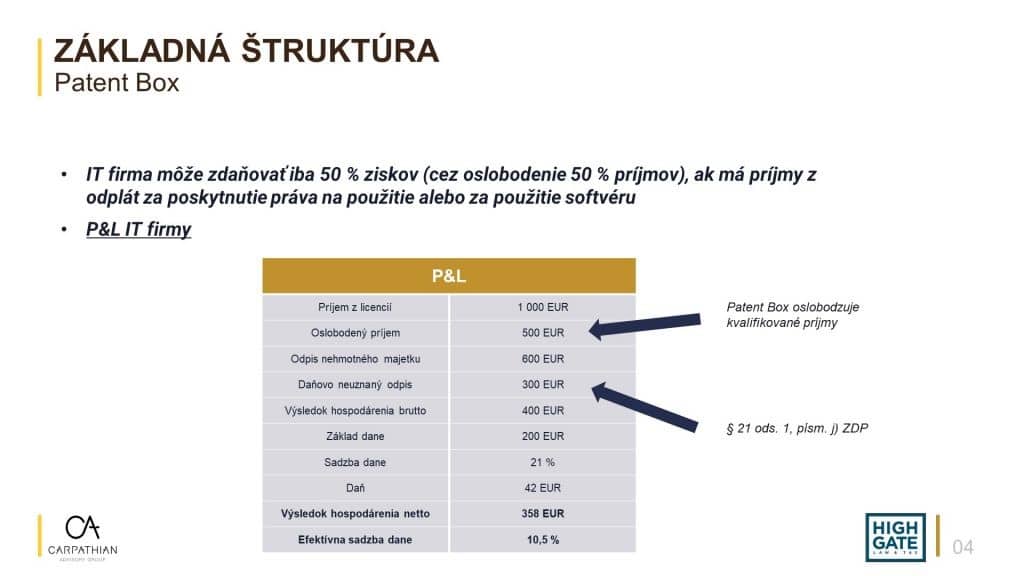

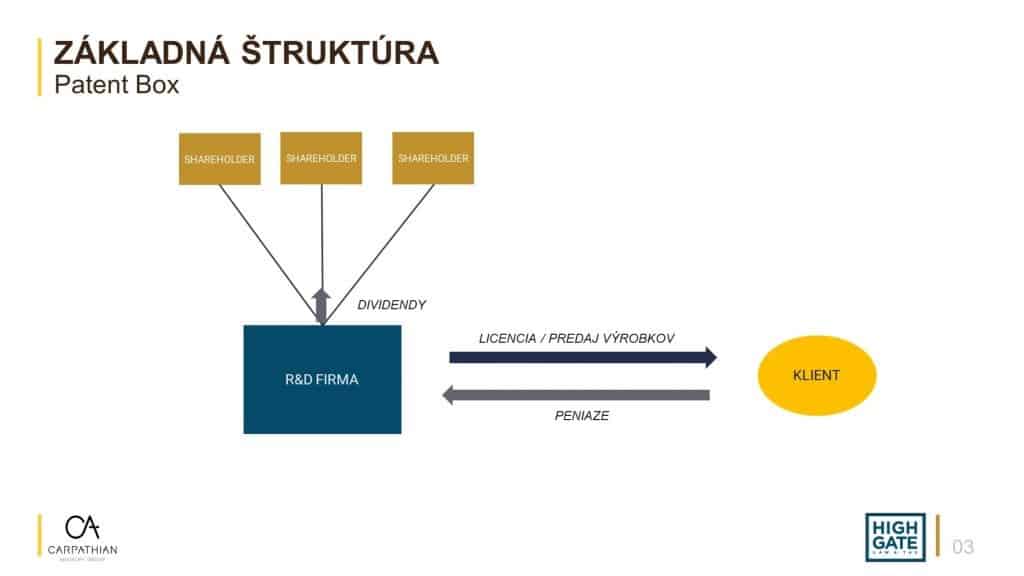

Čo je to Patent Box

Vďaka Patent Boxu môžu IT firmy, ktoré vyvíjajú softvér a iné R&D firmy, ktoré vyvíjajú rôzne vynálezy a technické riešenia platiť dane z príjmov na Slovensku aj pri sadzbe 10,5 %. Ak chcú napríklad slovenské IT firmy platiť nižšie dane, nemusia tak vymýšľať zložité a administratívne náročné cezhraničné riešenia.

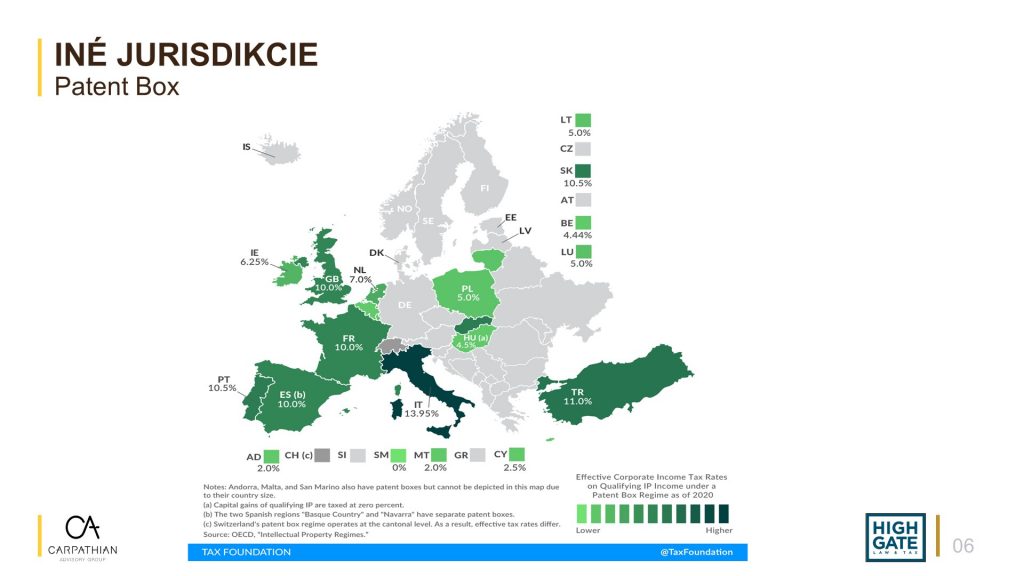

Peter Varga vo svojom článku „Aj Slovensko vie byť daňovým rajom!“ pozitívne okomentoval snahy Slovenska aj vďaka Patent Boxu konkurovať iným zvýhodneným daňovým režimom v Európe. Ale práve Patent Box priniesol významný nástroj legálnej a legitímnej daňovej optimalizácie predovšetkým pre slovenské IT firmy. Aj keď relatívne oneskorene, Slovensko sa inšpirovalo inými IP Box režimami, s ktorými už relatívne dlhú dobu iné krajiny v Európe priťahujú pridanú hodnotu na ich územie.

Patent Box oslobodzuje od dane z príjmov až 50 % ziskov, ktoré daňovník dosiahne z odplát za poskytnutie práva na použitie alebo za použitie:

- vynálezu chráneného patentom alebo technického riešenia chráneného úžitkovým vzorom, ktoré výsledkom výskumu a vývoja vykonávaného daňovníkom;

- počítačového programu, ktorý je výsledkom vývoja vykonávaného daňovníkom;

Patent Box rovnako umožňuje využiť toto oslobodenie od dane z príjmov aj daňovníkom, ktorí majú príjmy z predaja výrobkov, pri ktorých výrobe sa úplne alebo čiastočne využil vynález chránený patentom alebo technické riešenie chránené úžitkovým vzorom, ktoré sú výsledkom výskumu a vývoja vykonávaného daňovníkom.

Patent box je nový nástroj na podporu výskumu a vývoja na Slovensku, ktorý umožňuje oslobodiť výnosy plynúce z poskytnutia nehmotných aktív (tzv. licenčné príjmy) a príjmy z predaja výrobkov, na ktorých výrobu sa využíva patent alebo úžitkový vzor, od dane z príjmov právnických osôb, a to až do výšky 50 % týchto výnosov. Inými slovami, ak slovenská spoločnosť správne účtuje a splní aj iné podmienky, môže sa kvalifikovať na benefit v podobe zdaňovania ziskov pri sadzbe 10,5 % namiesto štandardných 21 %.

Patent Box tak oslobodzuje od dane z príjmov až 50 % ziskov, ktoré daňovník dosiahne z odplát za poskytnutie práva na použitie alebo za použitie:

- vynálezu chráneného patentom alebo technického riešenia chráneného úžitkovým vzorom, ktoré výsledkom výskumu a vývoja vykonávaného daňovníkom;

- počítačového programu , ktorý je výsledkom vývoja vykonávaného daňovníkom;

Patent Box rovnako umožňuje využiť toto oslobodenie od dane z príjmov aj daňovníkom, ktorí majú príjmy z predaja výrobkov, pri ktorých výrobe sa úplne alebo čiastočne využil vynález chránený patentom alebo technické riešenie chránené úžitkovým vzorom, ktoré sú výsledkom výskumu a vývoja vykonávaného daňovníkom.

Daňovník môže prostredníctvom Patent Boxu dosiahnuť efektívnu sadzbu dane na úrovni 10,5 %. Keďže Patent Box často pre klientov kombinujeme so Superodpočtom (Superodpočet na výskum a vývoj), efektívne zdanenie tak môže byť niekoľko rokov 0 %.

Predstavme si situáciu, že IT firma uskutočňuje experimentálny vývoj po dokončení ktorého má príjmy z licencií. Predpokladajme, že firma bude evidovať výnosy a náklady ako je uvedené v tabuľke (sumy sú v EUR):

| ROK | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | 2027 |

|---|---|---|---|---|---|---|---|

| Výnosy z predaja licencií | 0 | 0 | 200 000 | 500 000 | 750 000 | 1 000 000 | 1 200 000 |

| Relevantné náklady na R&D | 250 000 | 250 000 | 0 | 0 | 0 | 0 | 0 |

| Odpisy | 0 | 0 | 100 000 | 100 000 | 100 000 | 100 000 | 100 000 |

| Ostatné náklady | 25 000 | 50 000 | 75 000 | 100 000 | 125 000 | 150 000 | 175 000 |

| Zisk | 25 000 (strata) | 50 000 (strata) | 25 000 | 300 000 | 525 000 | 850 000 | 925 000 |

| Superodpočet | 625 000 | 625 000 | 12 500 | 150 000 | 262 500 | 425 000 | 400 000 |

| Daň | 0 | 0 | 0 | 0 | 0 | 0 | 13 125 |

| Efektívna sadzba | 0 % | 0 % | 0 % | 0 % | 0 % | 0 % | 1,4 % |

Základným predpokladom je vykonávanie výskumno vývojových aktivít a správne účtovanie o nich. Vychádzajúc zo skúseností hlavne z kontrol účtovníctiev mladých IT spoločností sme zaznamenali viacero prípadov, kedy takéto spoločnosti o vývoji softvérov nesprávne účtovali. Nielenže sa tým dopúšťali deliktov na úseku zákona o účtovníctva za čo im hrozí pokuta do výšky 2 % hodnoty aktív, nesprávne účtovanie môže neoprávnené znížiť podnikateľovi daňovú povinnosť a diskvalifikovať ho tiež od použitia Patent Boxu.

Je preto nevyhnutné, aby sa o Patent Boxe účtovalo správne a vopred predvídať jeho použitie. Príslušné ustanovenia o Patent Boxe navyše na viacerých miestach indikujú požiadavku na daňovníka využívať vlastný výsledok výskumu a/alebo vývoja. Inými slovami, Patent Box vyžaduje, aby súčasťou personálneho aparátu, ktorý vytvára príslušné nehmotné výsledky výskumu a vývoja boli iba zamestnanci daňovníka.

Vzhľadom na vysoké daňovo-odvodové zaťaženie práce je pre daňovníkov prirodzene ekonomicky výhodnejšie siahnuť po tzv. kontraktoroch (t.j. SZČO, jednosobové s.r.o.), kde daňovo – odvodové zaťaženie je významne nižšie. Za určitých okolností a pri dobre vypracovaných zmluvách pokrývajúcich vytváranie diel a iných nehmotných výsledkov je možné požiadavku na zamestnancov opomenúť. Pokiaľ preto daňovník nespolupracuje s advokátom, ktorý sa v problematike Patent Boxu orientuje, môže to mať negatívny dopad na využitie Patent Boxu.

Patent Box je teda potrebné vnímať ako inštitút, ktorého zákonná aplikácia zasahuje nielen do daňového práva, ale aj do účtovníctva a práva duševného vlastníctva.

Toto je veľmi zložitá téma z právneho ako aj daňovo-účtovného hľadiska. Celkom detailne sa jej venoval Peter Varga na nedávnych metodických dňoch Slovenskej komory daňových poradcov, kde spolu prednášal tému Patent box aj so zástupcom z Ministerstva financií SR a kde sa načrtla aj téma využívania tzv. externistov (živnostníci alebo obchodné spoločnosti). Za určitých okolností môže spoločnosť takýchto externistov používať bez toho, aby si znížila daňovú výhodu z Patent boxu. Je však potrebné, aby tomu prispôsobila faktický a právny stav.

Téme Patent Box sa venujeme relatívne často. O téme píšeme články a prednášame na komerčných alebo metodikých prednáškach. Viac informácií môžete nájsť v našich článkoch a mediálnych výstupoch alebo videách a konferenciách.

Vďaka spolupráci s našimi právnikmi poskytujeme klientom nasledujúce služby v oblasti Patent Boxu:

- vedenie účtovníctva a účtovné poradenstvo;

- analýza výpočtu dane a vyhotovenie príslušnej účtovnej dokumentácie k Patent Boxu;

- vypracovanie zmlúv/ implementácia prvkov do existujúcich zmlúv s cieľom využiť Patent Box a ochrany IP;

- transakčné poradenstvo súvisiace s Patent Boxom;

- zastupovanie klienta pred správcom dane a súdmi;

- spolupráci s českou technickou spoločnosťou RESEA zabezpečujeme aj technický audit výskumno vývojových činností daňovníka s cieľom identifikovať, či je možné tieto aktivity považovať za výskumno vývojové.

Počiatky Patent Boxu je možné nájsť v Írsku ešte v 70. rokoch minulého storočia. Vtedajšia právna úprava umožňovala firmám licencujúcich niektoré formy duševného vlastníctva znížiť si daň z príjmov. Tento koncept bol ďalej postupne aplikovaný aj inými krajinami vrátane Francúzska, Luxemburska, Cypra alebo UK. Nedávno bolo úplne bežné založiť si offshore spoločnosť napríklad na Cypre a využívať pri fakturovaní v rámci skupiny zníženú sadzbu dane 2,5 % na príjmy z využívania duševného vlastníctva.

Koncept Patent Boxu je dnes legislatívne veľmi populárny. Všade sa však uplatňuje už tzv. nexus princíp, ktorý znemožňuje daňovo zneužívajúce konania. Ako je možné vidieť z obrázku nižšie, Slovensko sa radí z tohto pohľadu medzi progresívne krajiny.

Pracovali sme na množstvo “blochchain based” projektov. Išlo napríklad o tieto projekty:

- vytvorenie investičných fondov investujúcich do kryptomien;

- vytvorenie decentralizovanej burzy;

- pravidelné sporenie cez kryptomeny;

- príprava dokumentácie k službe správy kryptomien;

- daňové poradenstvo a daňová optimalizácia pri zdaňovaní kryptomien;

- security token offering;

- utility token offering;

- účtovanie

Viac informácií o našej praxi v oblasti kryptomien nájdete na stránkach Highgate Group. Každopádne aj výskumno vývojové aktivity programátorov v oblasti blochchain sa vedia v princípe kvalifikovať do režimu Patent Box.

Oblasť krypta totiž nie je možné vnímať izolovane. Aj keď sa často vymyká zo štandardného poznateľného sveta, je potrebné tomu pripísať prislúchajúce právne a daňové rámce.

Jedným z takýchto rámcov je aj Patent Box alebo Superodpočet (Superodpočet na výskum a vývoj).

NAŠE KURZY A ŠKOLENIA

- Ako zdaňovať (efektívne) príjem z cenných papierov, derivátov alebo kryptomien? Môžem sa zdaneniu úplne vyhnúť?

- Ako sa právne a daňovo efektívne vyplácať z firmy ako spoločník? Možností je viacero.

- Je lepšie kúpiť byt /chatu/ cenné papiere ako fyzická alebo právnická osoba?

- Je pre mňa lepšia živnosť alebo s.r.o.? Čo so sociálnymi odvodmi? Môžem fakturovať ako živnostník do vlastnej firmy?

- Škálovanie podnikania do zahraničia, využívanie offshore firiem. Môžem len tak v zahraničí platiť 0 % daň?

- Aké sú dostupné a efektívne možnosti externého financovania spoločnosti?

- Ako pripraviť firmu na predaj, alebo vstup investora?

- Ako vyrokovať dobrý term sheet s investorom?

- Na čo si dať pozor pri nastavení akcionárskej zmluvy medzi spoločníkmi?

- Aké sú možnosti riešenia sporov medzi spoločníkmi?

- Aké sú možnosti a výhody jednotlivých foriem zamestnaneckých podielov a akcií (ESOP)?

Law & Tax

Tomáš Demo

tomas.demo@hgold.amcef.com

Accounting

Peter Šopinec

peter.sopinec@hgold.amcef.com

Crypto

Peter Varga

peter.varga@hgold.amcef.com