Zastupovanie v daňových konaniach

V čom radíme?

Klientom okrem daňového poradenstva a vedenia účtovnej agendy vieme klienta zastupovať v konaniach pred správcom dane alebo súdom. Práve prepojenie právneho a daňového poradenstva vie práve v sporových konaniach byť pridanou hodnotou.

Naše služby v oblasti zastupovania klientov

Prostredníctvom našej kancelárie Highgate Group zastupujeme klientov v daňových sporoch. Poskytujeme tieto služby:

- zastupovanie pred finančnou správou;

- zastupovanie pred súdmi;

- analýza možností ochrany majetku a štrukturovania podnikania pred daňovou kontrolou ako aj počas niektorej z procesných fáz daňových alebo súdnych konaní s dôrazom na ochranu majetku podnikateľa a zabezpečenia kontinuity podnikania.

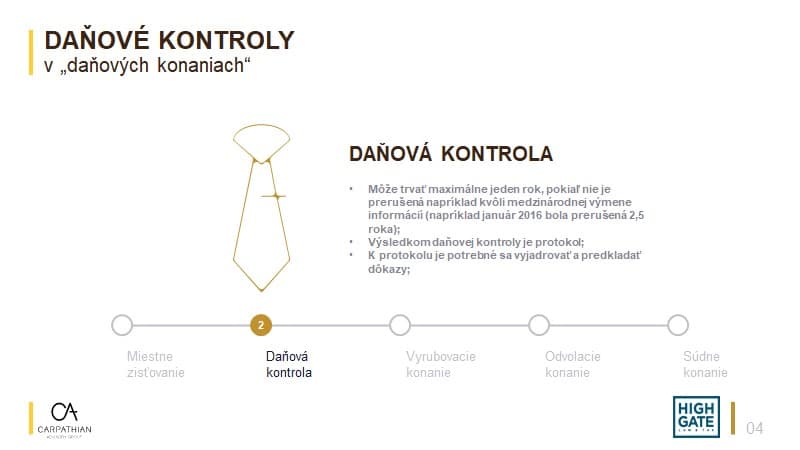

Daňové kontroly na Slovensku

Problematika daňových kontrol na Slovensku je témou samou o sebe vo sfére daňového práva. Zasahuje totiž nielen do technickej roviny daní a práva, ale aj do praktickej roviny spoločnosti v ktorej žijeme. Daňové kontroly vedia veľmi invazívnym spôsobom zasiahnuť do existencie nielen spoločnosti, ale aj samotnej fyzickej osoby stojacej v pozadí.

Ostáva len pevne veriť, že súčasná spoločenská situácia je lepšia ako tá, ktorá na Slovensku fungovala v nedávnej minulosti. Daňové kontroly boli totiž relatívne bežným nástrojom v politickom alebo podnikateľskom boji.

Javí sa, že tieto praktiky sú už minulosťou, súčasná prax pri daňových kontrolách nasvedčuje, že bojujeme s iným neduhom. A tým je nedostatočná špecializácia zamestnancov orgánov verejnej moci a pri DPH akási snaha o satisfakciu štátu aj na nevinných daňových subjektoch (viac v rozhovore Petra Vargu pre Trend). Dôsledkom tak môžu byť rozhodnutia, ktoré nie je možné rozumne, s prihliadnutím na okolnosti, v právnom štáte očakávať.

Daňové právo sa totiž posledné roky významne skomplikovalo. Nielen v zákonodarnej rovine, ale aj v tej judikatúrnej. Už dnes existuje viacero rozhodnutí, ktoré pojednávajú napríklad o švarc systéme (Pracovné právo vrátane problematiky tzv. švarc systému), fakturovaní do vlastnej spoločnosti, či rozhodnutí týkajúcich sa zneužitia práva (Daňová optimalizácia – tuzemské a zahraničné možností).

Ak chce správny orgán alebo súd rozhodnúť v súlade s podmienkami vlády práva a spôsobom, aby medzi rozhodnutiami neexistovali neodôvodnené rozdiely, musí sa problematike venovať vo veľkej miere detailne. A to, vzhľadom na nedostatočnú špecializáciu, je v praxi problematické.

Najväčšiu komplexnosť daňovému právu však pridáva väčšia rozmanitosť ekonomických vzťahov. Nielen fenomén kryptomien, ale štandardné transakčné poradenstvo sa dnes vykonáva spôsobmi a v množstvách, ktoré sme nikdy na Slovensku predtým neevidovali. Pri absencii kvalitatívneho posunu je možné naraziť na nepochopenie.

Preto je z pohľadu ochrany klienta nevyhnutné komplikovanejšie štruktúry a nastavenia prezentovať spôsobom, ktorý zapadá do poznateľných rámcov orgánov verejnej moci.

Daňová kontrola na DPH

Predstavte si situáciu, kedy obchodná spoločnosť nakupuje tovar za 10 EUR + 2 EUR DPH a tento tovar následne predá za 12 EUR do Česka prostredníctvom tzv. intrakomunitárneho dodania. Marža obchodnej spoločnosti tak predstavuje 2 EUR.

Ak má spoločnosť priraditeľné variabilné a fixné náklady k tomuto konkrétnemu obchodu v sume 1 EUR, jej zisk pred zdanením tak činí 1 EUR.

Predstavte si, že táto obchodná spoločnosť sa nachádza v reťazci spoločností, kde na jednej z úrovní potenciálne došlo k daňovému podvodu. Obchodná spoločnosť však nemá s kontaminovaným dodaním priamy vzťah. Štandardne môže ísť o nepriameho subdodávateľa, ktorý nepriznal DPH na výstupe a prestal so správcom dane komunikovať.

Správca dane sa často zameriava na zdravý subjekt v obchodnom reťazci ktorému neprizná nárok na odpočet DPH (t.j. 2 EUR v našom prípade). Keďže 2 EUR predstavujú násobkom vyššiu sumu ako je zisk spoločnosti z obchodnej operácie, štandardne tak tovarové spoločnosti obchodujúce v rutinnejších rámcoch sú vystavené obrovskému riziku. Vykonateľné rozhodnutie správcu dane tak môže obchodnú spoločnosť uvrhnúť do konkurzu a podnikateľa, ktorý ručí napríklad banke pri kontokorentnom úvere, do osobného bankrotu.

Navyše relatívne častým javom býva tzv. “double dip”, a teda neuznanie dodania do iného členského štátu touto obchodnou spoločnosťou pri tom istom obchodnom reťazci.

To v konečnom dôsledku môže viesť k povinnosti zaplatiť správcovi dane v našom prípade 2 EUR (t.j. neuznanie nároku na odpočet DPH), ale aj ďalších 2,4 EUR (t.j. neuznanie intrakomunitárneho dodania). A teda hlavne u tovarových spoločnostiach môžu daňové kontroly na DPH mať likvidačné dôsledky.

Okrem zastupovania a daňového poradenstva v súvislosti s daňovými kontrolami, klientom poskytujeme spolu právne a daňové poradenstvo pri štrukturovaní ich podnikania a ochrane majetku.

Daňová kontrola na daň z príjmov

Daňové kontroly na daň z príjmov sú v súčasnosti štatisticky menej časté ako na DPH.

Aj miera invazívnosti týchto typov kontrol je významne nižšia. Podporuje to aj súdna prax ako aj teórie zdaňovania príjmov, ktoré pri dani z príjmov vyzdvihuje materiálny aspekt nad tým formálnym. V súvislosti s vyššie uvedeným príkladom by tak správca dane na základe súčasnej praxe nemal neuznať náklad spojený na nákup tovaru ako daňový výdavok, pokiaľ existuje priraditeľný zdaniteľný príjem na výstupe. Oveľa častejšie sa však v súčasnosti daňové kontroly zameriavajú na reguláciu transferového oceňovania.

Táto oblasť sa postupne stáva pre finančnú správu významným centrom pozornosti (Transferové oceňovanie).

Obrana pri daňovej kontrole pred správcom dane

Pokiaľ sa daňový subjekt nechá zastupovať daňovým advokátom už v štádiu daňovej kontroly, zvyšuje sa tým šanca na úspech v spore. Treba si uvedomiť, že daňové konania sú do veľkej miere konaniami procesnými, kde aj menší procesný prehrešok zo strany správcu dane môže v konečnom dôsledku znamenať zrušenie rozhodnutia správcu dane súdom.

Okrem toho je dôležité, aby jednotlivé dôkazy a argumentácie boli daňovým subjektom predkladané v rozumnej postupnosti a konzistentne. Existuje relatívne široká súdna prax, ktorá autenticitu konaní “odmeňuje”. Takáto prirodzenosť podnikateľského konania v obchodných vzťahoch podporená prirodzenosťou v komunikácií so správcom dane (čo zahŕňa aj súčinnosť) musí byť podporená silnými právnymi a daňovými argumentmi v samotných písomných podaniach správcovi dane. Tie musia byť opäť konzistentné a zároveň musia byť podávané spôsobom, ktorý nie je komplikovaný. V neposlednom rade musia byť písomné podania formálne upravené tak, aby vzbudzovali transparentnosť.

Daňové spory na súde

V prípade, ak daňový subjekt neuspeje pred finančnou správou a rozhodnutie finančnej správy nadobudne právoplatnosť a vykonateľnosť, daňový subjekt sa môže obrátiť na súd s tzv. správnou žalobou. V konaní pred súdom musí byť zastupovaný advokátom.

V žalobe môže daňový subjekt požiadať súd, aby odložil vykonateľnosť rozhodnutia finančnej správy, aby tak nedošlo k exekučnému konaniu ešte predtým ako súd rozhodne v merite veci. V rámci súdnych inštancií je možné takýto daňový spor dotiahnuť až na Európsky súd pre ľudské práva.

Práve v súdnych konaniach významne napomáha spomínaná autenticita konania daňového subjektu pred daňovou kontrolou ako aj počas jednotlivých daňových konaní. Žaloba (prípadne kasačná sťažnosť) najčastejšie vychádza z preukázaného skutkového stavu a poukazuje na procesné a/alebo hmotnoprávne aspekty problémy sporu. Hlavne pri vysvetľovaní tých hmotnoprávnych musí advokát postupovať opatrne. Podanie totiž nesmie byť “prekomplikované”, nejasné a nekonzistentné. Rovnako je dôležité, aby advokát poznal a rozumel aj ekonomickej stránke veci (t.j. daniam a účtovníctvu).

Trestnoprávna zodpovednosť pri daniach

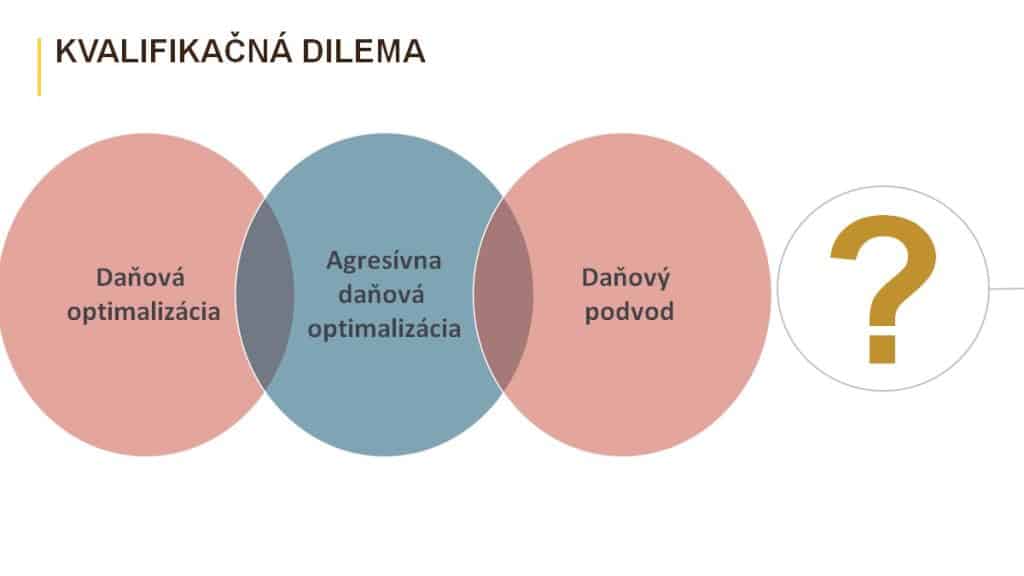

V podmienkach slovenského daňového práva platí, že nie každá nelegálna daňová optimalizácia napĺňa znaky skutkovej podstaty niektorého z daňových trestných činov. Obdobne ako pri identifikácií toho, čo je a čo nie je zákonné pri znižovaní daňovej alebo odvodovej povinnosti, ani hranice medzi trestnoprávnou a administratívno právnou dohrou (Daňová optimalizácia – tuzemské a zahraničné možnosti) pri páchaní daňových deliktov nie sú jednoznačne vytýčené.

Slovenské daňové právo žiaľ nepozná veľa prípadov, kedy by sa súdy alebo prokurátora detailnejšie venovali identifikácií presnejších hraníc. Z podnikateľského pohľadu nie je vôbec komfortné nevedieť predvídať sankciu za spáchaný daňový delikt. Trest odňatia slobody (v spojení s trestom prepadnutia majetku) je totiž v tomto kontexte určite najzávažnejším zásahom do ľudskej integrity.

Prípad KTAG Andreja Kisku je prípadom, v ktorom sa môže vidieť kritická časť slovenských podnikateľov. Z pohľadu požiadaviek na právny štát nie je ani tak problematické to, že sa v danom prípadne mohlo jednať o trestný čin skrátenia dane a poistného, ale to, že doterajšia prax správcov dane a orgánov činných v trestnom konaní nijako nenasvedčovala posunutie trestnoprávnej hranice až do tejto úrovne. Tá totiž zasahuje obrovské množstvo podnikateľov, ktorí sú tak v konečnom dôsledku vystavení potenciálnej svojvôli štátu.

Naše služby

Poskytujeme našim klientom komplexné služby v oblasti daňového poradenstva a daňovej optimalizácie (Daňová optimalizácia – tuzemské a zahraničné možnosti). To zahŕňa okrem technického poradenstva aj právne analýzy s dôrazom na analýzy potenciálnych trestnoprávnych rizík.

Tieto služby klienti využívajú štandardne pri týchto obchodno-procesných situáciách:

- pri transakčnom poradenstve, ktorého súčasťou je aj daňové poradenstvo;

- pri posudzovaní už existujúcej daňovo-právnej štruktúry;

- pri nastavovaní podnikania klienta s dôrazom na daňovo – odvodovú efektivitu;

- pri zastupovaní klienta pred správcom dane alebo súdmi.

Príklady z praxe

Príklad 1: Firma dosiahne zisk. Zisk však nevyplatí spoločníkovi ako dividendu, ale daruje mu ho a vyhne sa tak dani z dividend. Právne predpisy takéto konanie formálne nezakazujú. Môžeme to považovať za:

- legálnu daňovú optimalizáciu (vyhnutie sa dani z dividend);

- nelegálnu daňovú optimalizáciu, pričom sankciou je len dodanenie a pokuta;

- nelegálnu daňovú optimalizáciu, pričom sa jedná aj o trestný čin skrátenia dane a poistného.

Príklad 2: Známy športovec sa presťahuje do Monaka a stane sa tak monackým daňovým rezidentom. Veľkú časť roka ale trávi na Slovensku na rôznych marketingových podujatiach, pričom prespáva vo svojom bratislavskom byte alebo v hoteloch. Ak neplatí dane zo svojich celosvetových príjmov na Slovensku, jedná sa o

- legálnu daňovú optimalizáciu (vyhnutie sa slovenským daniam);

- nelegálnu daňovú optimalizáciu, pričom sankciou je len dodanenie a pokuta;

- nelegálnu daňovú optimalizáciu, pričom sa jedná aj o trestný čin skrátenia dane a poistného.

Príklad 3: Podnikateľ si kúpil rodinné auto pri ktorom si odpočítal 100 % DPH a odpisy automobilu považuje 100 % za daňové výdavky. Auto však využíva výlučne na rodinné presuny. Ide o

- legálnu daňovú optimalizáciu;

- nelegálnu daňovú optimalizáciu, pričom sankciou je len dodanenie a pokuta;

- nelegálnu daňovú optimalizáciu, pričom sa jedná aj o trestný čin skrátenia dane a poistného.

Príklad 4: Podnikateľ je vlastníkom dvoch obchodných spoločností. Pred koncom kalendárneho roka vychádzali predbežné výsledky tak, že jedna obchodná spoločnosť mala dosiahnuť zisk 1 000 a druhá stratu 500. Podnikateľ sa preto rozhodol vystaviť faktúru v sume 400 zo stratovej spoločnosti na spoločnosť ziskovú na marketingové služby. Znížil si tak svoju daňovú povinnosť. Ide o

- legálnu daňovú optimalizáciu;

- nelegálnu daňovú optimalizáciu, pričom sankciou je len dodanenie a pokuta;

- nelegálnu daňovú optimalizáciu, pričom sa jedná aj o trestný čin skrátenia dane a poistného.

Príklad 5: Podnikateľ si založil spoločnosť na niektorom z karibských ostrovov s 0 % sadzbou dane a z ktorej fakturuje svoje IT služby slovenským klientom. Podnikateľ sa však pri výkone služieb nachádza najmä na Slovensku. Ide o:

- legálnu daňovú optimalizáciu;

- nelegálnu daňovú optimalizáciu, pričom sankciou je len dodanenie a pokuta;

- nelegálnu daňovú optimalizáciu, pričom sa jedná aj o trestný čin skrátenia dane a poistného.

Naše služby v oblasti zamestnávania “kontraktorov”

V oblasti zamestnávania “kontraktorov” pre klientov zabezpečujeme:

- finančnú analýzu dopadov zamestnávania “kontraktorov”;

- porovnanie s.r.o. so živnosťou pre kontraktorov klienta;

- analýza dopadov na dávky zo sociálneho poistenia u konkrétnych fyzických osôb;

- analýza limitov a možností zamestnávania “kontraktorov” vo svetle aktuálnej judikatúry s ohľadom na tzv. švarc systém;

- drafting zmlúv o spolupráci s ohľadom na:

- elimináciu rizík spojených so “švarcsystém”;

- ochranu spoločnosti pred “bad leaver” situáciami;

- ochranu IP a iných aktív spoločnosti.

Pracovné právo v Highgate Group

Highgate Group je daňovo-účtovná spoločnosť a advokátská kancelária. Na jednom mieste tak náš klient môže stretnúť mzdového účtovníka ako aj právnika, ktorý sa venuje pracovnému právu. Na základe dopytov zo strany našich klientov evidujeme, že takýto koncept predstavuje nespochybniteľnú pridanú hodnotu nielen pre klientov, ale aj našich kolegov. Tí tak môžu hľadať odbornú oporu v rámci kancelárie.

Aj pre klientov musí bezpochyby takýto koncept znamenať komfortnejšiu pozíciu ako adresáta služieb mzdového účtovníctva. V praxi sme totiž svedkami situácií, kedy si účtovník právne informácie a povedomie buduje vyhľadávaním informácií na internete. Tieto informácie si môže nesprávne interpretovať a zároveň nemusia ani súhlasiť s aktuálnou rozhodovacou praxou súdov.

Vzory právnych dokumentov pre našich klientov

Naši klienti majú možnosť využiť viaceré vzory právnych dokumentov pripravených našou advokátskou kanceláriou Highgate Group a to bezplatne. Klienti tak môžu využiť vzory pracovných zmlúv, výpovedí, dohôd, zmlúv o spolupráci a podobne.

Vzhľadom na významné rozdiely medzi štandardným zamestnávaním a zamestnávaním na “živnosť” je táto téma aktuálna takmer u každého klienta. Venujeme sa jej nielen z daňovo odvodového hľadiska, ale aj z právneho hľadiska ako aj s ohľadom na dávky sociálneho poistenia.

Predpokladajme, že:

- zamestnanec má jedno dieťa do 6 rokov na ktoré si uplatňuje daňový bonus;

- zamestnanec si neuplatňuje iný daňový bonus;

- zamestnanec si neuplatňuje nezdaniteľnú časť základu dane na manžela/manželku ani inú nezdaniteľnú časť okrem tej podľa § 11 ods. 2 zákona o dani z príjmov;

- zamestnanec si ako živnostník uplatňuje paušálne výdavky;

- zamestnanec ako živnostník podlieha ročnému zúčtovaniu sociálneho poistenia;

- zamestnanec si ako živnostník neplatí poistenie v nezamestnanosti;

- zamestnávateľ má kladný základ dane;

- zamestnávateľ podlieha 21 % sadzby dane.

Aké sú daňové a odvodové dopady na obe právne formy? Tabuľka vychádza z platného daňového a odvodového stavu platného v druhom polroku 2021.

| Zamestnanec | Živnostník | |

|---|---|---|

| Hrubá mzda | 2 000 EUR | – |

| Náklady zamestnávateľa | 2 704 EUR | 2 000 EUR |

| Zdravotné odvody | 268 EUR | 76 EUR |

| Sociálne odvody | 704 EUR | 181 EUR |

| Daň z príjmov | 211 EUR | 15 EUR |

| Netto suma | 1 521 EUR | 1 728 EUR |

| Daňový štít zamestnávateľa | 568 EUR | 420 EUR |

| Náklady zamestnávateľa | 2 136 EUR | 1 580 EUR |

Finančné rozdiely medzi oboma formami “zamestnávania” sú tak významné nielen z pohľadu zamestnávateľa, ale aj z pohľadu “zamestnanca”. Pokiaľ by sa však zamestnanec ako živnostník nachádzal v režime tzv. odvodových prázdnin, ten finančný rozdiel by bol ešte významnejší:

| Zamestnanec | Živnostník | |

|---|---|---|

| Hrubá mzda | 2 000 EUR | – |

| Náklady zamestnávateľa | 2 704 EUR | 2 000 EUR |

| Zdravotné odvody | 268 EUR | 76 EUR |

| Sociálne odvody | 704 EUR | 0 EUR |

| Daň z príjmov | 211 EUR | 52 EUR |

| Netto suma | 1 521 EUR | 1 872 EUR |

| Daňový štít zamestnávateľa | 568 EUR | 420 EUR |

| Náklady zamestnávateľa | 2 136 EUR | 1 580 EUR |

Úplne iná daňovo-odvodová situácia však nastáva v prípade, ak kontraktor spolupracuje so spoločnosťou prostredníctvom svojej právnickej osoby. V takom prípade do úvahy prichádzajú aj ďalšie aspekty, ktoré výsledné číslo úspory môžu významne upraviť.

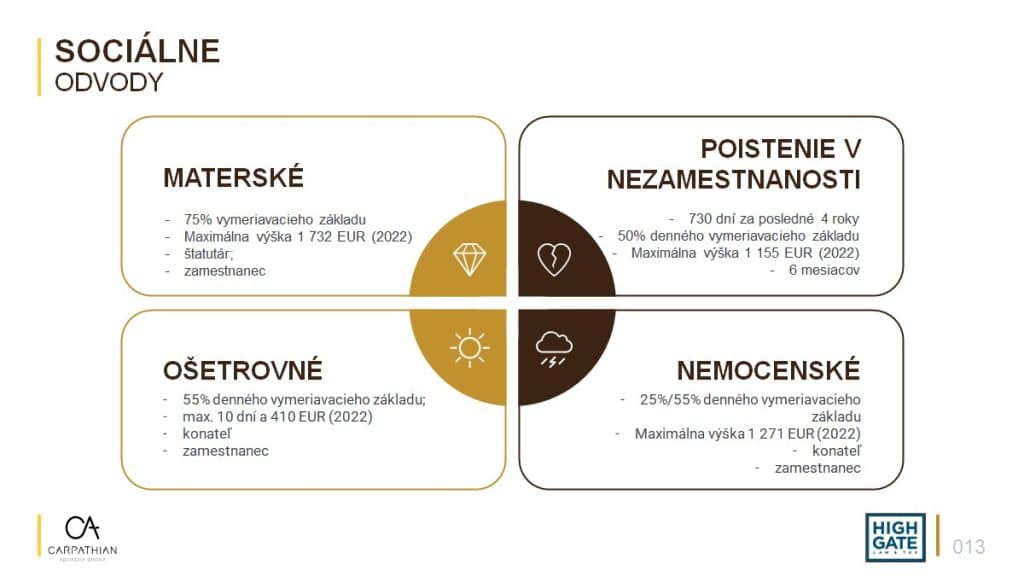

Na výhodnosť zamestnávania na “živnosť” nie je možné nazerať izolovane iba cez optiku vyššie uvedených tabuliek. Komplexný obraz totiž dotvára aj efekt dopadov na dávky zo sociálneho poistenia, ktorých výška je rôzna v závislosti od viacerých okolností vrátane právnej formy na základe ktorej fyzická osoba vykonáva zárobkovú činnosť.

Aj pri dávkach zo sociálne poistenia je iná situáciá u kontraktorov, ktorí poskytujú svoje služby prostredníctvom právnickej osoby.

Živnosť a materská

Základným predpokladom pre nárok na materské je, aby fyzická osoba bola nemocensky poistená v posledných dvoch rokoch pred pôrodom najmenej 270 dní. Pokiaľ sa živnostník nachádza v režime tzv. odvodových prázdnin a neplatí si sociálne odvody ako dobrovoľný poistenec, nemusí mu vzniknúť nárok na materské. Výška materského je štandardne 75 % tzv. denného vymeriavacieho základu. Pričom denný vymeriavací základ sa odvodzuje od priemeru vymeriavacích základov v tzv. rozhodujúcom období. Rozhodujúce obdobie je rôzne v závislosti od okolností daného prípadu. Ak by sme to mali zjednodušiť, výška materskej u živnostníka sa odvíja od toho, koľko a kedy prispieval živnostník do sociálneho poistenia. Avšak práve pri materskej pre živnostníkov zákon o sociálnom poistení umožňuje flexibilne dosiahnuť stav, kedy živnostník dostáva maximálnu materskú. Výška maximálnej materskej pri 31 dňových mesiacoch sa pozvoľna každým rokom približuje k sume 2 000 EUR. Pre viac informácií si dohodnite osobnú konzultáciu s Petrom Vargom. Naši klienti na účtovníctvo majú 50 % zľavu.

Živnosť a práceneschopnosť

Vo všeobecnosti platí, že živnostník môže byť uznaný za práceneschopného v prípade choroby, úrazu alebo izolácie/karantény. Štandardná výška nemocenskej dávku sa odvíja od príspevkov živnostníka do sociálneho poistenia ako aj od typu PN (iná suma môže živnostníkovi vyjsť pri pandemickej PN).

Pokiaľ živnostník spĺňa podmienky na nemocenskú dávku (napríklad je platiteľom sociálnych odvodov alebo sa nachádza v tzv. ochrannej lehote), výška nemocenskej dávky je podobná ako pri zamestnancoch, a síce:

- 25 % denného vymeriavacieho základu v období od 1. do 3. dňa PN;

- 55 % denného vymeriavacieho základu od 4. dňa PN.

Výška denného vymeriavacieho základu sa odvíja od viacerých faktorov. Vo všeobecnosti však platí, že živnostníci využívajúci paušálne výdavky platia sociálne odvody z nižších vymeriavacích základov. A to má dopad aj na výpočet denného vymeriavacieho základu. Treba tiež brať do úvahy, že živnostník si nevie vopred odhadnúť výšku nemocenskej dávky v takej miere ako to vie urobiť pri materskej.

Živnosť a ošetrovné

Ošetrovné sa stalo významným sociálnym doplnkom počas pandémie a zavretých škôl. Pomáhalo nielen zamestnancom/živnostníkom, ale aj samotným zamestnávateľom z hľadiska cash-flow prekonať náročné pandemické obdobie pozastavenej ekonomiky.

Živnostník má štandardne nárok na ošetrovné pokiaľ si sociálne odvody platí, alebo sa nachádza v tzv. ochrannej lehote. Výška ošetrovného rovnako závisí od denného vymeriavacieho základu, ktorého výška sa odvíja od príspevkov živnostníka do sociálneho systému v tzv. rozhodujúcom období. Výška ošetrovného je 55 % takto vypočítaného denného vymeriavacieho základu. Obdobne teda ako pri nemocenskej dávke, výška ošetrovného u živnostníka je ovplyvnená nižšou odvodovou povinnosťou živnostníkov oproti zamestnancom.

Živnosť a dôchodok

Aj keď dôchodky sú pre viacerých kontraktorov našich klientov abstraktnou témou, u niektorých predsa evidujeme záujem o analýzu efektov konverzie na živnosť aj z hľadiska budúcich dôchodkových príjmov. Pri dôchodkoch sa štandardne uplatňuje zásluhový princíp – čím viac poistenec prispeje do sociálneho systému, tým vyšší bude mať dôchodok. Tento zásluhový systém je však ovplyvnený sociálnym elementom, ktorý prezentujú hlavne dôchodkové stropy, koeficient pri vyšších dôchodkoch ako aj inštitút minimálneho dôchodku.

Ak má napríklad konverzia zo zamestnanca na živnostníka znamenať nižší dôchodok napríklad o 200 EUR, tak pri 15 ročnom poberaní dôchodku celková suma predstavuje 36 000 EUR. A to je relevantná suma. Pri konverziách zo zamestnania na “kontraktorov” tak pre klientov analyzujeme na požiadanie aj tento aspekt.

Živnosť a dávka v nezamestnanosti

Živnostník má nárok na dávku v nezamestnanosti iba vtedy, ak si platil dobrovoľné poistenie v nezamestnanosti najmenej dva roky v posledných štyroch rokoch pred zaradením do evidencie uchádzačov o zamestnanie. Živnostník si tak musí platiť dobrovoľné poistenie v nezamestnanosti, aby nárok na túto dávku mal.

Výška dávky je 50 % denného vymeriavacieho základu, ktorý sa odvíja od priemeru vymeriavacích základov v rozhodujúcom období. Rozhodujúce obdobie je pritom pri dávke v nezamestnanosti iné ako napríklad pri materskej alebo nemocenskej dávke. Rozhodujúce obdobie na zistenie denného vymeriavacieho základu je obdobie dvoch rokov predchádzajúcich dňu, v ktorom vznikol nárok na dávku v nezamestnanosti.

Švarc systém nie je legálny. Okrem administratívnej sankcie je možné pri švarc systéme naplniť aj skutkovú podstatu niektorého z daňových trestných činov (najmä skrátenie dane a poistného). Je tak dôležité pri nastavovaní vzťahov s kontraktormi alebo pri konverzii zamestnancov na kontraktorov pochopiť tieto kroky ako projekt, ktorý si zaslúži posúdenie aj z právneho hľadiska. Cieľom však nie je len minimalizovať riziká spojené so sankciami zo strany štátu, ale aj nastaviť zmluvné vzťahy s kontraktormi tak, aby bola spoločnosť chránená (napríklad v súvislosti s IP právami).

Judikatúra je relatívne rôznorodá. Veľkú inšpiráciu je potrebné hľadať v českej súdnej praxi, ktorá vyprodukovala nielen pojem “švarcsystém”, ale aj relatívne rozsiahly systém súdnych rozhodnutí, ktoré pomáhajú aj nám pri nastavovaní obhájiteľných právnych a daňovo odvodových rámcoch pri zamestnávaní “na živnosť”. Čiastočne iná daňovo-odvodová situácia nastáva v prípade, ak kontraktor spolupracuje so spoločnosťou prostredníctvom svojej právnickej osoby.

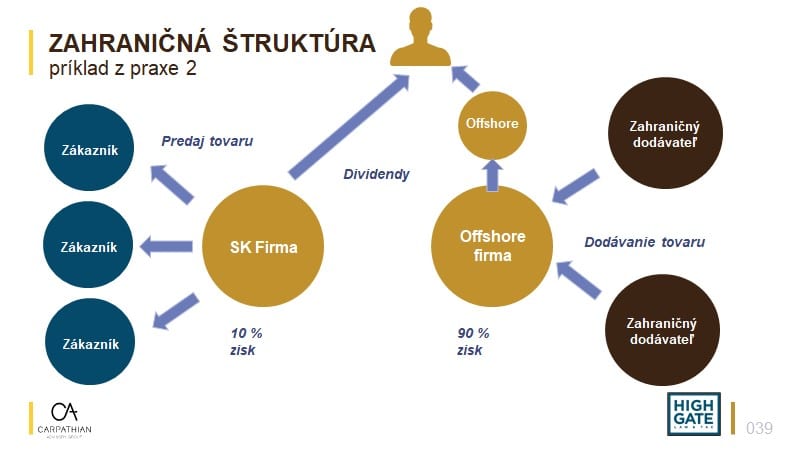

Naše služby v oblasti offshore poradenstva

Našim klientom poskytujeme najmä nasledujúce služby:

- analýza existujúcich štruktúr klienta s ohľadom na aktuálnu daňovú reguláciu a očakávané zmeny;

- analýza existujúcich štruktúr klienta s ohľadom na trestnoprávne riziká;

- možnosti využitia zahraničnej offshore spoločnosti v konkrétnych obchodných situáciách klienta;

- praktické poradenstvo spojené so založením a využívaním offshore spoločnosti.

Pod offshore spoločnosťou nie je možné chápať iba spoločnosť, ktorá bola založená a existuje v jurisdikcii niektorého z karibských ostrovov. Napríklad kritickú časť českých holdingových spoločností, ktoré donedávna často zakladali slovenskí daňoví poradcovia s cieľom vyhnúť sa zdaneniu kapitálových ziskov na Slovensku v prípade úspešného EXITu, je možné považovať za offshore spoločnosti. Dokonca aj nedávny predaj jednej známej slovenskej IT firmy bol realizovaný prostredníctvom offshore spoločnosti. Tou bola v danom prípade rakúska holdingová spoločnosť. Offshore spoločnosť tak nezahŕňa iba spoločnosti z tzv. daňových rajov, ktoré boli založené pre účely zníženia daňovej povinnosti podnikateľa.

Pod offshore spoločnosť je možno hľadať akúkoľvek spoločnosť, ktorá nie je umiestnená v krajine zakladateľa alebo v krajine v ktorej sa reálne vykonávajú funkcie a znášajú riziká spojené s príjmami, ktoré generuje táto offshore spoločnosť. Offshore spoločnosť tak môže byť umiestnená aj v Českej republike, ako aj na Britských panenských ostrovoch. Offshore spoločnosti sa zakladajú aj za účelom dosiahnutia určitej miery anonymity. V nedávnej minulosti bolo bežné skrývať majetok prostredníctvom offshore spoločností s legitímnym cieľom ochrany pred rôznymi záujmovými, prípadne násilným štruktúrami. V Južnej Amerike, ale aj v Rusku alebo na Ukrajine je aj dnes relatívne často v záujme viacerých podnikateľov zatajovať svoje vlastníctvo z dôvodov ochrany svojho života a životov svojich rodinných príslušníkov. Nevýhody majetkovej transparentnosti zažívajú vďaka prístupu verejnosti k účtovným závierkam spoločností aj viacerí podnikatelia na Slovensku.

Je relatívne mnoho prípadov, kedy súčasťou zadania od nášho klienta bolo tiež dosiahnuť väčšiu anonymitu jeho majetkovej dispozície. Dôvody môžu byť rôzne. Od tých nelegitímnych pohnútok súvisiacich hlavne s kriminálnymi aktivitami, je to aj potreba chrániť podnikateľa a jeho rodinu od pozornosti alebo neprimeraných požiadaviek jeho obchodných partnerov alebo zamestnancov. Offshore spoločnosti sa zakladajú aj s úmyslom vyhnúť sa administratívnym alebo regulačným obmedzeniam.

Na Slovensku sa napríklad relatívne často stáva, že obchodný register nefunguje tak, ako mu to prikazuje zákon. Vybavenie podaní mešká aj neprimerane dlhú dobu, a tak vzniká legitímny dopyt po zakladaní spoločností v iných krajinách. Legalizuje to však využitie zvýhodneného daňového režimu v zahraničí? Obdobne je to aj v prípade regulácie. Pokiaľ slovenská alebo európska legislatíva umožňuje podnikateľom podnikať v určitých oblastiach (napr.: obchodník s cennými papiermi alebo fond kolektívneho investovania) iba s regulačnými ťažkosťami, podnikatelia hľadajú flexibilnejšie riešenia offshore.

Slovensko je malá krajina, ktorá prirodzene nemá odbornú infraštruktúru a ani ambíciu vytvárať kryptomenám a súvisiacemu podnikaniu plnohodnotný legislatívny rámec.

Výsledkom tak je právne neisté prostredie, ktoré je nekomfortné hlavne pre väčšie projekty. Je to hlavne kvôli nedostatku predvídateľnosti rozhodovacej činnosti príslušných slovenských orgánov. Aj preto viaceré slovenské projekty v oblasti kryptomien a blockchain uvažujú o presunutie svojej právnej prítomnosti do zahraničia. V takom prípade tak vytvárajú offshore spoločnosti.

Je to legálne?

Môže štát zasahovať do tejto slobody a prinútiť podnikateľov zdaňovať zisky zo zahraničia na Slovensku?

Samo o sebe založenie offshore spoločnosti v akomkoľvek daňovom raji nie je nelegálne. Nelegálnym sa však môže stať jej následné využívanie. V praxi sú stále relatívne časté fiktívne dodania služieb z daňových rajov “back-to-back” cez Holandsko alebo Spojené kráľovstvo slovenskej spoločnosti. Podnikateľ tak vie presunúť zisk z pásma 21 % sadzby dane (Slovensko) do pásma 0 % (daňový raj).

Na druhej strane existujú situácie, kedy využitie spoločnosti sídliacej v krajine s 0 % zdanením môže byť plne zákonné a legitímne. Samo o sebe to, že nejaká krajina nezdaňuje zisky spoločností nemôže byť problematické.

Ako je možné vidieť napríklad pri podslužbách Patent Box a optimalizácie pre IT a vývojové firmy alebo Superodpočet na výskum a vývoj, 0 % efektívnu sadzbu vie daňovník dosiahnuť relatívne jednoducho aj na Slovensku.

V danom prípade je však potrebné takúto offshore spoločnosť využívať z legitímnych dôvodov (napr.: PR, požiadavka investora, lepšie právne prostredie a podobne).

Slovensko postupne prijalo množstvo zákonných úprav, ktoré majú odradiť slovenských podnikateľov od nelegitímneho využívania zahraničných offshore spoločnosti predovšetkým pre účely vyhnutiu sa plateniu daní. Ide napríklad o :

CFC pravidlá pre fyzické osoby

Zmyslom pravidiel je dosiahnuť to, aby fyzická osoba stojaca v pozadí zahraničnej offshore spoločnosti zdaňovala zisky tejto zahraničnej offshore spoločnosti. Viac o tejto téme si môžete pozrieť napríklad vo videu “Oplatí sa vôbec mať dnes offshore firmu? Ak áno, komu a kedy?”. Kritiku Petra Vargu k týmto pravidlám nájdete v článku Moje pripomienky adresované MF SR (CFC pravidlá pre fyzické osoby).

CFC pravidlá pre právnické osoby

Pravdepodobne mnoho daňovníkov nemá úplne vedomosť o existencii tohto inštitútu. Zmyslom týchto pravidiel je docieliť, aby zisk zahraničných offshore spoločností zdaňovala spriaznená slovenská spoločnosť za predpokladu, že zapojenie takejto zahraničnej offshore spoločnosti plynulo z opatrenia alebo viacerých opatrení, ktoré nie sú skutočné alebo boli vykonané za účelom získania daňovej výhody.

35 % daň

Niektoré platby uskutočnené slovenskou spoločnosťou do zahraničia podliehajú 35 % zrážke dane na Slovensku. Na druhej strane, niektoré dividendy, príjmy z likvidačného zostatku alebo vyrovnacieho podielu sú predmetom 35 % dane u slovenského príjemcu na Slovensku. Aj preto je napríklad dnes už problematické “len tak” využívať napríklad firmu založenú v Spojených arabských emirátov.

Miesto skutočného vedenia

Správca dane vie na základe analýzy miesta skutočného vedenia spoločnosti prisúdiť zahraničnej spoločnosti slovenskú daňovú rezidenciu a to napriek tomu, že táto spoločnosť je z právneho hľadiska založená a existujúca podľa iného právneho poriadku.

Konečný príjemca

Pri uplatnení zrážkových daní môže správca dane kontrolovať slovenského daňovníka, či skúmal, kto je konečný príjemca vyplácaného príjmu. Cieľom je zabrániť využívaniu nastrčených holdingových spoločností alebo iných prostredníkov.

Transferové oceňovanie

Na Slovensku je vnímanie transferového oceňovania poddimenzované. Smernica OECD o transferovom oceňovaní totiž predpokladá jeho využívanie aj v situáciách, v ktorých by to štandardne daňovník vôbec neočakával. Ide napríklad o rôzne interné reorganizácie a presúvanie aktivít z jednej firmy do druhej. Takéto aktivity by sa totiž mali zdaňovať.

Mnohé ďalšie

Okrem ďalších technických ustanovení, zákony ako aj súdnu prax, pozná aj materiálne nástroje. Ide o rôzne koncepty materiálnej spravodlivosti alebo zneužitia práva na základe ktorých môže správca dane, za určitých okolností, zasiahnuť proti štruktúre, ktorá nijako formálne neodporuje jazykovému výkladu daňových predpisov.

Analýza možnosti využívania offshore spoločnosti v konkrétnom prostredí u konkrétneho klienta nemá obsahovať iba daňové a účtovné elementy. Je potrebné sa na štruktúru pozrieť aj z právneho a praktického hľadiska.

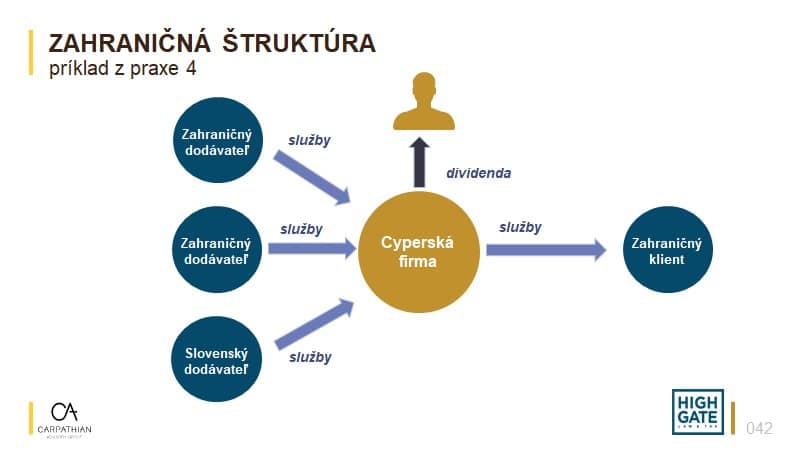

Predstavme si, že podnikateľ chce využiť oslobodenie od dane pri zisku z predaja akcií alebo obchodných podielov na Cypre. Pokiaľ podnikateľ nechce investovať do relevantného poradcu, vystačí si s internetom a svojim slovenským účtovníkom. Na internete si zistí, že Cyprus tieto zisky štandardne nezdaňuje, nájde si spoločnosť, ktorá mu cyperskú spoločnosť založí a poskytne sídlo a slovenský účtovník mu to odobrí.

Ak do tejto štruktúry zapojí aj relevantného daňového poradcu, zistí, že tento typ daňovej optimalizácie však má širší rozmer. Vyvstávajú totiž napríklad nasledujúce otázky:

- Nemôže slovenský daňový úrad cyperskú firmu považovať za slovenskú firmu? Ako to riziko eliminovať?

- Nevzťahujú sa na cyperskú spoločnosť CFC pravidlá pre fyzické alebo právnické osoby?

- Naozaj sa nezdaňujú zisky cyperskej spoločnosti z akejkoľvek dispozície s obchodnými podielmi alebo akciami? Nie sú tam výnimky?

Advokát do celého kontextu prináša nevyhnutný právny rozmer v situáciách, kde písané právo nedáva jasnú odpoveď. Pri interpretácií využíva súdnu judikatúru, rozbor rôznych výkladov práva (teleologický, gramatický, historický, atď.) ako aj filozofiu a teóriu práva po ktorých je potrebných siahnuť v nejasných situáciách. Môže ísť napríklad o nasledujúce témy:

- Ak bude mať daňový úrad na celú štruktúru iný názor, spáchal touto štruktúrou podnikateľ trestný čin skrátenia dane a poistného?

- Ak si cyperská spoločnosť prenajme nejaké priestory, bude to dostatočný “substance” pre účely slovenského daňového práva? Aký je pohľad práva EÚ v kontexte práva na usadenie sa v iných EÚ krajinách?

- Je možné predaj obchodného podielu cez cyperskú spoločnosť považovať za zneužitie práva?

Navyše, s daňovou optimalizáciou treba mať aj relevantné praktické skúsenosti. Môže ísť napríklad aj o tieto aspekty:

- Koľko stojí založenie takej spoločnosti a údržba?

- Aký je trend a čo môžeme v budúcnosti očakávať?

- Je povinný audit spoločnosti (čo značne predraží náklady na administratívu dokladov)?

- Kde je možné si založiť bankový účet?

- Budú mať banky problém s príjmami, ktoré majú svoj zdroj na Slovensku? Ak áno, aké môžu byť konzekvencie?

- Koľko stojí likvidácia takej spoločnosti?

DPH kontroly

DPH kontroly tvoria najrozsiahlejšiu oblasť nášho zastupovania v daňových konaniach. K daňovým kontrolám na DPH totiž dochádza oveľa častejšie ako v prípade daní z príjmov (napríklad v súvislosti s nelegálnymi daňovými optimalizáciami). DPH je totiž nosným zdrojom príjmov verejných rozpočtov na Slovensku. Je najvýnosnejšou daňou a iba príjem zo sociálnych odvodov je pre štát významnejší. Ak by sme analyzovali obdobie posledných 10 rokov (hotovostná metodika), tak DPH má v priemere 44% podiel na celkových daňových príjmoch štátu. Pre porovnanie, daň z príjmov právnických osôb sa na príjmoch štátu podieľa iba 18%.

Druhým dôvodom, pre ktorý je možné porozumieť, prečo štát kladie taký dôraz na DPH je problém tzv. daňovej medzery na DPH. Táto medzera predstavuje akýsi odhad daňových únikov na DPH, keďže DPH radí štát medzi najrizikovejšie dane z hľadiska daňových podvodov. Vrcholom neefektívnosti výberu DPH bol na Slovensku rok 2012, kedy daňová medzera na DPH dosiahla hodnotu 40% potenciálu výberu DPH. Dnes je tá medzera o poznanie nižšia, ale stále aktuálna. Je to relatívne významný posun vpred, a aj z toho dôvodu sa štát rozhodol poľaviť v niektorých inštitútoch zákona o DPH (napríklad zrušenie povinnej zábezpeky).

Aj keď je možné vo všeobecnosti súhlasiť s dynamikou a dôrazom, aký štát posledné roky kladie na výber DPH a súvisiace daňové kontroly, tento prístup má svoje limity. A zdá sa, že v mnohých prípadoch boli tieto limity prekročené, čo by sa v právnom štáte stávať nemalo. A je na súdoch, aby tie limity vedeli spoľahlivo a konzistentne identifikovať a pestovať tak v podnikateľskom prostredí tak nevyhnutnú právnu istotu. A je našou prácou ako daňových advokátov a daňových poradcov, aby sme o týchto prešľapoch daňových úradov súdy rozumne informovali.

Zaujímavosti z daňových kontrol nájdete aj v našich mediálnych výstupoch alebo článkoch, či seminároch. Často o tom hovoríme na našich konferenciách (sem dať preklik na konferencie). Do pozornosti však dávame hlavne rozhovory pre Trend (Advokát: Daňové kontroly sú často účelové a absurdné) alebo (Mali ste vedieť! Ako daniari poľujú na zdravé firmy) ale bo Hospodárske noviny (Sú daňové kontroly stále problém aj pre poctivé firmy?)

NAŠE KURZY A ŠKOLENIA

- Ako zdaňovať (efektívne) príjem z cenných papierov, derivátov alebo kryptomien? Môžem sa zdaneniu úplne vyhnúť?

- Ako sa právne a daňovo efektívne vyplácať z firmy ako spoločník? Možností je viacero.

- Je lepšie kúpiť byt /chatu/ cenné papiere ako fyzická alebo právnická osoba?

- Je pre mňa lepšia živnosť alebo s.r.o.? Čo so sociálnymi odvodmi? Môžem fakturovať ako živnostník do vlastnej firmy?

- Škálovanie podnikania do zahraničia, využívanie offshore firiem. Môžem len tak v zahraničí platiť 0 % daň?

- Aké sú dostupné a efektívne možnosti externého financovania spoločnosti?

- Ako pripraviť firmu na predaj, alebo vstup investora?

- Ako vyrokovať dobrý term sheet s investorom?

- Na čo si dať pozor pri nastavení akcionárskej zmluvy medzi spoločníkmi?

- Aké sú možnosti riešenia sporov medzi spoločníkmi?

- Aké sú možnosti a výhody jednotlivých foriem zamestnaneckých podielov a akcií (ESOP)?

Law & Tax

Tomáš Demo

tomas.demo@hgold.amcef.com

Accounting

Peter Šopinec

peter.sopinec@hgold.amcef.com

Crypto

Peter Varga

peter.varga@hgold.amcef.com